Прогноз для Биткоина 2024: нужно ли готовиться к новым максимумам?

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

Содержание:

◾️Что случилось с Биткоином в 2023 году: ключевые события

◾️ Биткоин в 2024 году: что говорят индикаторы

◾️Технический анализ на 2024: о чем говорят графики

◾️Ключевые драйверы роста Биткоина в 2024 году

◾️Масштабирование Биткоина – главные технические тренды 2024 г.

◾️Продавать, удерживать или покупать Биткоин

Криптовалютный рынок встретил 2023 год истощенным последствиями краха FTX, оказавшись под давлением регуляторов. Банковский кризис в США вызвал опасения о торможении развития криптовалютного сектора. На фоне этого, Федеральная резервная система (ФРС США) проводила фискальную политику с самыми высоким процентными ставкам за последние 22 года.

Несмотря на трудности, Биткоин (BTC) не только устоял, но существенно расширил свой функционал. Он по-прежнему остается главным игроком в мире децентрализованных финансов (DeFi) и готовится завоевать остальной финансовый мир (TradFi) с опорой на Bitcoin-ETF уже в начале 2024 года.

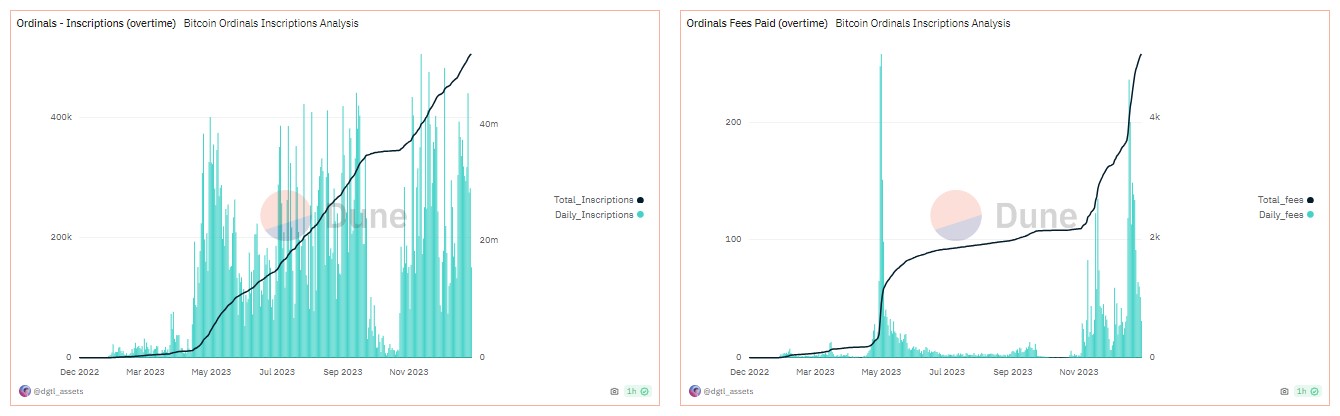

Рис. 1: Биткоин – непоколебимый лидер

Биткоин закрыл 2023 год в качестве одного из самых прибыльных активов, поднявшись более чем на 150%, обогнав по доходности основные традиционные активы, уступая только акциям Nvidia, которые выросли вдвое на волне ажиотажа вокруг ИИ.

Он также превзошел Meta* по рыночной капитализации, заняв 9-е место среди самых ценных активов.

* Meta Platforms Inc. (владелец Facebook и Instagram) — организация признана экстремистской, её деятельность запрещена на территории России по решению Тверского суда Москвы от 21.03.2022.

📊 Что случилось с Биткоином в 2023 году

2023 год стал переломным моментом для Биткоина, знаменуя собой переход к новой фазе развития. На срочном рынке возродился интерес к BTC со стороны крупных инвесторов из традиционной финансовой сферы.

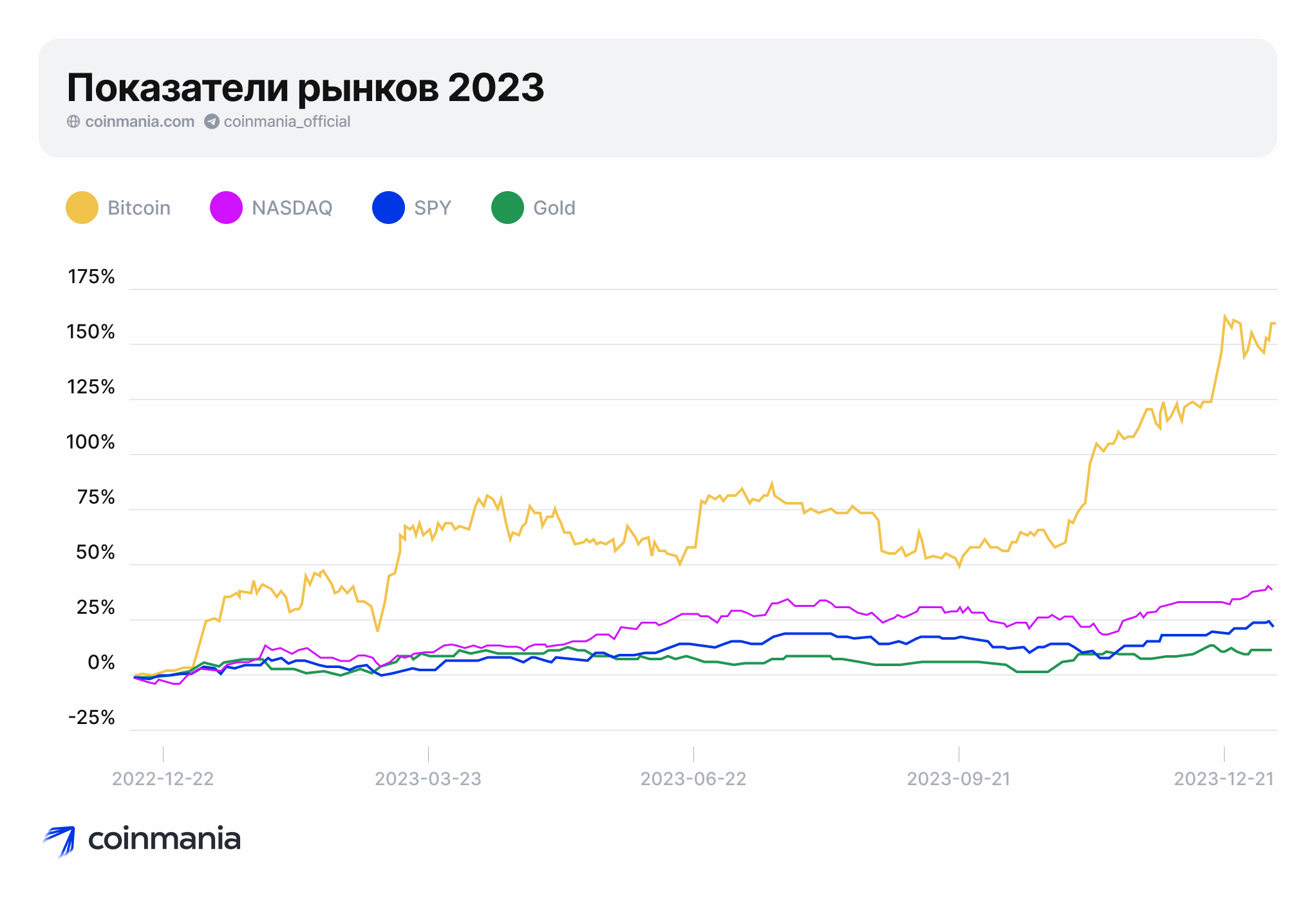

В своем отчете Kaiko разделяет движение цены Биткоина на три этапа: ранний рост после циклических минимумов, боковик в середине года и предновогоднее ралли, которое вызвало разговоры о новом бычьем рынке.

Рис. 2: Ключевые события для BTC в 2023 году

С марта по октябрь 2023 Биткоин торговался между $25 тыс. и $30 тыс. Летом объемы достигли многолетних минимумов, казалось, что энтузиазм покинул рынок. После подачи заявки BlackRock, возник оптимизм в отношении спот-ETF на Биткоин, а затем ошибочный твит Cointelegraph о том, что ETF был одобрен, по-видимому, открыл шлюзы.

С тех пор Биткоин вырос с $28 тыс. до $45 тыс. Таким образом, несмотря на несколько скучную середину года, Биткоин продемонстрировал один из лучших коэффициентов Шарпа среди всех основных активов в 2023 г.

Рис. 3: Биткоин показал себя лучше других криптовалют. Доля BTC в общем объеме крипто рынка выросла с ~42% в начале года до ~54% в конце ноября

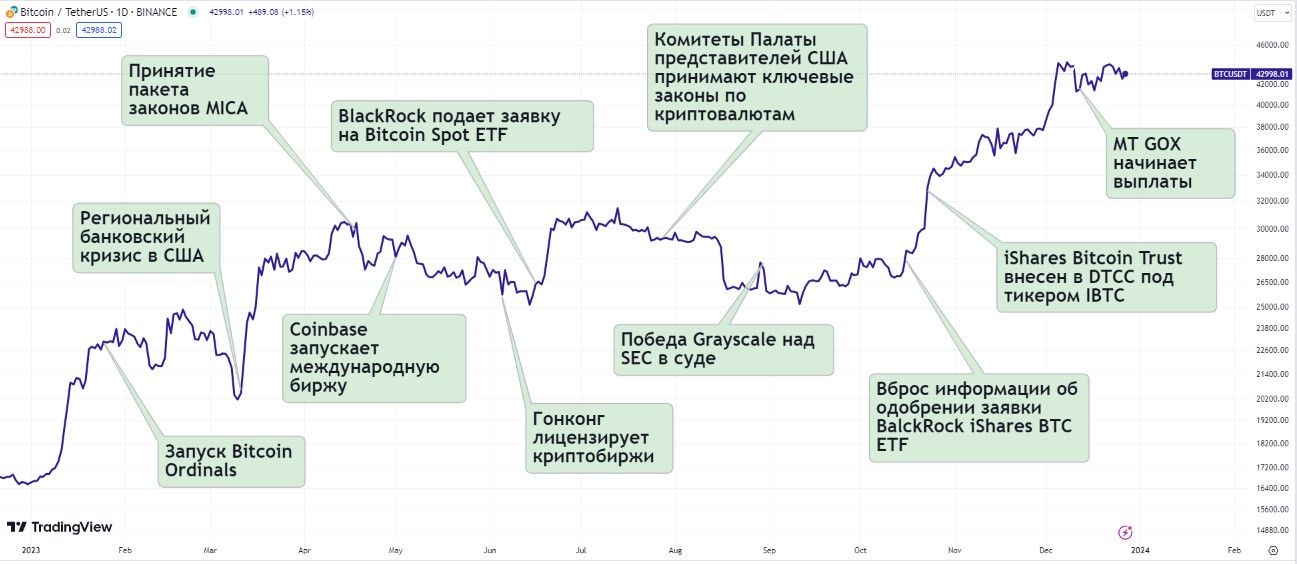

Появление “надписей” Ordinals добавило новый уровень функциональности и возможностей для роста сети Bitcoin, а стандарт BRC-20 открыл путь к созданию токенов нового типа.

Нельзя не отметить и улучшение фундаментальных показателей сети, таких как рост хешрейта сети и количество активных адресов, которые укрепляют позиции Биткоина.

Оборот биткоинов снизился. Всего 30% биткоинов перешли в новые руки в 2023, достигнув рекордных минимумов с 2017 года. В периоды между 2016-2018 годами активными были более 59% предложения монет.

Снижение “активного” предложения биткоинов перед халвингом может привести к дисбалансу спроса в пользу быков в 2024 г .

Ключевые события для Bitcoin в 2023 году:

Появление Bitcoin Ordinals

Протокол Ordinals, предложенный Кейси Родамором, стартовал 21 января 2023 года, используя улучшения Taproot 2021 года. Он расширил функциональность Биткоина, позволяя прикреплять к транзакциям данные до 4 МБ. Это инновация создала возможности для размещения данных в блокчейне Bitcoin, выходя за пределы традиционных цифровых активов.

👉🏻 Подробнее о Bitcoin Ordinals в нашей статье.

К июню на Биткоин было наложено более 11 млн. ординальных надписей, с пиковым объемом в мае. С июля по сентябрь объем надписей стабильно рос, в основном в виде обычного текста. К концу 2023 года было создано 52 млн.Ordinals, а объем сделок с Ordinals составил $1.73 млрд.

Рис. 4: Объемы выпуска и комиссии за транзакции с Ordinals

Yuga Labs быстро анонсировала первую коллекцию Bitcoin NFT на базе Ordinals, а в конце года Sotheby’s объявил о проведении первого аукциона Bitcoin Ordinals.

Взлет доходности майнеров

В декабре 2023 года доходность майнинга в расчете на TH/s достигла двухлетнего максимума на отметке $0,12. Общий доход биткоин-майнеров в 2023 году составил $63,8 млн.

Аналитики от Glassnode сообщают, что в 2023 году до 30% общих доходов от комиссий, полученных биткоин-майнерами, пришли от операций с токенами Inscriptions. Эти токены стали ключевым элементом для создания альткоинов в блокчейнах, что привело к стремительному росту сетевых сборов.

В период популярности Inscriptions биткоин-майнеры заработали рекордные $38,7 млн. Общие поступления в этой категории доходов оказались даже выше, чем у Ethereum.

Рис. 5: Bitcoin комиссии

Стоит помнить, что 2023 год – последний календарный год с вознаграждением за блок в 6.25 BTC. Халвинг в апреле 2024 года сократит награду за блок и скорее всего, окажет существенное давление на майнеров.

👉🏻 Узнайте больше о предстоящем халвинге в нашей статье.

Bitcoin впервые с 2017 года обошел Ethereum по комиссионным сборам

Этот сдвиг можно объяснить резким ростом числа Inscriptions и Ordinals, которые значительно увеличили стоимость транзакций. Похожая, хоть и кратковременная, динамика наблюдалась во время ажиотажа вокруг Ordinals в мае 2023 года, когда комиссии Bitcoin-сети превышали комиссии Ethereum в течение 3-4 дней, что скорее оказалось исключением, чем устойчивым трендом.

В последний раз рынок наблюдал ситуацию, когда комиссии Биткоина превышали комиссии Ethereum в 2017 году. Эта фаза длилась примерно 6-7 месяцев.

Рекорд хешрейта сети и спрос на пространство в сети

Хэшрейт сети Bitcoin на протяжении всего года постоянно обновлял исторические максимумы, что может быть связано с усилиями майнеров получить максимальную прибыль в BTC перед халвингом.

Высокий хэшрейт (544 млн.TH/s) обеспечивает надежную защиту сети Bitcoin, делая ее устойчивой к атакам и гарантируя целостность блокчейна.

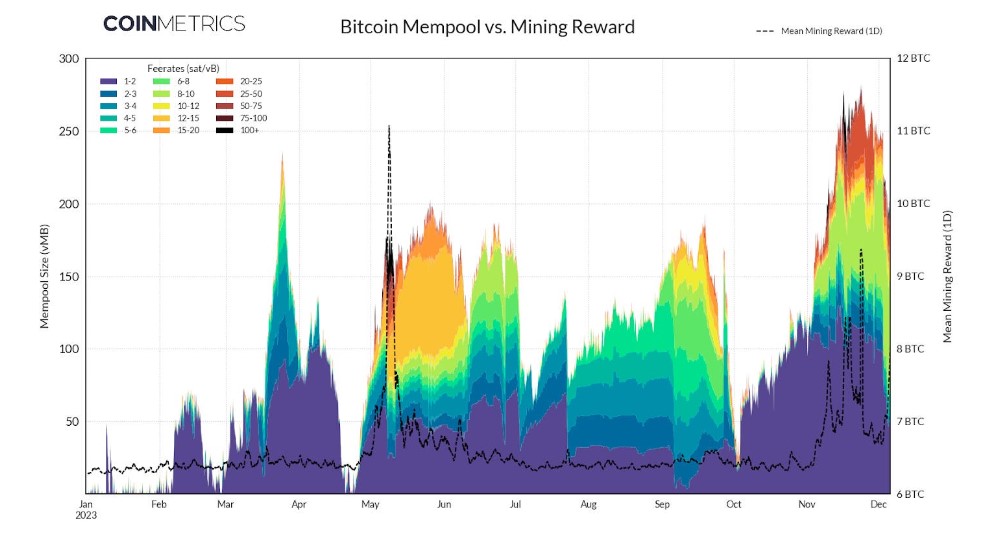

Рис. 6: Bitcoin мемпул и вознаграждение за майнинг

В то же время, размер Mempool сети Bitcoin превысил исторический максимум, установленный в 2017 году. Это означает, что спрос на пространство для блоков в сети Bitcoin превышает предложение, что может привести к росту комиссий за транзакции.

📊 Биткоин в 2024 году: что говорят индикаторы

Хотя интерес розничных инвесторов к Биткоину обычно сводится к его цене, есть и другие важные показатели, которые говорят о его перспективах.

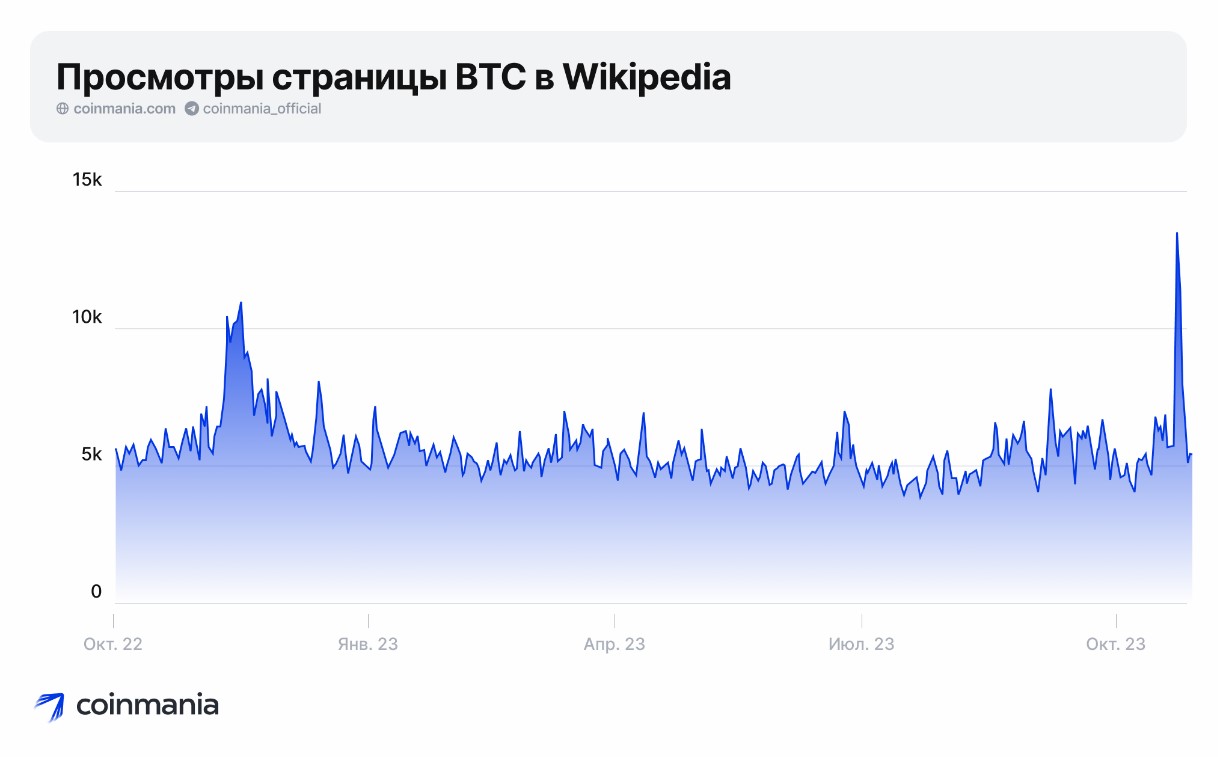

Рис. 7: Интерес к BTC увеличился в октябре 2023 г

Данные о транзакциях (on-chain data) показывают, что в 2023 году Биткоин стал более популярным среди розничных инвесторов. Долгосрочные инвесторы – HOLDERs, по-прежнему фокусируются на более длительном тренде и пока не беспокоятся о краткосрочных колебаниях цен на активы.

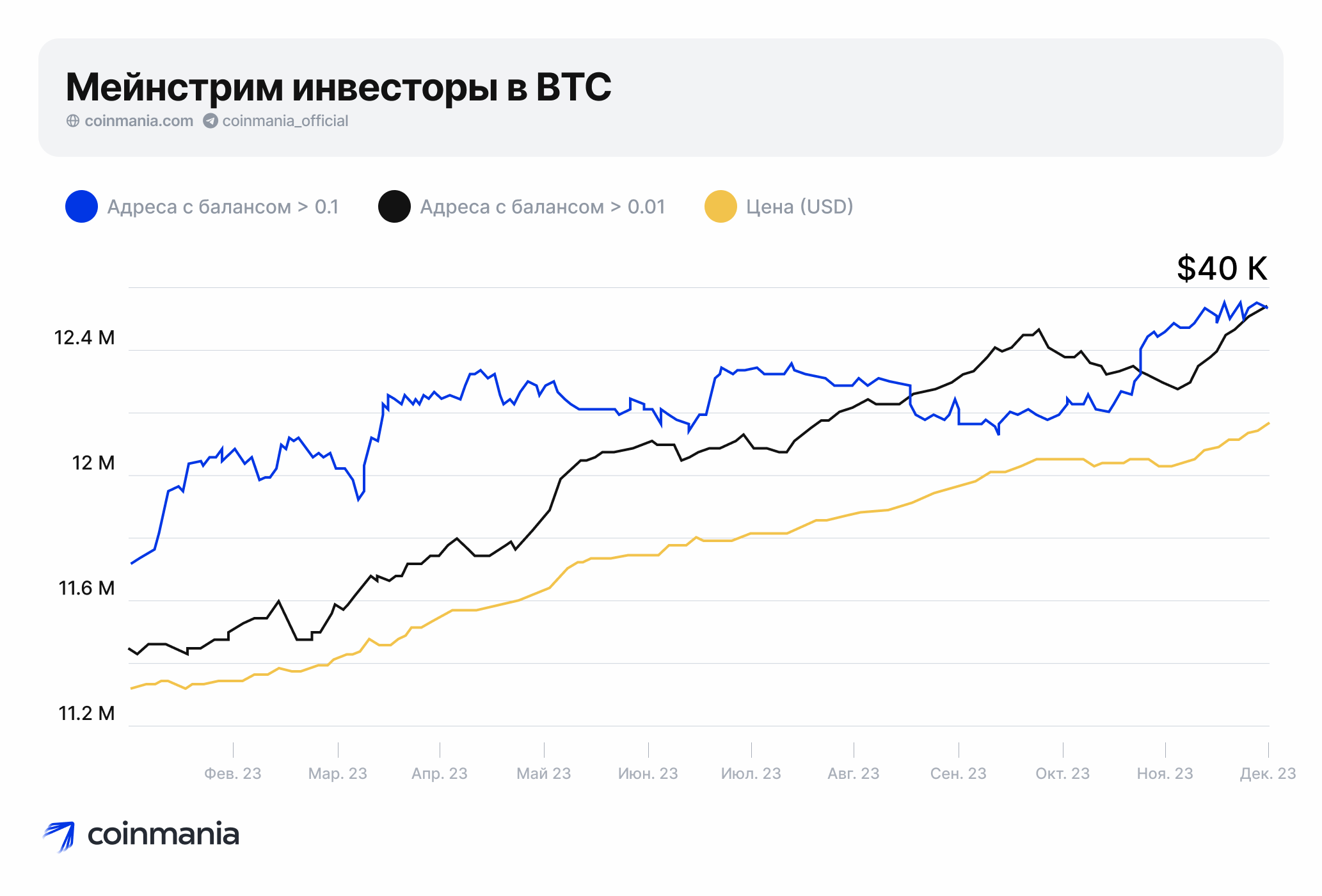

Биткоин привлекает розничных инвесторов

Число держателей Биткоина с небольшими суммами (0.1-0.01 BTC) растет. Это говорит о том, что розничные инвесторы считают Биткоин выгодным вложением. На традиционных рынках трудно получить высокую прибыль, инвесторы ищут надежные и перспективные альтернативы.

Рис. 8: Розничные инвесторы в Bitcoin

Биткоин, с его ограниченным предложением и предопределенной денежной политикой (халвинг), идеально подходит для сохранения ценности и приумножения капитала.

Приход розничных покупателей может стать началом массового использования Биткоина.

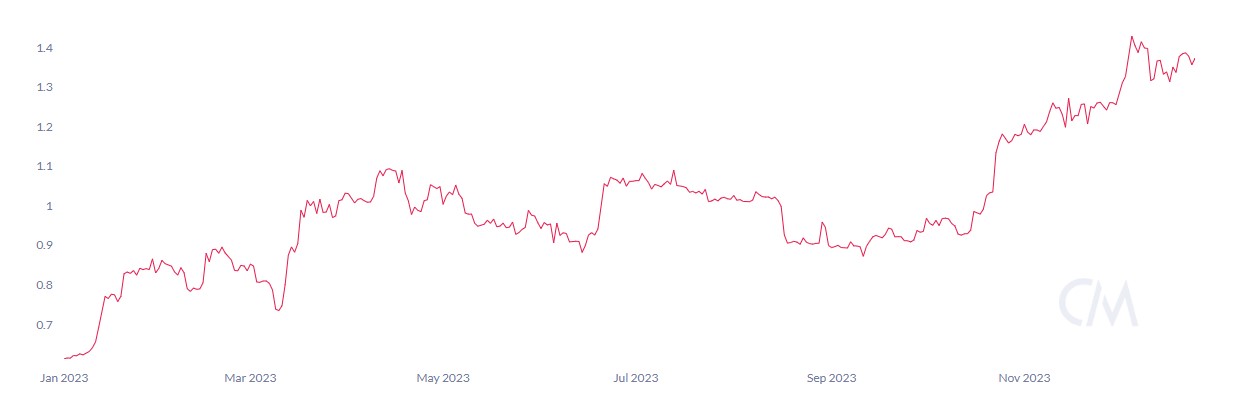

Биткоин становится привлекательнее гособлигаций

Биткоин продолжает укреплять свою позицию по сравнению с долгосрочными облигациями США (TLT). Цена на Биткоин выраженная в долгосрочными облигациями США (TLT), сравнима с максимумом, достигнутым в 2021 году.

Рис. 9: Цена Bitcoin vs Цена облигаций

В настоящее время для покупки Биткоина требуется больше единиц TLT, чем это было в 2021 году, когда цена Биткоина достигала своих максимальных значений в $65 тыс.

Это означает, что инвесторы считают, что Биткоин имеет более высокий потенциал роста, чем традиционные биржевые и финансовые активы.

TLT – это биржевой фонд, который отслеживает индекс 10-летних облигаций США.

Число краткосрочных инвесторов снижается (STH)

STH играют не менее важную роль в формировании цены Биткоина. Ими считаются инвесторы, удерживающие Биткоин менее 155 дней, и они более чувствительны к изменениям цены.

В 2023 году объем владения биткоинами краткосрочными инвесторами достиг нового исторического минимума, в то время как объем владения долгосрочными держателями продолжает расти.

Прибыльные проекты прошедшие проверку редакции сайта

Кроме того, большинство STH- инвесторов вошли в рынок, когда Биткоин торговался выше $29 тыс. в июле и августе 2023 г. Текущая положительная динамика на рынке может перевести их в категорию долгосрочных держателей (LTH).

Уменьшение числа краткосрочных инвесторов в Биткоин может снизить волатильность цен и сделать рынок менее спекулятивным и прогнозируемым в 2024 году.

Рост долгосрочных держателей BTC

Долгосрочные держатели Биткоина (LTH) продолжают доминировать на рынке: Более 75% общего предложения Биткоина находится в руках долгосрочных инвесторов.

Рис. 11: Новый исторический максимум LTH – бычий сигнал для BTC

В 2023 году доля LTH превысила предыдущий исторический максимум, установленный на медвежьем рынке 2015 г.

Мы наблюдаем как BTC переходит из “слабых рук” (розничные инвесторы) в “сильные” (киты и фонды), которые склонны накапливать Биткоин и видят более широкую широкую перспективу на рынке.

👉🏻 Кто такие Киты крипторынка? Узнайте в нашей статье.

В целом, эти факторы могут способствовать более устойчивой и долгосрочной динамике роста для Биткоина, при условии сохранения интереса со стороны инвесторов.

Рис. 12: Киты накапливают BTC

Баланс Биткоинов на биржах уменьшается

Под воздействием крахов Terra/Luna, 3AC и FTX, инвесторы вывели Биткоин с бирж для самостоятельного хранения. Баланс биткоинов на биржах достиг исторически низкого уровня. По данным Coinglass, к концу 2023 года на биржах находилось 1.8 млн. BTC

Рис. 13: Доверие к CEX-биржам падает: инвесторы переводят Биткоин в “холодные” кошельки

О чем говорят данные onchain?

Данные о кошельках раскрывают “бычий” сценарий на 2024 год. В пользу данного сценария говорит тот факт, что резервы Биткоина на биржах сейчас находятся на многолетних минимумах – все больше биткоинов перемещается с централизованных бирж на холодные кошельки, а количество долгосрочных инвесторов постоянно растет и составляет уже более 70%.

- Самостоятельное хранение Биткоинов является свидетельством того, что инвесторы настроены на долгосрочную перспективу.

- Биткоин демонстрирует стойкость к колебаниям рынка, что делает его привлекательным активом в периоды падения и снижает мотивацию к продаже, даже когда цены достигают пика.

- Только активы, в ценность которых люди твердо верят, сохраняют свою значимость на протяжении всего рыночного цикла.

📊 Технический анализ на 2024: о чем говорят графики

Среди трейдеров и инвесторов существует множество методов для прогнозирования цены Биткоина, включая технический и ончейн анализ.

Мы рассмотрим модель технического анализа, предложенную Ричардом Вайкоффом, основанную на большом цикле накопления активов, и дополним ее техническим индикатором старших тайм фреймов (weekly, daily) под названием “Бычий пояс поддержки (BMSB)”.

Таким образом мы получим картину, которая даст представление о долгосрочном тренде Биткоина.

👉🏻 Подробный анализ BTC по методу Вайкофа (Wyckoff) в нашей статье

Рис. 14: Дневной график BTC

Бычий пояс поддержки (BMSB) – это технический индикатор, который помогает трейдерам определять уровни поддержки для BTC во время бычьих рынков. Относится к зоне между 20-нед. простой скользящей средней (SMA) и 21-нед. экспоненциальной скользящей средней (EMA).

Скользящие средние являются отстающими индикаторами, что означает, что их значения зависят от того, что уже произошло. Например, если цена движется выше 20-недельной скользящей средней (SMA), это считается бычьим сигналом, так как текущая цена опережает среднюю цену за последние 20 недель.

Рис. 15: Исторически BMSB – надежный уровень поддержки для BTC

Согласно модели Вайкоффа – Биткоин закончил фазу аккумуляции, крупные игроки накопили активы по приемлемым для них ценам и следующим этапом стало ралли или Bull Run.

07 ноября 2023 г, после пересечения скользящих средних и формирования BMSB на старших таймфреймах, трейдеры получили убедительный сигнал на покупку Биткоина и начале бычьего ралли, которое может продлится в 2024 году.

Также немаловажную роль в поддержку роста цены Биткоина могут сыграть стейблкоины, которые выступают топливом для ралли.

Рынок стейблкоинов начал расти в августе 2023 г. после положительных новостей, включая выпуск стейблкоина PayPal и решения суда в пользу Grayscale.

Рис. 16: Стейблкоины – инструмент для притока капитала в индустрию

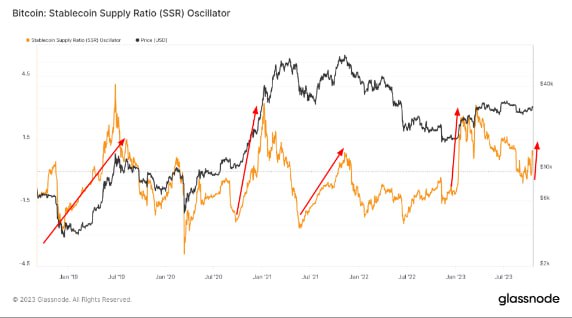

Анализ от Glassnode показал стабильный приток стейблкоинов в Биткоин.Это подтверждается показателем Stablecoin Supply Ratio (SSR).

Рис. 17: Показатель Stablecoin Supply Ratio (SSR)

Чем ниже соотношение SSR, тем больше стейблкоинов доступно для покупки Биткоина. В октябре 2023 года соотношение SSR начало расти, что может указывать на то, что инвесторы покупают больше BTC с использованием стейблкоинов.

14 октября осциллятор SSR пересек значение 0 и с тех пор продолжает расти, достигнув значения 0.99. Увеличение осциллятора SSR, как показано красными стрелками, совпадало с предыдущими циклами роста цены BTC.

📈 В совокупности данные триггеры, говорят о том что Биткоин перешел в стадию роста. Аналитики рынка ждут устойчивого восходящего тренда в 2024 году.

📈 Ключевые драйверы роста Биткоина в 2024 году

После анализа основных ончейн метрик и индикаторов технического наализа, свидетельствующих о возможном росте BTC, рассмотрим дополнительные факторы, в поддержку “бычьего” сценария для Биткоина в 2024 году.

Завершение фазы аккумуляции в цикле халвинга

Халвинг – это механизм ограничения предложения Биткоина, при котором вознаграждение майнерам уменьшается вдвое каждые 210 000 добытых блоков, примерно каждые четыре года. Текущее вознаграждение, установленное в мае 2020 года, составляет 6,25 BTC за добытый блок. После добычи следующего блока из 210 000 блоков, что должно произойти примерно в апреле – мае 2024 года, оно сократится вдвое до 3,12 BTC

Халвинг сократит предложение Биткоина, что может привести к росту цены.

Сейчас каждый квартал добывается около 81 тыс. BTC. Ожидается, что эта цифра уменьшится практически вдвое, до 40,5 тысяч биткоинов в квартале после халвинга, что приведет с сокращению предложения на рынке.

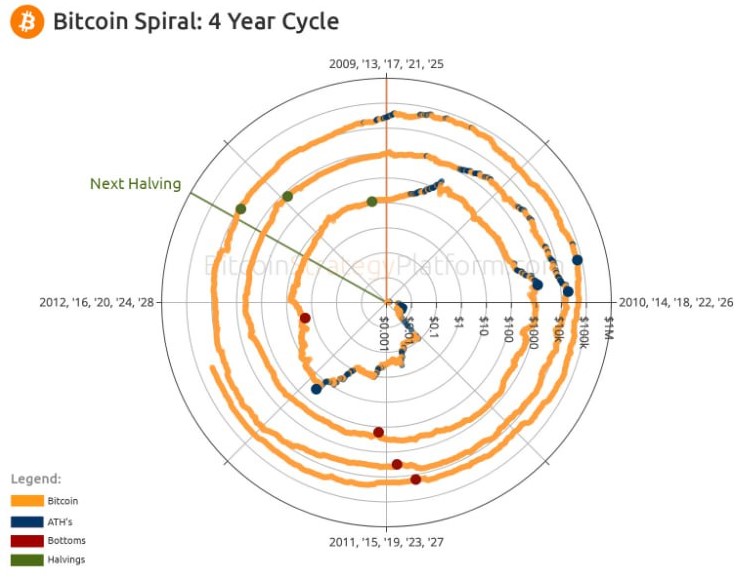

Рис. 18: Спираль Биткоина: 4-х летний цикл

Цена Биткоина росла в годы, предшествующие каждому халвингу. Исторически она достигала пика после халвинга, в канун Рождества.

Максимальная цена текущего (третьего) цикла халвинга – $69 тыс. за Биткоин была достигнута через 18 месяцев после халвинга состоявшимся в мае 2020 года. В первом и втором циклах цены достигли пика через 17 и 13 месяцев после халвинга соответственно.

Регулирование и растущий интерес институциональных инвесторов

Регулирование оказывает положительное воздействие на цены цифровых активов. Ключевые изменения включают в себя регулирование стейблкоинов, внедрение CBDC и ETF на рынке цифровых активов в США. В ЕС приняты законы MiCA, требующие лицензии для поставщиков услуг торговли криптовалютой.

👉🏻 Узнайте как корпорации интегрируют цифровые активы в свой бизнес.

Эти шаги расширят доступ институциональных инвесторов на рынок цифровых активов и DeFi и будут способствовать росту спроса на Биткоин.

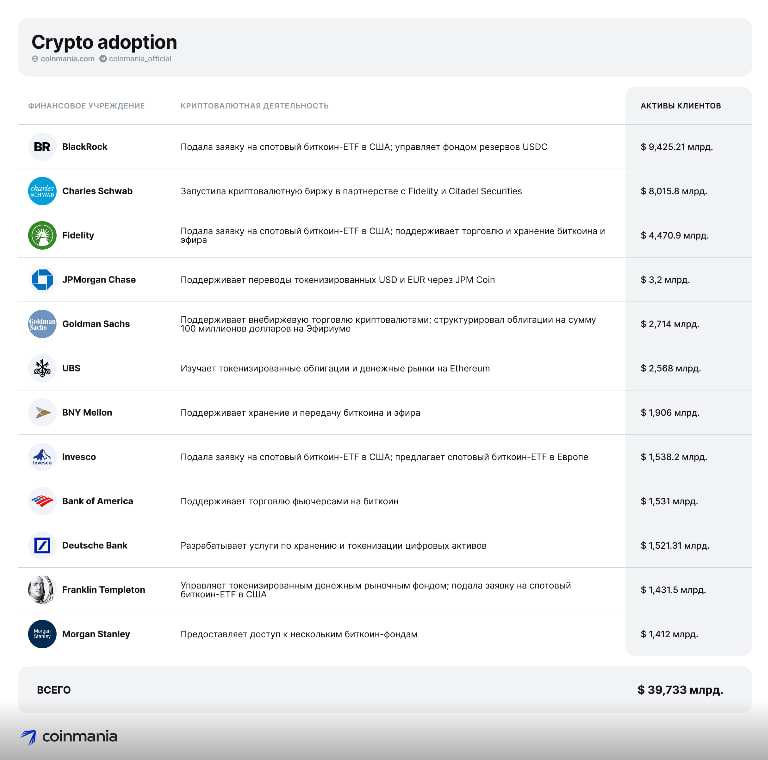

Рис. 19: Список компаний интегрирующие критоактивы постоянно расширяется

Deutsche Bank, Visa, SWIFT расширяют свою деятельность в сфере криптовалют. Даже небольшой прирост участия институциональных инвесторов может значительно повлиять на увеличение времени удержания монет и снижение волатильности BTC.

Запуск Bitcoin Spot ETF в США

Факт подачи заявления на создание Биткоин-ETF от BlackRock и ожидания его утверждения стали ключевыми факторами, которые поддерживали стоимость Биткоина в 2023 г.

Положительное решение Комиссии по биржам и SEC, безусловно, окажет положительное воздействие на рынок криптовалют и сформирует следующий этап инвестиций в Биткоин. Цена BTC может достичь новых максимумов.

Если SEC одобрит заявку BlackRock, это сделает рынок Биткоина и других криптовалют более структурированным, придавая ему законность и обеспечивая безопасную и регулированную точку входа для глобальных игроков.

По словам Суй Чунг, генерального директора CF Benchmarks, капитализация криптовалютного рынка может увеличиться в 10 раз и достичь $10 трлн. в течение пяти лет.

👉🏻 Узнайте больше Bitcoin-ETF в этой статье.

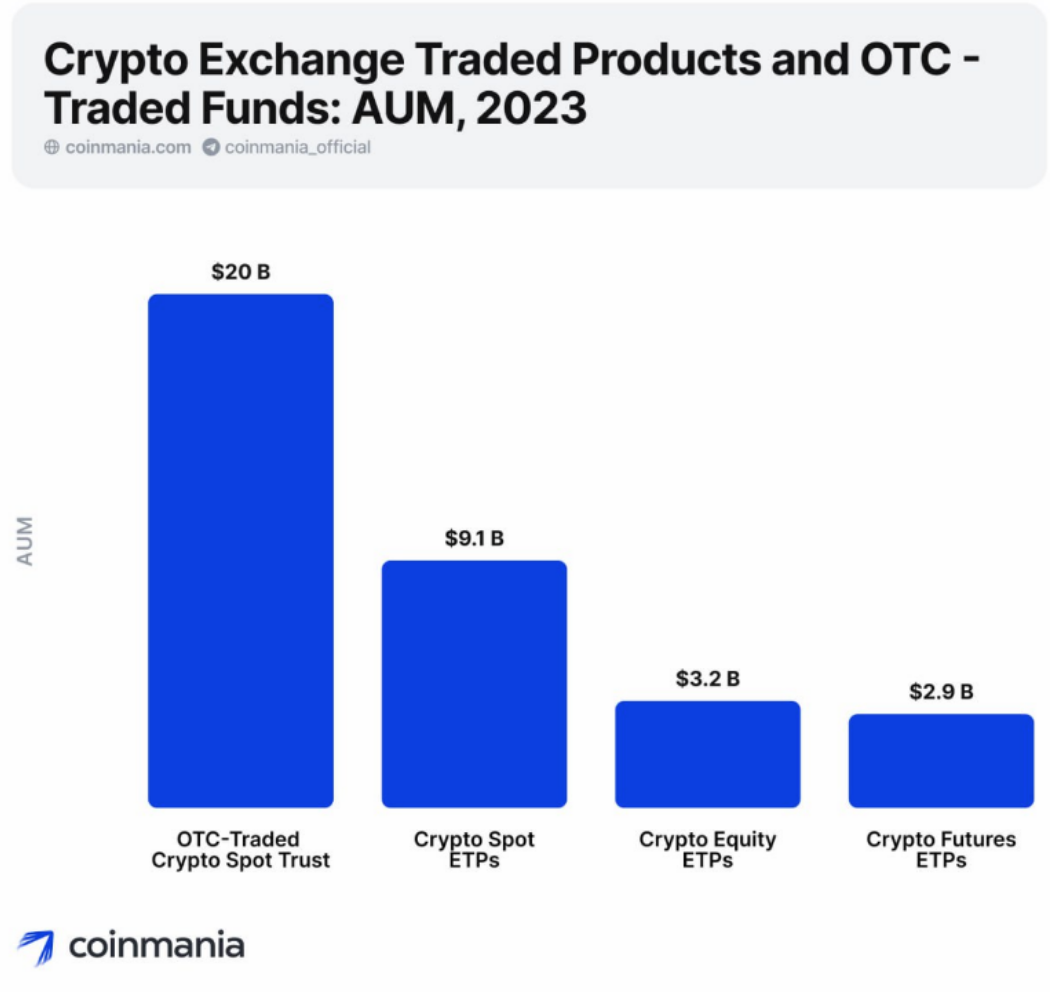

Одобрение Bitcoin Spot ETF приведет к трансформации рынка криптовалютных инвестиционных продуктов (ETFs, ETPs)

Рис. 20: Приток средств в Крипто-ETF составил $1,6 млрд.в 2023 г.

Прогнозы предполагают удвоение инвестиций в Крипто-ETP после одобрения Bitcoin Spot ETF, которые превысят $100 млрд. Bitwise прогнозирует, что активы под управлением (AUM) Bitcoin ETF и ETP составят $72 млрд. в течение пяти лет.

По состоянию на 22 декабря 2023 года существует 150 различных крипто продуктов с активами на $40 млрд., охватывающих как спотовые, так и фьючерсные фонды, в основном отслеживающие BTC и ETH.

Лидером рынка является Bitcoin Trust Grayscale, который в настоящее время преобразуется в спотовый ETF.

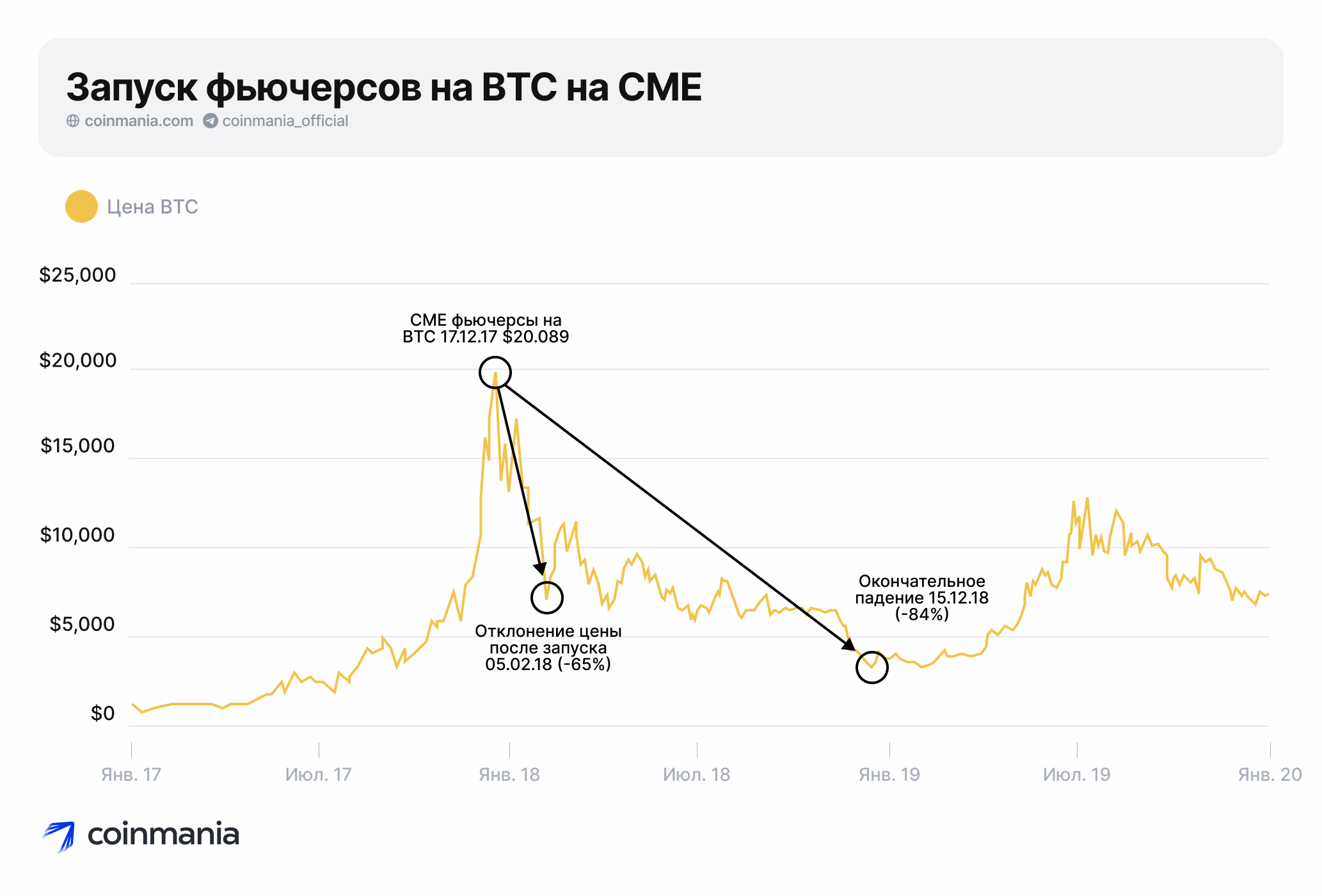

Рис. 21: После запуска фьючерсов на CME в декабре 2017 цена BTC снизилась на на 65%

Однако данные говорят о том, что с момента подтверждения CME запуска фьючерсов на Bitcoin до начала торгов у трейдеров было 6-7 недель, в течение которых цена BTC взлетела на 196%, после чего произошла коррекция.

Многие ожидали, что запуск фьючерсов CME станет катализатором для дальнейшего роста Биткоина, но вместо этого он ознаменовал начало длительного медвежьего рынка.

Есть несколько теорий, объясняющих, почему цена Биткоина упала после запуска фьючерсов CME. Одна из теорий заключается в том, что фьючерсы позволили крупным институциональным инвесторам открывать короткие позиции в BTC, что увеличило давление на продажу. Другая теория заключается в том, что запуск фьючерсов привел к увеличению волатильности, что отпугнуло розничных инвесторов.

В любом случае, запуск Bitcoin Spot ETF может оказать более существенное воздействие на стоимость Биткоина по сравнению с запуском Bitcoin Futures. Это связано с тем, что Spot ETF представляет собой инструмент для долгосрочных инвестиций, в отличие от Bitcoin Futures, который применяется для хеджирования и спекуляций.

📊Масштабирование Биткоина – главные технические тренды 2024 г.

Биткоин – это не просто валюта, а платформа для инноваций. Новые протоколы второго уровня: сайдчейны, параллельные слои – расширяют его функциональность за пределы простых транзакций.

Примеры варьируются от быстрых платежей через Lightning Network до смарт-контрактов Stacks. Эти дополнительные слои открывают возможность создания децентрализованных приложении основываясь на эталонной технологии Биткоина.

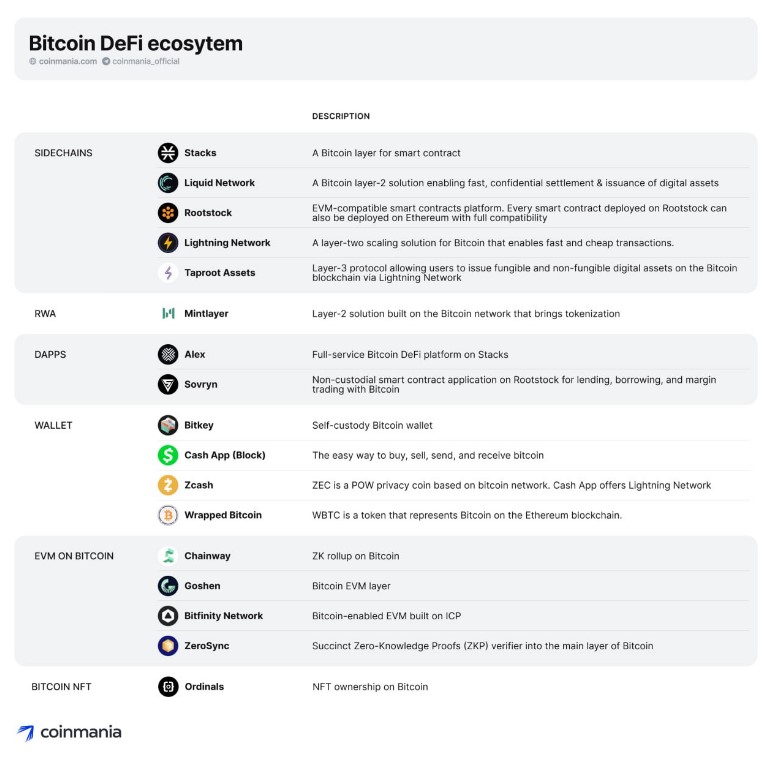

Рис. 22 Экосистема приложений в сети Bitcoin

Прорывные решения для сети Bitcoin в 2024 г.:

- Stacks – это протокол второго уровня, позволяющий создавать смарт-контракты и децентрализованные приложения в сети Bitcoin.

В 2023 году Stacks представил мосты к сети Bitcoin, которые позволяют внедрять BTC его в децентрализованных приложениях (DApps). Это открывает новые возможности для Биткоина, например, в DeFi (децентрализованных финансах), торговать Биткоином на децентрализованных биржах, создавать смарт-контракты, где Биткоин выступает в роли топлива для транзакций, аналогично тому, как gas используется в сети Ethereum.

Мосты к Bitcoin – это важный шаг в развитии экосистемы Bitcoin, который открывает новые возможности для его использования.

- Протокол BitVM внедряет смарт-контракты в сети Bitcoin

Разработчик Робин Линус представил инновационный подход, который позволяет выполнять вычисления в Bitcoin-сети через BitVM, не требуя ее форка.

Предложение Линуса, названное “BitVM: Вычисления на Биткоине”, описывает метод внедрения смарт-контрактов в стиле Ethereum (ETH) в сети Bitcoin.

Технически BitVM имеет сходство с Ethereum Optimistic Rollups, используя доказательства мошенничества и протокол вызова и ответа. Он использует систему проверяющего и доказывающего лица, позволяя проверяющему анализировать и наказывать доказывающего за ложные заявления.

Крупные участники, включая главного технического директора Tether (USDT) Паоло Ардуино, выразили оптимизм относительно разработки.

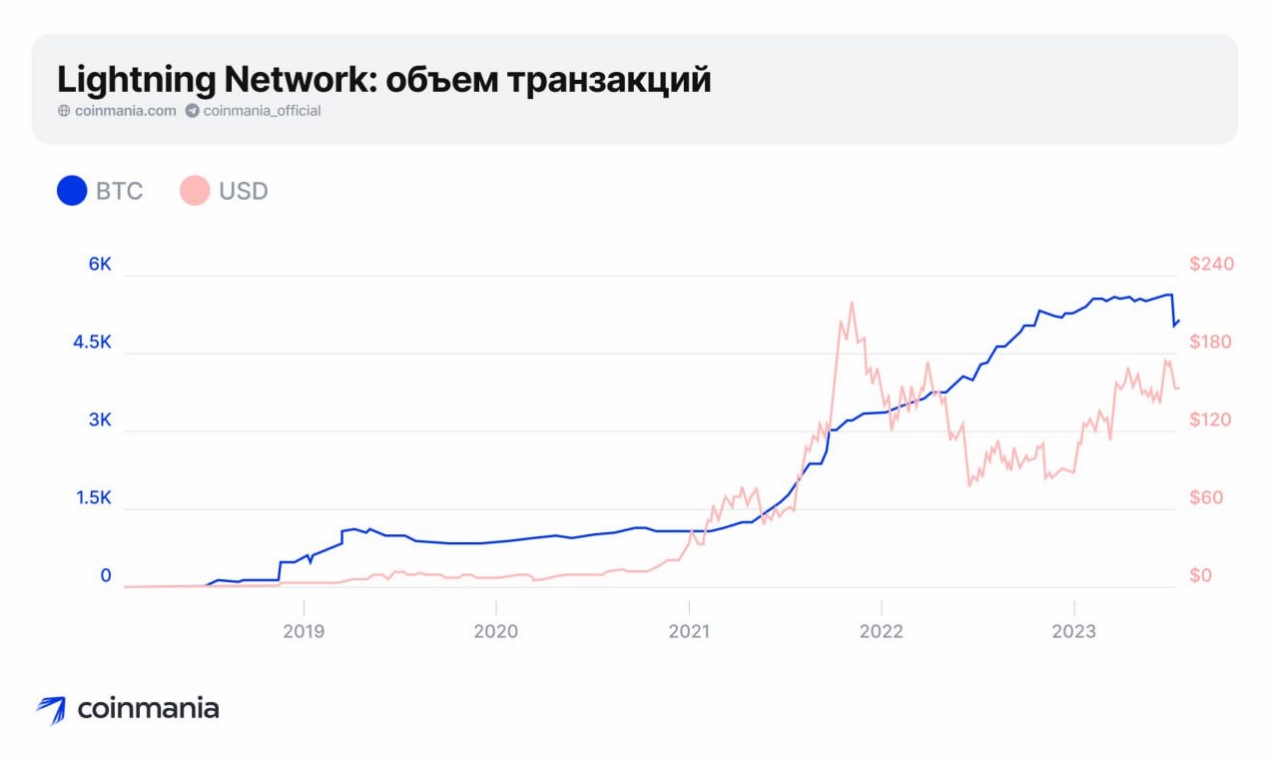

- Lightning Network — это надстройка второго уровня, целью которой является ускорение транзакций и снижение комиссий Bitcoin. Это достигается посредством внедрения оффчейн-транзакций.

Брайан Армстронг (Coinbase), Джек Дорси (Block), Майкл Сейлор (MicroStrategy) поддерживают Bitcoin Lightning Network и считают ее лучшей для криптоплатежей.

👉🏻 Узнайте больше о том как работает Bitcoin Lightning Network в нашей статье.

С момента запуска в 2018 году сеть Bitcoin Lightning растет. Её емкость увеличивается, когда пользователи блокируют средства для платежных каналов второго уровня, что позволяет отправлять биткоины без транзакций в блокчейне.

Рис. 23: Сеть Bitcoin Lightning ключевой фактор массового принятия BTC

На фоне роста интереса к RWA компания-разработчик Lightning Labs запустила протокол Taproot Assets, который позволит выпускать стейблкоины и токенизированные активы (RWA) на сети Bitcoin и Lightning Network.

👉🏻 Узнайте больше о токенизированных активах (RWA)

- Babylon – протокол стейкинга Bitcoin. Суть протокола Babylon заключается в том, чтобы позволить сетям PoS внедрять BTC в качестве актива для стейкинга на своих сетях.

Стейкинг – важное направление в DeFi для получения процентных выплат подобно банковскому депозиту. Однако, существующие протоколы стейкинга BTC неустойчивы и требуют от пользователей отказываться от контроля над своими активами.

Babylon представил инновационный подход к стейкингу BTC, который совместим с принципами Биткоина и обеспечивает высокую безопасность. Он использует “удаленный стейкинг”, где биткоины блокируются в смарт-контракте на блокчейне Bitcoin. Этот метод схож с решениями с разделенной безопасностью EigenLayer для Ethereum или Mesh Security от Cosmos.

Babylon привлек инвестиции от Polychain Capital и OKX Ventures на внедрение PoS стейкинга BTC. Ожидается, что протокол Babylon будет запущен к следующему халвингу в апреле 2024 года.

Стейкинг BTC не только стимулирует спрос внутри сети Bitcoin, но и открывает новые возможности для заработка, делая BTC более привлекательным активом.

Экосистема Биткоина и Bitcoin DeFI продолжит стремительно расширяться в 2024 году благодаря широкому спектру проектов, питающих ее рост.

Рост функциональности Биткоина в 2024 году

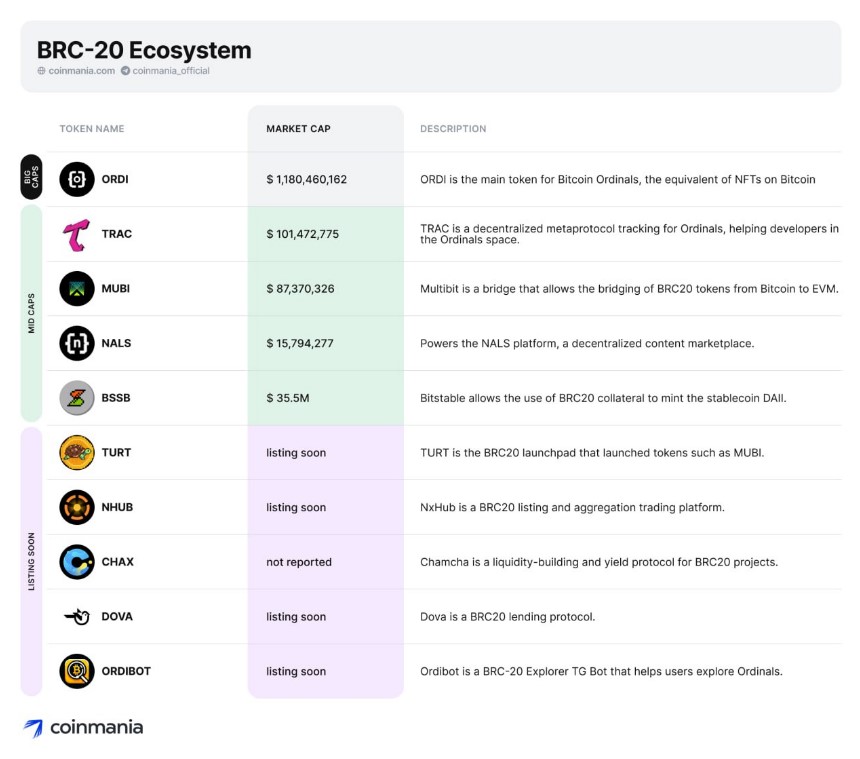

В 2024 разработчики продолжат повышать функциональность сети биткоин, используя такие технологии, как Ordinals, BRC-20, Taproot Assets и др.

Ordinals будут влиять на экосистему Биткоина, предоставляя возможность размещения больших данных в блокчейне. Это открывает инновационные варианты использования сети Bitcoin, что может привести к ее интеграции с платформами Web3.

Рис. 24: BRC-20 -экспериментальный стандарт взаимозаменяемых токенов в сети Bitcoin

Хотя полный потенциал Ordinals и BRC-20 еще не раскрыт, эти нововведения будут играть ключевую роль в развитии Биткоина в 2024 году.

Их внедрение создает предпосылки для значительного расширения рыночных возможностей Биткоина и его тесной связи с экосистемами DeFi, NFT,GameFi, что в конечном итоге приведет к еще большему массовому принятию.

💸 Продавать, удерживать или покупать Биткоин?

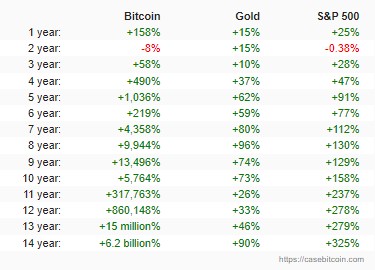

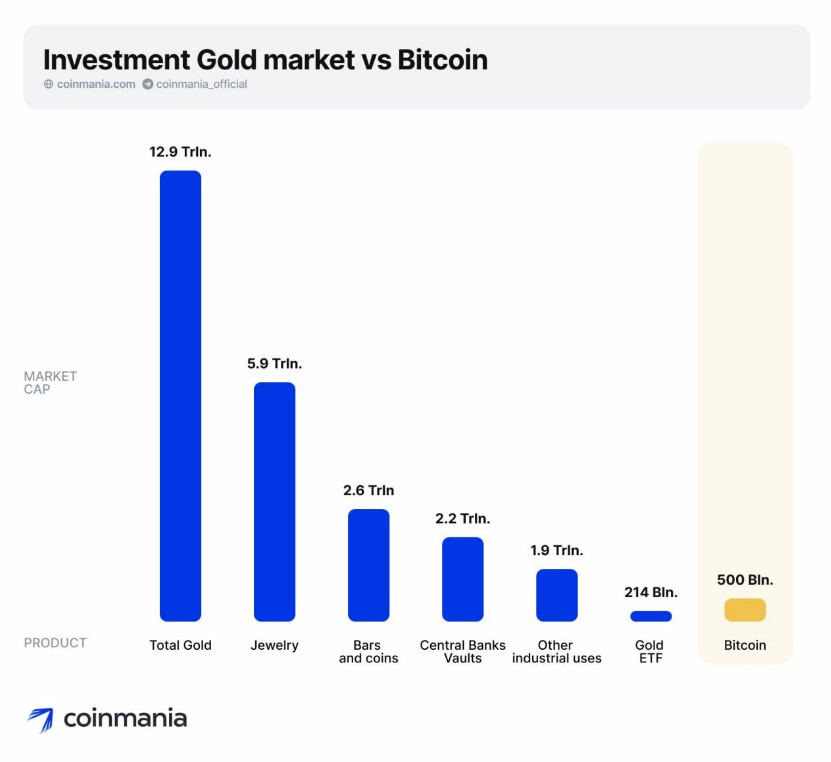

Этот график показывает доходность инвестиций в биткоин (ROI) по сравнению с традиционными активами.

Рис. 25: Прибыль от инвестиций в BTC и традиционные активы

График наглядно показывает, что Биткоин значительно превосходит по доходности Золото и Индекс S&P 500. Его привлекательность как инвестиционного актива обусловлена ограниченной эмиссией поэтому сравнительно небольшие инвестиции в BTC могут привести к значительному росту цены.

Безусловно,ключевым драйвером, на который рассчитывают сторонники роста Биткоина выступит Bitcoin Spot ETF.

Аналитики полагают, что около 4,8% всех активов, находящихся под управлением брокеров-дилеров, банков и инвестиционных консультантов (RIA), будут инвестированы в BTC через Bitcoin-ETF.

Аналитики считают, что ETF на биткоин окажет аналогичное воздействие на цену BTC, как запуск спотового ETF на золото, цена которого выросла в 4 раза с момента запуска ETF -фонда SPDR Gold Trust (GLD) в ноябре 2004 года.

Приток в фонды биткоина в 8,8 раз сильнее повлияет на его цену, чем приток в фонды золота, потому что рынок биткоина меньше и более концентрирован”, – говорится в отчете Galaxy Digital.

Рис. 26: Рынок Золота и Биткоин

По прогнозам приток инвестиций в Spot Bitcoin ETF в первый год после его запуска составит $14,4 млрд, что приведет к росту цены BTC на 6,2% в первый месяц и на 74% за 12 месяцев.

Приток в Биткоин-ETF будет иметь более сильное влияние на цену BTC, чем на цену золота, из-за меньшей доли предложения, удерживаемого в инвестиционных инструментах.

Габор Гурбач из VanEck считает, что траектория цены Биткоина может следовать за золотом, но с гораздо большей скоростью.

Данное видение совпадает с прогнозом Matrixport, согласно которому к апрелю 2024 года цена Биткоина (BTC) составит $63 тыс., а к концу 2024 года – $125 тыс.

Рис. 26: Matrixport отмечает, что пятый бычий рынок Биткоина начался 22 июня 2023 года

Вопрос состоит в том являются ли инвестиции в Биткоин перспективным вложением в 2024 году?

Инвесторы в криптовалюты часто ориентируются на индикатор MVRV, который помогает определить, когда текущая рыночная цена актива ниже его фундаментальной стоимости и его покупка может привести к более высокой доходности.

Рис. 27: Индикатор MVRV

MVRV (соотношение рыночной капитализации к реализованной капитализации актива, в которой учитывается стоимость покупки последними владельцами) — индикатор фазы накопления крупными игроками и определения минимальной цены. Когда коэффициент ниже 1, актив в фазе накопления, что делает его цены привлекательными для инвестиций. Значение 3 указывает на перекупленность.

На начало 2024 года значение MVRV составило 1.37

Рис. 28: Индикатор MVRV на начало 2024 года

Различные показатели в блокчейне, включая коэффициент MVRV, который указывает на выгодную точку для входа на рынок, и растущий спрос при ограниченном предложении, подтверждают, что в 2024 году Биткоин остается привлекательным активом для покупки и удержания в инвестиционном портфеле.

В сочетании со снижением инфляции в США и последующими изменениями в монетарной политике ФРС возникнут благоприятные условия для притока дополнительной ликвидности на рынки капитала, в результате чего Биткоин может достичь новых высот в 2024-2025 годах.

Новости и аналитика в нашем Telegram-канале

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей