Биткоин по Вайкоффу: о чем говорит самый популярный метод анализа в мире

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

Среди криптовалютных инвесторов существует множество различных методов для прогнозирования цены биткоина, включая технический и ончейн анализ.

Согласно некоторым из них, в 2023 году мы можем ожидать начала нового бычьего рынка для биткоина, особенно перед наступающим халвингом.

В этой статье мы исследуем модель, предложенную титаном технического анализа Ричардом Вайкоффом. Эта модель была разработана более ста лет назад, но до сих пор демонстрирует свою эффективность. Основная идея этой модели заключается в том, что биткоин находится в большом цикле накопления активов крупными игроками, что должно привести к росту цены. Мы рассмотрим основные принципы этой модели, а также дополним ее ончейн анализом и попытаемся спрогнозировать следующее движение биткоина.

Ричард Вайкофф и его метод

Метод Вайкоффа – это метод анализа рынка, который фокусируется на психологических факторах, влияющих на спрос и предложение, предложенный известным биржевым спекулятном Ричардом Вайкоффом еще в 1930-е годы.

Сделав состояние на биржевых спекуляциях, Ричард Вайкофф начал видеть то, что он считал обманом розничного трейдера со стороны крупных рыночных корпораций и маркет мейкеров. В результате он решил упорядочить свои торговые методы и обучить им широкую публику.

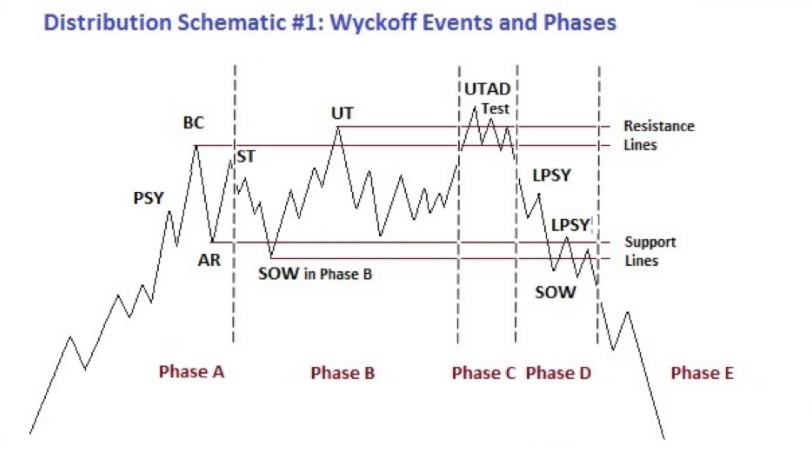

Именно по этой модели выстраивалась игра маркет мейкера в 2021 году перед падением рынка криптовалют с уровней в 60 000 USD. Тогда по Вайкоффу мы находились в стадии Дистрибуции, и доминирующие трейдеры манипулировали рынком, чтобы забрать позиции у розничных инвесторов и отправить актив в затяжное падение с целью скупки по более низким ценам.

Рис. 1: График BTC в стадии Дистрибуции

Рис. 2: Стадия Дистрибуции

▶️ Узнайте больше о маркет мейкерах и их стратегиях в нашей статье

Вайкофф считал, что крупные игроки часто манипулируют рынком, чтобы забрать активы у розничных инвесторов. Он разработал модель, которая позволяет трейдерам идентифицировать эти манипуляции.

В теории рыночного цикла Вайкофф выделяются четыри фазы рынка:

- Аккумуляция или накопление.

- Импульс – восходящее трендовое движение.

- Распределение.

- Уценка – нисходящее движение.

Каждая фаза – это момент, когда крупные игроки определяют направление рынка.

Каждая фаза включает в себя пять циклов основанных на психологической реакции розничных инвесторов на предложение и спрос на актив.

Например в случае накопления, когда актив имеет тенденцию к устойчивому росту после резкого снижения цены, пять циклов включают:

Selling Climax (SC) – Кульминация продаж – это сильное движение вниз, которое происходит, когда рынок достигает точки перепроданности. Кульминация продаж часто сопровождается высоким объемом торгов и крупными свечами.

Secondary Test (ST) -Вторичный тест – это движение вниз, которое происходит после кульминации продаж. Успешный вторичный тест обычно является признаком того, что рынок готов к дальнейшему росту.

Иногда в самом конце фазы Вторичного Теста происходит подфаза Spring “Пружины” и “вытряски” – это типы движений цены, которые позволяют крупным игрокам проверить наличие предложения и приобрести дополнительные активы по выгодным ценам.

Прибыльные проекты прошедшие проверку редакции сайта

Sign of Strength (SOS) – Знак силы – это рост цены с более высоким объемом торгов, который возникает после после пружины (Spring) и ведел к возникновению ралли.

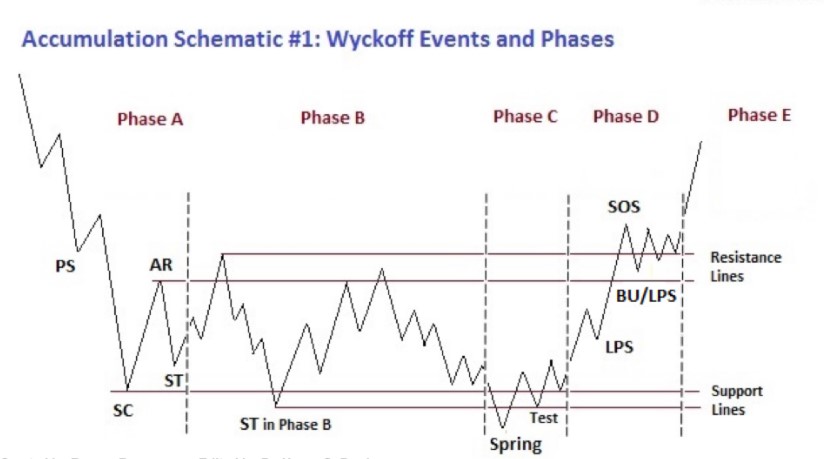

Давайте обратимся к фазе Аккумуляции по Вайкоффу и наложим на текущий график BTC по состоянию на 21.10.2023 г.

Accumulation: фаза накопления, внутренние циклы и события

На этапе Накопления крупные игроки готовятся к росту цены, накапливая активы в пределах определенного диапазона цен (TR).

Это приводит к уменьшению доступного предложения, что, в свою очередь, способствует росту цены выше уровня торгового диапазона (TR).

Рис. 3: Accumulation – накопление

Как это происходит ?

👉🏻 Phase A: отражает исчерпание предыдущего спада и начало Аккумуляции актива. Она начинается с предварительной поддержки (PS) – периода, который указывает на приближение к завершению доминирующего медвежьего тренда.

Рис. 4: Wyckoff график BTC.

Медвежий тренд ослабевает после падения цены до точки кульминации продаж (SC), на которой профессиональные инвесторы начинают поглощать продаваемые розничными трейдерами активы.

Эта точка является переломным моментом в тренде, поскольку она указывает на то, что спрос начинает превышать предложение. В результате цена резко восстанавливается до уровня автоматического ралли (AR), который определяет верхнюю границу торгового диапазона Вайкоффа.

Затем цена возвращается, чтобы проверить уровни в районе ST, иногда даже падая ниже него, до так называемого Spring (Вытряска). Этот тест помогает определить, является ли ST действительно точкой кульминации продаж или просто кратковременным отскоком.

В целом, если цена достигает уровня Spring и затем резко восстанавливается, это является признаком того, что медвежий тренд ослабевает и актив может перейти к росту.

👉🏻 Phase B: После прохождения циклов ST и Spring цена начинает консолидацию – институциональные инвесторы накапливают активы в ожидании восходящего тренда.

Возвраты с уровней ST – Spring обычно сопровождаются более высокими объемами. Напротив, откаты с уровней AR сопровождаются уменьшением объемов, что свидетельствует о исчерпании ликвидности на спадах.

👉🏻Phase C: начинается с того, что крупные инвесторы начинают покупать активы у розничных трейдеров.

Это приводит к росту цены, но рост этот происходит медленно, поскольку крупные инвесторы хотят убедиться, что спрос на актив действительно растет.

Этот рост цены можно рассматривать как “тест” рынка на предмет возможных всплесков предложения. Если спрос окажется достаточно сильным, чтобы преодолеть любые предложения, которые могут появиться, то это будет сигналом к тому, что отрицательная тенденция ослабевает и может перейти в положительный тренд.

👉🏻Phase D: начинается с того, что цена прорывает уровень AR. Это указывает на то, что спрос на актив превышает предложение, и что крупные инвесторы готовы покупать актив.

В целом, Phase D является важным этапом в цикле Накопления Вайкоффа. Если она завершится успешно, то это будет сигналом к тому, что рынок готов к переходу в бычий тренд – именно в этой точке находится Bitcoin в Октябре

Данные ончейн подтверждают Wyckoff

Итак, если следовать модели Вайкоффа – Биткоин закончил фазу Аккумуляции, крупные игроки накопили активы по приемлемым для них ценам и следующим этапом станет ралли или Bull Run

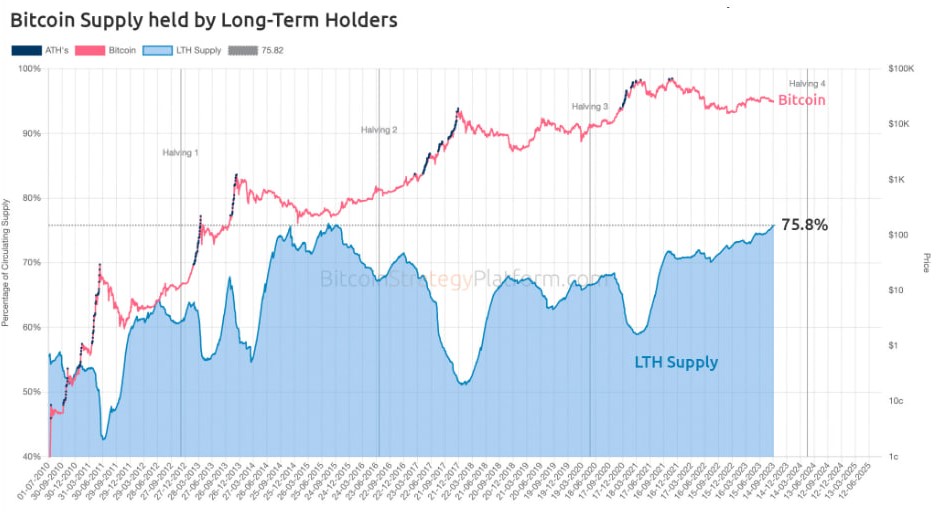

В пользу данного сценария говорит тот факт, что резервы Биткоина на биржах сейчас находятся на многолетних минимумах – все больше биткоинов перемещается с централизованных бирж на холодные кошельки, а количество долгосрочных инвесторов постоянно растет и составляет уже более 70%.

Рис. 5: Доля долгосрочных инвесторов в 2023 году превысила предыдущий исторический максимум, установленный на медвежьем рынке 2015 г.

Единственный сдерживающий фактор роста цены – неопределенность в вопросе одобрения Bitcoin-ETF.

Хотя один из главный заявителей – фонд BlackRock сделал шаг к запуску Bitcoin-ETF. По информации Bloomberg, фонд iShares Bitcoin Trust был внесен в список активов Депозитарной трастовой и клиринговой корпорации (DTCC) под тикером IBTC. DTCC действует как депозитарий биржи Nasdaq.

Включение фонда iShares в список DTCC рассматривается как важный шаг в процессе одобрения криптовалютного ETF. Это означает, что BlackRock завершила ряд юридических и технических требований, необходимых для запуска фонда.

▶️ Подробнее о Bitcoin-ETF и почему это важно здесь

Аналитики CryptoQuant отмечают, что если фонды, которые подали заявки на включение Bitcoin-ETF в список своих активов, выделят всего 1% от своих управляемых активов для этих ETF, это теоретически может поднять цену BTC в диапазон от $50 000 до $73 000.

Также немаловажную роль в поддержку роста цены Биткоина могут сыграть стейблкоины, которые исторически выступают топливом для ралли.

Рис. 6 Рынок стейблкоинов начал расти в августе после положительных новостей, включая выпуск стейблкоина PayPal и решение суда в пользу Grayscale.

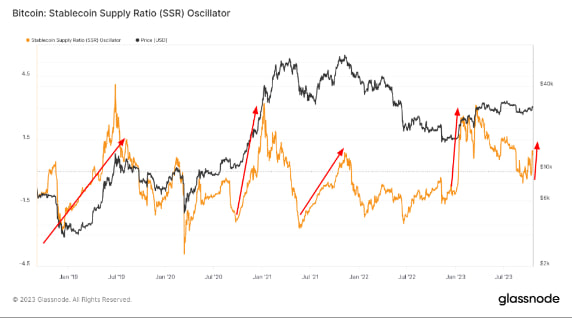

Анализ от Glassnode за октябрь показал стабильный приток стейблкоинов в биткоин.Это подтверждается показателем Stablecoin Supply Ratio (SSR).

Рис. 7: Показатель Stablecoin Supply Ratio (SSR).

Чем ниже соотношение SSR, тем больше стейблкоинов доступно для покупки биткоина. В последние недели октября соотношение SSR начало расти, что может указывать на то, что инвесторы покупают больше BTC с использованием стейблкоинов.

14 октября осциллятор SSR пересек значение 0 и с тех пор продолжает расти, достигнув значения 0.99. Увеличение осциллятора SSR, как показано красными стрелками ниже совпадало c предыдущими циклами роста цены BTC.

Стратегия торговли внутри диапазона Накопления

Трейдеры могут использовать стратегию торговли в диапазоне накопления Вайкоффа.

Для этого они могут покупать актив, когда цена отскакивает от нижней границы диапазона (уровень ST), и нацеливаться на верхнюю границу диапазона (уровень AR) для получения прибыли.

Основной алгоритм:

- Определите диапазон накопления Вайкоффа когда цена торгуется в относительно узком диапазоне на дневных и недельных временных интервалах.

- Подождите, пока цена отскочит от нижней границы диапазона (уровень ST). Это сигнал о том, что в игру вступают покупатели и что цена может вырасти.

- Разместите ордер на покупку выше уровня ST.

- Разместите стоп-лосс ниже уровня ST, чтобы ограничить свои убытки в случае ложного прорыва.

- Нацельтесь на верхнюю границу диапазона (уровень AR) для получения прибыли.

Трейдеры также могут дождаться пока актив не достигнет Фазы D и открыть длинную позицию после того, как цена преодолеет точку SOS при наличии больших объемов.

Эту стратегию можно использовать на любом активе, включая акции, криптовалюты и форекс. Однако важно отметить, что ни одна торговая стратегия не гарантирует прибыль, и всегда существует риск убытков.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей