Инвестиции в крипто: как следовать стратегии венчурных фондов (VC)

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

Венчурные фонды (VC) считаются лидерами рынка, которые предвидят будущие тренды и инвестируют в компании, которые, как они считают, будут успешными. Однако, когда дело доходит до инвестирования в крипто проекты, то их действия выглядят несколько противоречивыми.

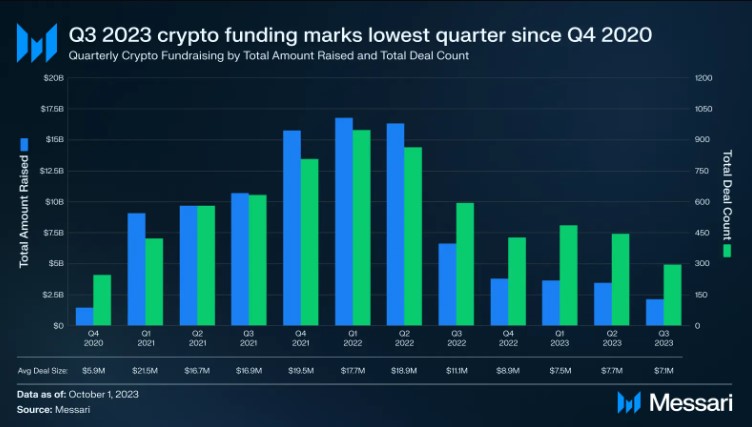

Несмотря на то, что цены на биткойн и эфириум в 2023 году выше, чем во время пика бычьего рынка 2018 года, объемы финансирования крипто-проектов вернулись к уровню 2020 года.

Источник: График автора, DefiLlama: www.https://defillama.com/raises , Tradingview: www.tradingview.com

Возможно, венчурные фонды больше по своему видят потенциал роста на рынке криптовалют и придерживаются своей собственной стратегии. Ведь несмотря на снижение инвестиций, в третьем квартале 2023 года было привлечено 2,1 $ млрд. и эти деньги должны как-то работать

и использоваться эффективно.

Это побуждает нас найти ответ на вопрос: какой подход выбирают венчурные фонды на текущем криптовалютном рынке и можем ли мы – инвесторы следовать их стратегии, чтобы быть успешными?

Почему снижаются инвестиции

По данным исследовательской компании Galaxy Research, объем инвестиций в секторе криптовалют и блокчейна со стороны венчурных фондов значительно сократился.

Во втором и третьем кварталах 2023 года криптовалютные и блокчейн компании привлекли всего $2.3 миллиарда долларов от венчурных фондов, что значительно меньше по сравнению с прошлым годом, когда было инвестировано более $8 миллиардов долларов. Снижение объема инвестиций произошло из-за сложных экономических условий и роста процентных ставок.

Источник: https://messari.io/report/state-of-crypto-fundraising-q3-2023?utm_medium=email&utm_medium=email&utm_source=Iterable&utm_source=iterable&utm_campaign=campaign_UO%20-%20Thurs%2C%2010%2F11

Количество сделок, заключенных к середине 2023 года, составило 814, за этот же период 2022 года было 1 862 сделки.

Да, токены стартапов в области блокчейна могут представлять собой привлекательную возможность для инвесторов, желающих получить доступ к проектам на ранней стадии и получить высокую прибыль. Однако риски, связанные с правовым статусом таких инвестиций, могут превышать потенциальные выгоды.

SEC вмешивается в игру

2023 год ознаменовался активной деятельностью Комиссии по ценным бумагам и биржам США (SEC) в отношении криптовалютного рынка. Регулятор придерживается стратегии строгого контроля над криптовалютами, криптобиржами и сектором DeFi.

SEC не только обвинял биржи в незаконной деятельности, но также активно боролся с мошенничеством и манипуляциями в соответствии с законодательством США о биржевой деятельности.

Председатель SEC Генслер постоянно утверждал, что большинство криптовалютных активов – ценные бумаги и должны быть зарегистрированы в SEC в соответствии с действующими правилами.

Прибыльные проекты прошедшие проверку редакции сайта

Даже такой крупный игрок, как американский венчурный фонд Sequoia Capital, известный своими успешными инвестициями в Coinbase, OpenSea, ConsenSys и Dapper Labs, столкнулся с трудностями. Майкл Мориц, долголетний партнер компании и успешный инвестор в Google и PayPal, покинул компанию.

Венчурные фонды, работающие в сфере криптовалют, все больше ориентируются на Азию из-за растущей тревожности по отношению к регулятивным вопросам в Соединенных Штатах.

Смена приоритетов

Еще одной заметной тенденцией на рынке стало то, что значительная часть финансирования приходила в виде стратегических инвестиций, выделенных в рамках корпоративных и частных сделок, таких как, например, инвестиция в Islamic Coin на сумму 200 миллионов долларов.

На пике бычьего рынка в четвертом квартале 2021 года стратегические инвестиции составляли всего 0,2% от общего объема финансирования. Однако в третьем квартале 2023 года доля стратегических инвестиций выросла до 22%.

Это указывает на то, что сложные условия рынка заставляют проекты искать возможности снизить риски и, в конечном итоге, объединяться с более крупными проектами для обеспечения своей выживаемости.

METAVERSE или Инфраструктура

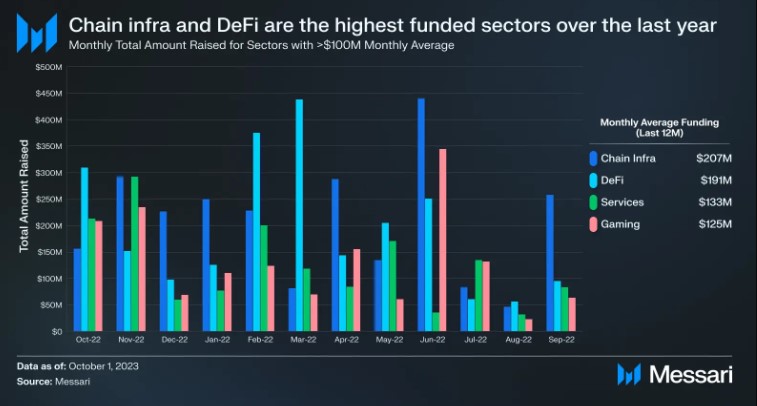

Год назад основное внимание уделялось NFT и метавселенным, которые стремились построить будущее Web3- интернета на основе криптовалюты.

Однако в настоящее время интерес инвесторов в сфере криптовалют сместился в сторону компаний, создающих инфраструктуру блокчейна и DeFi.

Источник: https://messari.io/report/state-of-crypto-fundraising-q3-2023?utm_medium=email&utm_medium=email&utm_source=Iterable&utm_source=iterable&utm_campaign=campaign_UO%20-%20Thurs%2C%2010%2F11

Согласно данным PitchBook, большинство инвестиций в 2023 году пришлось на компании, занимающиеся инфраструктурой, такие как криптобиржи, кошельки и другие финтех-проекты, с общей суммой в 325 миллионов долларов. За ними следуют сети блокчейна с 220 миллионами долларов и компании Web3 с 274,6 миллионами долларов,

Во втором квартале этого года финансирование на сумму более 100 миллионов долларов получили компания LayerZero, предоставляющая платформу для связи блокчейнов, и цифровая идентификационная платформа WorldCoin.

Итак, какие уроки, мы, розничные крипто-инвесторы, можем извлечь из опыта венчурных фондов, чтобы улучшить свои собственные стратегии:

👉🏻 Не стоит слепо доверять объявлениям, которые делают крипто проекты.Часто за этими объявлениями скрывается больше, чем кажется на первый взгляд.

Например, партнерство с крупной компанией может быть не таким уж выгодным для проекта, как кажется и целью этого партнерства является попытка получить доступ к ресурсам, экспертизе и поддержке, необходимым для соблюдения регуляторных требований и минимизации возможных правовых проблем.

Изучите цели и намерения каждой стороны. Поймите, что обе стороны надеются получить от партнерства.

👉🏻 Следует помнить, что часто на медвежьем рынке целью фонда является краткосрочное вложение средств и последующая реализация этих инвестиций через продажу ритейл-инвесторам.

Одним из примеров такой тактики является стратегия, используемая известным венчурным фондом и маркет-мейкером DWF Labs.

Тактика DWF Labs основана на том, что розничные инвесторы часто реагируют на новости о партнерстве с крупными компаниями. Они надеются, что партнерство приведет к росту стоимости активов проекта, и готовы платить более высокую цену за токены.

Этот сценарий был успешно реализован для токенов YGG, TRB, C98, CYBER, HIFI и др.

▶️ Подробнее узнать о подобной тактике можно в этой статье

👉🏻 При инвестировании необязательно глубоко разбираться в технологических аспектах проектов.Фокусировка исключительно на этом одном аспекте часто приводит к неудовлетворительным результатам, поскольку рынок криптовалют характеризуется большой неопределенностью и неэффективностью.

Самое важное – это размышление о том, на что будут делать ставки участники рынка и что они будут считать ценным. Для достижения успеха важно понимать, какие активы привлекут внимание спекулянтов.

Источник: www.tradingview.com

Пример такого проекта – блокчейн SUI, который, несмотря на свою развитую инфраструктуру и наличие партнеров с громкими именами, так и не смог привлечь внимание крипто сообщества и трейдеров.

▶️ Узнать больше о блокчейне SUI вы можете в статье “SUI: криптовалюта, блокчейн и стейкинг – все, что вам нужно знать”

👉🏻 Розничные инвесторы должны задуматься о том, действительно ли успех протокола является результатом органического развития. Если проект получает поддержку только благодаря стимулам, то он может оказаться неустойчивым.

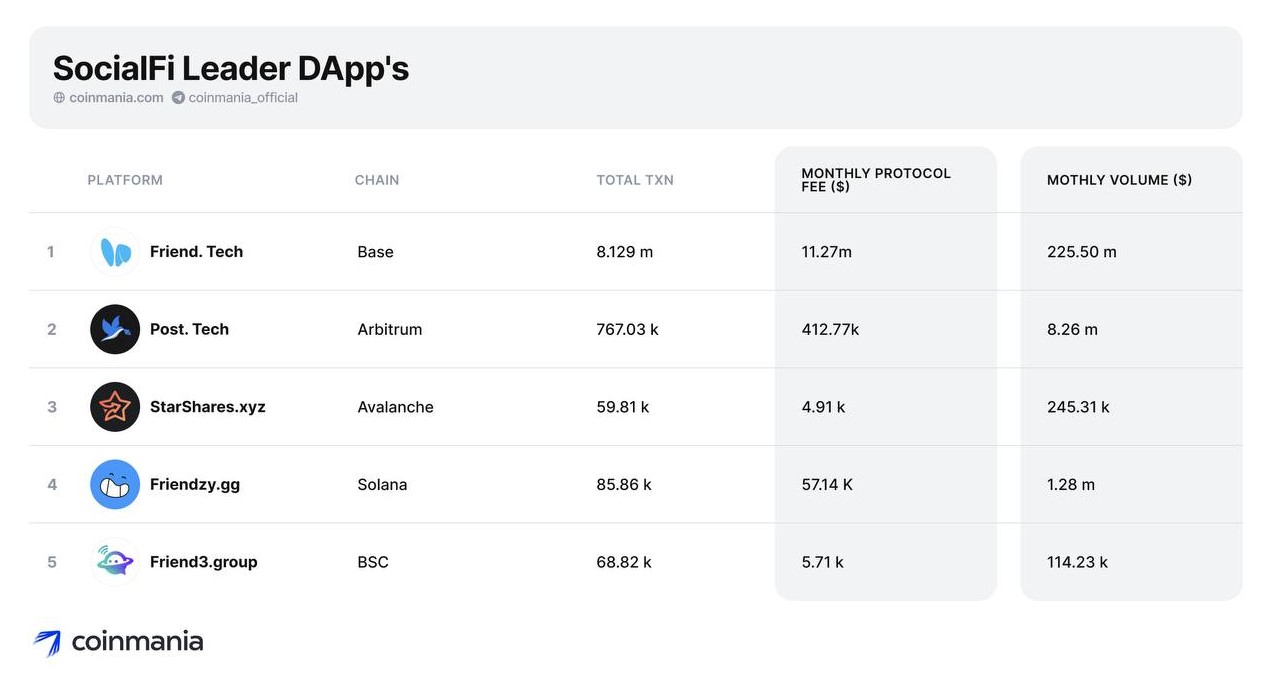

Примером успешного продукта, который сумел за короткое время достичь впечатляющих показателей, является SocialFi- приложение Friend Tech: общее количество уникальных пользователей Friend Tech в первые 24 ч. после запуска составило 45 тыс. человек, а уже в первые сутки после запуска Friend Tech заработала $1.42 млн. на комиссиях, заняв второе место после Ethereum и Lido и опередив Uniswap и Bitcoin.

Такой же бизнес-модели придерживаются и другие Web3-приложения категории SocialFi.

Источник: https://t.me/coinmaniaanalytics/182

▶️ Подробно о Friend Tech в этой статье

При этом Friend Tech ограничивает взаимодействие с венчурными фондами и инвесторами, полагаясь исключительно на интерес пользователей и доходы от транзакций.

Честные Запуски “Fair Launches”

В 2023 году наметилась новая тенденция, когда все больше стартапов выбирают стратегию “честных запусков” без венчурных фондов, так как понимают, что сообщество, стоящее за проектами, запущенными без участия венчурных фондов, намного сильнее.

Приоритетное значение уделяется реальному использованию и массовому принятию продукта.

Проекты начинают понимать, что их итоговая оценка будет зависеть не от венчурных фондов, а от “живого” пользователя. Сами же пользователи не хотят становиться ликвидностью для абсурдных завышенных оценок проектов и выдвигают все больше требований к полезности продукта, тем самым создавая здоровую конкуренцию среди разработчиков.

В конечном итоге, судьба продукта будет зависеть не от фондов и венчурных капиталистов, а от обычных честных инвесторов, таких как мы.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей