Цифровая Валюта Центрального Банка (CBDC): что это такое

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

CBDC (Цифровая Валюта Центрального Банка) – новая форма денег, которая может изменить финансовую систему. В статье исследуются мотивы, вызовы и потенциальные выгоды, связанные с развитием CBDC.

Если вас интересуют криптовалюты, финансовые технологии и экономические тенденции, то эта статья для вас.

Узнайте больше об истории создания, технологии эмиссии, регулировании, влиянии на банковскую систему и возможных последствиях внедрения CBDC для традиционных банков и граждан.

Парадигма денег в наше время находится на пороге самого масштабного переосмысления за последние столетия. Продолжается работа центральных банков разных стран над внедрением CBDC (цифровая валюта центральных банков). В России, например, пилотный запуск “третьей” формации рубля обещан уже в конце 2023 года. Вначале цифровой рубль протестируют на самых простых операциях – открытии и закрытии кошельков, переводах, оплате по QR-коду и на оплатах покупок. Вероятнее всего, “в массы” CBDC пойдет уже в следующем, 2024-м году.

На первый взгляд, CBDC не сильно отличаются от привычных “электронных денег”, которые у каждого из нас хранятся на банковском счете. Мы давно пользуемся ими посредством карт, смартфонов или приложений. Тем не менее, до сих пор многие воспринимают наличные как максимально безрисковый актив (ведь купюра страны всегда имеет свой номинал). А вот эта же “электронная купюра” на счете в коммерческом банке подвержена рискам платежеспособности и ликвидности банка, и случается, что клиенты банка не могут получить доступ к своим активам. Мало того, потребители могут даже потерять деньги, если банк разорится. За примерами далеко ходить не надо – вспомним недавний “банкопад” в США.

Рис. 1: SPDR S&P региональный банковский ETF

Что же касается CBDC, то они, аналогично банкнотам и монетам, являются гарантированным активом, подкрепленным прямой ответственностью центрального банка страны.

Важно понимать, что цифровые деньги не смогут полностью заменить наличные деньги и безналичные платежи. Наличные деньги и электронные платежные системы, которые мы используем в настоящее время, будут сохранять свою роль и у всех трех форм платежных средств будет одинаковая покупательная способность.

Однако, остается открытым вопрос по объемам обращения. Гражданам РФ обещают, что никто не заставит их использовать CBDC – по крайней мере, представители ЦБ так заявляют сейчас, но трудно предсказать, как система будет развиваться далее. Планируется, что на платформе Банка России будут открываться цифровые кошельки и для физлиц, и для компаний, и доступ к ним можно будет получить через приложение любого банка.

Что такое CBDC

Итак, CBDC – это цифровые деньги, безрисковые, обеспеченные центральным банком, деноминированные в национальной расчетной единице и, что важно, эмитируемые государством. Простая аналогия – это печатный станок, отображающий госзнаки на бумаге и “выпускающий” его в экономику страны посредством распределения через ЦБ.

Разница с фиатной валютой – всего лишь формате “предоставления” этих денег. В первом случае он бумажный или металлический, у CBDC – цифровой, это запись информации, кода, нули и единицы в определенном порядке, хранящиеся на серверах центрального банка.

Немного истории и практики

Стремительное развитие криптоиндустрии и особенно тех видов монет, которые именуются стейблкоинами, дало толчок развитию CBDC. Действительно, если какая-либо компания может выпускать свои стейблкоины – то почему бы это не сделать государству? Можно даже обойтись без запуска блокчейна, поскольку государству не нужна децентрализация. И уже существуют некоторые проекты CBDC, реализованые вне блокчейнов.

Прибыльные проекты прошедшие проверку редакции сайта

Эквадор в 2014 году запустил Dinero Electronico, система оказалась мало востребованной – и этот проект постигла незавидная участь. Впрочем, идея запуска CBDC заиграла “новыми красками” в связи с распространением криптовалют. В 2014 году Народный банк Китая также декларировал разработку CBDC “цифровой юань”, планируя ввести его для внутренних расчетов между гражданами. Пилотный проект запустился одновременно в шести городах в 2021 году, и это была первая в мире цифровая валюта, принятая в крупной экономике.

Шведский Риксбанк озвучил планы по введению национальной цифровой валюты в 2016, а тестовый период начался в 2020 и через год завершился, но так как регулятор обнаружил критические проблемы в функционировании технологии – внедрение е-кроны приостановилось.

Страны бурно развивающегося в сфере технологий африканского континента, например, Нигерия, подхватили идею, а поскольку население широко использовало биткоин, местный регулятор запустил в 2021 году eNaira, которая стала первой государственной цифровой валютой континента.

В России о тестовом периоде цифрового рубля объявлено в 2019, а в начале 2022 года на тестовую площадку были допущены банки. Понадобилось несколько лет, чтобы обкатать технологию и принять соответствующие законы.

В настоящий момент практически все страны мира в той или иной степени вовлечены в разработку или внедрение CBDC – так, например, цифровые деньги уже сейчас работают на Багамских Островах (Sand Dollar) и в 14 округах Ямайки (Jam-Dex).

CBDC – ответ рынку криптовалют?

Можно смело назвать CBDC ответом рынку криптовалют, который во многих странах находится в “серой зоне”. Регуляторы поняли, что вытеснить криптовалюту из глобального финансовой системы уже не получится, какие бы запреты не вводились – тогда почему бы не использовать конкурентный подход и альтернативу? Тем более, гарантированную государством? Ведь в перспективе CBDC способны занять существенную долю рынка.

С другой стороны, используя технологию блокчейн, страна освоит определенную нишу в IT-секторе, что, безусловно, лежит в сфере интересов государств, желающих быть в авангарде технологических процессов. Кроме того, CBDC открывают возможности для внедрения множества инновационных финансовых услуг, например, смарт контрактов. А это, в свою очередь, упростит и, возможно, упразднит функции организаций, выполняющих роль посредника в денежных коммуникациях государства и бизнеса.

Таким образом, для граждан и компаний CBDC имеют ряд преимуществ: легкий доступ к кошельку через приложение или офис банка. Наличие единого тарифа на операции с CBDC и, соответственно, снижение издержек на их проведение. Предполагается также возможность использования CBDC без доступа к Интернету. Обеспечивается высокий уровень сохранности и безопасности средств, при этом линейка инновационных продуктов и сервисов расширяется и улучшаются условия обслуживания пользователя.

Для предприятий финансовой сферы CBDC полезны тем, что способны повысить их конкурентоспособность на рынке. Цифровые деньги могут стать базой для создания инновационных финансовых продуктов и сервисов, в частности, смарт контрактов и, в конечном итоге, привести к развитию новой платежной инфраструктуры.

Цифровая валюта, даже еще не появившись, обросла такой паутиной мифов, что в ней вполне легко запутаться даже финансово образованным людям. К сожалению, до настоящего момента большая часть граждан не разобралась в сути нового вида денег, отчего в обществе циркулирует великое множество фейковых данных о том, чем, собственно, являются CBDC и как они будут функционировать.

Для чего нужны CBDC?

Основная цель внедрения CBDC декларируется как регулирование кредитно-денежной политики, и в этом видится их значимое преимущество. Цифровые деньги могут упросить процесс регулирования, например, при высокой инфляции эмитент (государство) сможет ограничить доступность CBDC или даже частично их заблокировать.

Попутными целями, но не менее важными, выступают безопасность, контроль и прозрачность движения средств, снижение технических затрат на транзакции и отслеживаемость последних, что также удобно для регулятора. Безусловно, в каждой стране мотивы эмиссии CBDC очень разные, свой отпечаток накладывают политические и экономические процессы, происходящие в государстве и во всем мире. Технические особенности и характеристики цифровых денег также весьма различаются.

Виды эмиссии CBDC

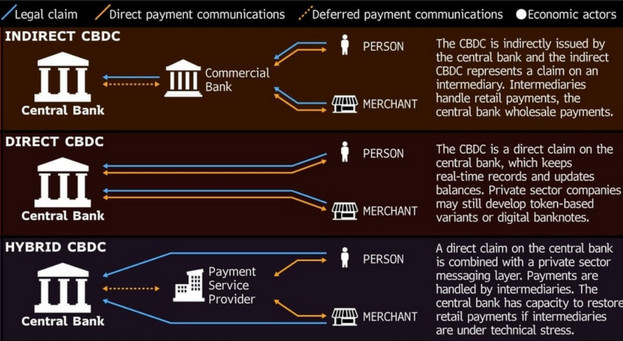

Исследование Bloomberg Economics, проведенное в марте 2021 года, демонстрирует три возможных варианта эмиссии CBDC. Первый вариант, “непрямые CBDC” – CBDC эмитируется центральным банком по требованию (запросу) посредника, которым может быть обычный коммерческий банк. Далее посредник осуществляет розничные платежи, а центральный банк – оптовые.

Второй вариант – прямой выпуск CBDC. В этом случае CBDC выпускается по требованию центрального банка, который ведет учет в режиме реального времени и обновляет баланс кошельков. Предусматривается возможность для компаний частного сектора вести разработку вариантов CBDC на основе токенов или цифровых банкнот, которые они затем смогут использовать в своей деятельности.

Технология и модели CBDC

Не существует единой классификации CBDC. Блокчейн и DLT – технология распределенного реестра (Distributed Ledger Technology) – позволяет реализовать множество вариантов. Пользователи часто путают два понятия – блокчейн и DLT, однако, блокчейн можно назвать лишь одной из “ветвей” DLT.

DLT, включая блокчейн, по сути своей – электронная система баз данных, которые распределены между несколькими сетевыми узлами (нодами) или устройствами (серверами). В случае с CBDC очевидно, что все эти системы хранения и поддержки сети будут принадлежать государству, несмотря на то, что информация физически может храниться в разных местах.

Важная особенность DLT, в том числе и блокчейна – запись, организация и хранение всех поступающих данных в цепочке блоков с криптографической защитой. Причем новые блоки в цепочку добавлять можно, а вот исправить или удалить старые – нельзя. Таким образом, подобные сети – оптимальное решение для записи и хранения информации, предоставляющее доступ создателям сети к отслеживанию истории транзакций.

Что касается моделей CBDC, то в данный момент описаны три варианта. Model FI, открывающая доступ к цифровым деньгам только для банков и финансовых организаций, мodel EW, “расширенная”, в которой, помимо банков и финансовых организаций, доступ к CBDC имеют крупные промышленные предприятия, а более мелкий бизнес “заходит” через специализированную биржу и, наконец, мodel FI+, при которой доступ к новым деньгам открывается посредством небанковской организации, так называемого “оператора системы”.

Кроме того, центральные банки разных стран используют два основных направления для экспериментов с внедрением CBDC, условно их можно назвать “оптовое” и “розничное”. Основное внимание в “оптовых” проектах уделяется изучению продвинутых инновационных технологий, пригодных для межбанковских платежей и расчетов, здесь применяется даже блокчейн. “Оптовый” CBDC нельзя назвать абсолютно новой концепцией – ведь центральные банки уже давно предоставляют кредиторам доступ к цифровым счетам. А вот с “розничными” направлениями ситуация интересна тем, что потребители получают прямой доступ к цифровым деньгам центрального банка. Да, конечно, в рамках существующего банковского счета или через кошелек, разработанный поставщиком платежных услуг.

Рис. 2: Схемы эмиссии CBDC

Внедрение CBDC и возможные проблемы

Поскольку центральные банки разных стран, как было сказано выше, используют разные подходы при разработке и внедрении CBDC, это вызывает определенные проблемы, в частности, в правовом поле. Получается, что законодательство стран один и тот же объект – государственную цифровую валюту – определяет по-своему, обеспечивая ее разными характеристиками и признаками. Также различается и ответственность, которую несут организации и граждане при ее использовании.

Поскольку цифровые платежи проводятся быстрее и дешевле, чем электронные платежи в настоящий момент, и даже исключают кредитный риск – банки многих стран испытывают беспокойство по этому поводу. Ведь может оказаться так, что их услуги перестанут быть востребованы. От услуг банков могут отказаться даже торговые организации, учитывая то момент, что не придется подключать и обслуживать торговые терминалы, платить банкам за проведение транзакций и т. п. Более дешевый CBDC, однозначно, поднимет конкуренцию между финансово-кредитными организациями и поставщиками платежных услуг. Вполне вероятно, что даже обычные карточные платежи, например, Visa или Mastercard, станут дешевле.

В этой связи Дания, например, и некоторые другие страны не предполагают использование “розничной модели” для CBDC – государства обеспокоены судьбой традиционных банков, поддерживающие экономику кредитными предложениями. В том случае, если их вкладчики массово перейдут на CBDC, банки могут пострадать.

Каков итог?

Итак, подведем итог. Изложить все нюансы связанные с запуском CBDC в одной статье невозможно, поэтому остановимся на основных аспектах. Главное преимущество заключается в удобстве для граждан: каждый человек или компания будет иметь один кошелек. Сложностей с его открытием, пополнением и использованием быть не должно. Отпадет необходимость в приложениях банков, оплата покупок или услуг пройдет при сканировании QR-кода смартфоном и при подтверждении платежа.

Другим важным аспектом является надежность. В случае цифровых денег, их эмитентом всегда выступает государство. Центральный банк не обанкротится и всегда будет действовать в рамках закона.

Вопросы экономии: CBDC предусматривают бесплатные и безопасные переводы, но владельцу кошелька придется пройти идентификацию в банке для получения криптографического ключа. В России, например, такой ключ будет храниться программным модулем Банка России и должен интегрироваться в приложения всех банков. По всем параметрам, CBDC может стать “комплексным решением” множества платежных споров, которые возникают между пользователями и финансово-кредитными организациями.

В нашей стране правовой статус CBDC практически аналогичен существующей системе электронных денег. Например, открывать кошелек можно с 14 лет – как и счет в банке, возможна передача управления кошельком опекунам или законным представителям в случае недееспособности человека. Кредиторы так же, как и ранее с безналичных счетов, смогут списывать средства с цифрового кошелька должника, а сам кошелек доступен к блокировке по решению суда или органа исполнительной власти.

Казалось бы, так много плюсов у цифровых денег. Однако, по-прежнему актуальны вопросы обеспечения конфиденциальности, анонимности, возможного контроля со стороны государства. Думается, что каждое государство выберет оптимальный путь развития CBDC, учитывая не только интересы регуляторов, но и интересы граждан.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей