Проекты мошенничества в криптовалютах: как распознать поддельные токены

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

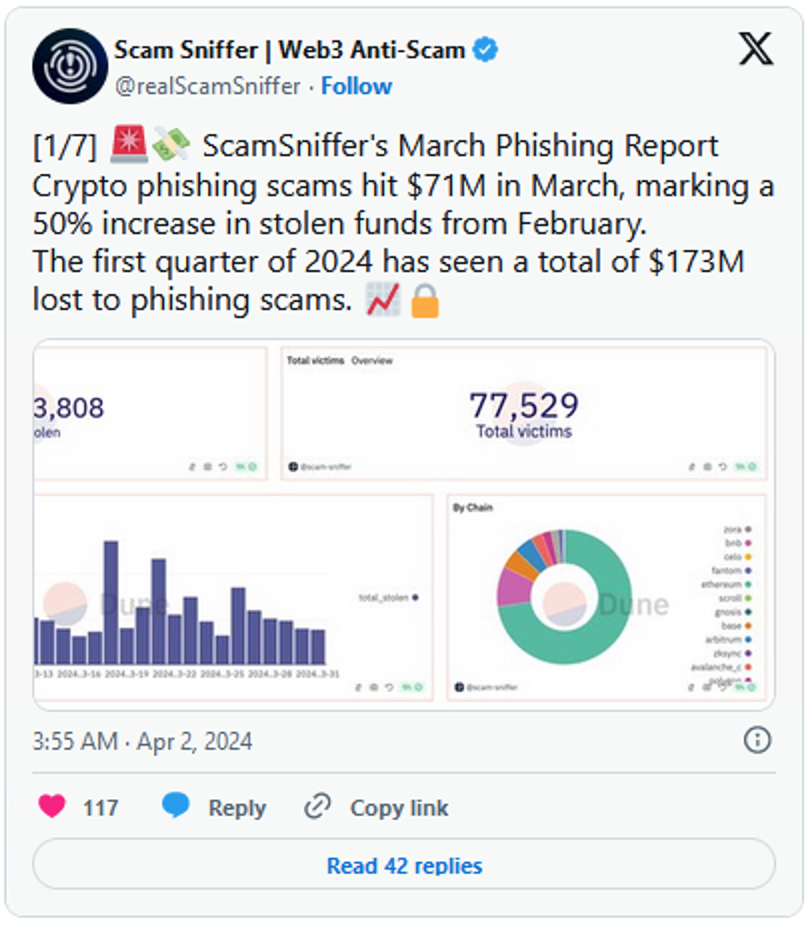

Рынок быков почти здесь, и интерес к событию половинного сокращения награды за блок в биткоине нарастает. Тем временем, мемекоины стремительно набирают обороты, возглавляемые Solana и Base Chain. Однако, по мере усиления борьбы за прибыль, риск натолкнуться на сомнительные криптопроекты неизбежен. Учитывая это, данное руководство демонстрирует, как проверять мошеннические проекты в криптовалютах через детальную, примерами наполненную, реалистичную рамку. Вот что вам следует знать, чтобы оставаться в безопасности в мире криптовалют.

Как найти красные флаги и проверить мошеннические проекты

Прежде чем мы углубимся в рамку, вот краткий обзор лучших способов обнаружения красных флагов в криптовалютах. Таким образом, вы можете быть проактивными и защитить ваши инвестиции от подозрительных токенов и сомнительных проектов. Вот основные моменты, о которых мы подробно поговорим позже. Будьте внимательны к:

- Нереальные гарантии и обещания: У большинства провалившихся криптопроектов есть одна общая черта: великолепные обещания, часто под руководством глав проекта. Возьмем, к примеру, биржу FTX, которая теперь приостановила свою деятельность и обещала многое перед своим крахом под руководством теперь признанного виновным Сэма Бэнкмен-Фрида.

- Тактика давления: Могут быть безнравственные стороны, ждущие, чтобы вызвать чувство FOMO или давление на вас для выбора только что запущенных токенов. Они делают это через Telegram-сообщества, нереалистичные скриншоты и многое другое. Часто за этим стоит команда мошенников с теневыми намерениями.

- Регуляторные проблемы: У проектов могут быть хорошие намерения, но создание бизнеса в регионах с регуляторными проблемами может быть рискованным. Это может привести к регуляторным действиям и последующим судебным процессам.

Твиты и подтверждения, чтобы избежать основных красных флагов

Предостерегающий твит против FOMO или панической продажи:

Вхождение GameStop в пространство NFT – это пример регуляторных проблем, приводящих к принудительному закрытию проекта.

Увеличение числа мошеннических схем в криптовалютах с приходом бычьего рынка:

На бычьем рынке манипуляции рынком со стороны проектов без токен-клиффов также можно рассматривать как мошенническую практику. Это стратегия, целенаправленно подталкивающая цены вверх. Как только к инвестициям присоединяются розничные инвесторы, происходит сброс, больше похожий на стандартную схему “накачки и сброса”.

Вот быстрый пример знаменитого маркетолога, рекламирующего мошенническую криптовалюту:

Увеличенная активность часто является тем механизмом, который приводит к мошенническим схемам.

Распад экосистемы Terra-Luna в 2022 году в основном был вызван нереалистичными APY и другими проблемами. Дебакл Terra-Luna подчеркнул, что один мошеннический или теневой проект может не ограничиваться отдельной проблемой в криптовалютном пространстве. Вместо этого крах Terra-Luna вызвал цепную реакцию, увлекая с собой Digital Currency Group, Genesis и другие организации под руководством Барри Силберта.

Как узнать, является ли криптопроект законным? Или это мошенничество?

Обнаружение мошеннических схем в криптовалютах требует фокуса на нескольких ключевых областях. Сюда входят присутствие команды, токеномика, история инвесторов и качество продукта. В этой подробной рамке мы обсудим ключевые аспекты каждой галочки в области доверия, чтобы продемонстрировать, как проверять мошеннические проекты.

Прибыльные проекты прошедшие проверку редакции сайта

Вот краткая начальная рамка для начала:

- Прозрачность команды

- Белая книга с четкой оценкой плана развития

- История регулярных аудитов смарт-контрактов

- Поддержка, которая кажется слишком хорошей, чтобы быть правдой (например, если проект вдруг заявляет, что Виталик Бутерин является одним из советников)

- Вовлеченность и поддержка сообщества

- Прозрачные привычки распределения токенов

- Анализ репозиториев кода с активным участием разработчиков

- Рыночная производительность и ликвидность

- Является ли проект собственным, поддержанным или подтвержденным известным именем в мире криптовалют или нет

- Крупные проекты с немедленным запуском токенов и стремительным ростом (красный флаг)

Отслеживание этих факторов может помочь вам выявить потенциальные мошеннические схемы в криптовалюте, при этом минимизируя риски связанные с подозрительными токенами, а также с форсированным выводом средств или взломом. Но эти быстрые списки не являются надежной стратегией защиты для инвесторов. Для этого вам нужно продолжить чтение.

Оценка команды: Как быстро проверить мошеннические проекты

В криптовалютном пространстве проекты часто вводят в заблуждение о своей анонимности, оставаясь в стороне от публичного внимания. Тем не менее, несколько показателей могут служить сетями защиты для инвесторов, которые имеют четко сформированные команды.

Экспертиза

Чтобы криптовалютный проект казался достойным доверия уже на первый взгляд, необходимо, чтобы в его составе были достойные крипто-эксперты. Если возможно, определите членов команды и проверьте, есть ли у них соответствующий опыт в области криптовалют или финансов.

Ищете зеленые флаги в отношении экспертизы? Проверьте следующие элементы:

- Участие члена команды в данной сфере более пяти лет

- Более половины ключевых членов команды обладают необходимыми навыками

- Члены команды ранее работали вместе, и по крайней мере некоторые из них

- Один или несколько членов входят в список 200 самых известных крипто-экспертов

- По крайней мере 2000 подписчиков в социальных сетях

Хотите углубиться в изучение команды? Вот еще несколько областей для фокусировки внимания:

- Роли в команде установлены и доступны публично

- Существует канал в Discord

- Активное Twitter-профили, управляемые и публикуемые основателями или вовлеченными лицами

- Члены команды ранее ассоциированы с успешными проектами

- Сроки согласуются с дорожной картой

- Четко определенная белая книга

- Опытные советники

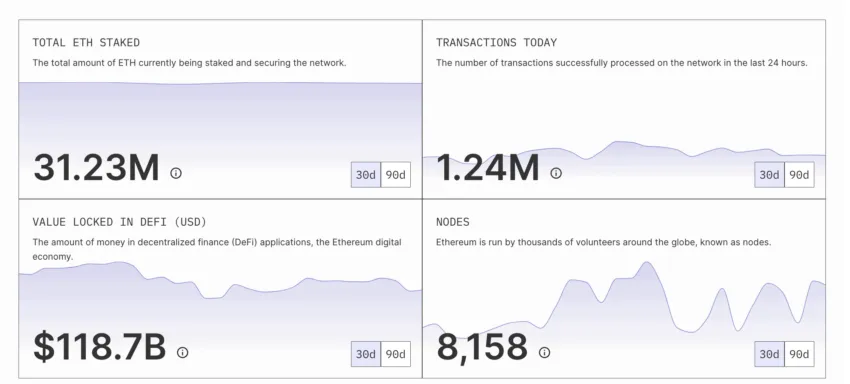

Ethereum и Cardano – два ключевых игрока на рынке с высоко оцененными метриками оценки команды. В Ethereum основная команда может похвастаться значительными вкладами в криптовалюту, сильным присутствием в социальных сетях и другими элементами. С другой стороны, Cardano предлагает отдельных лиц с глубоким опытом в индустрии и участием в предыдущих успешных проектах.

Даже команда Polygon (MATIC) полна опыта в области криптовалют и блокчейна – одна из многих причин, по которым этот проект следует считать достойным доверия.

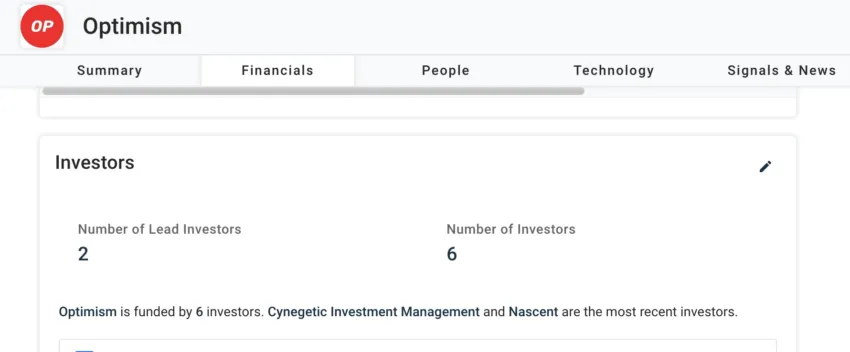

Венчурное финансирование: метрика, сигнализирующая о доверии инвесторов

Если вам нравятся учетные данные команды или даже удовлетворительны, вам может захотеться погрузиться глубже в детали венчурного финансирования, связанные с проектом. В большинстве случаев эта информация распространяется через PR, под эгидой ведущих криптовалютных публикаций или явно упоминается на веб-сайте проекта. Однако просто получение средств от группы венчурных капиталистов не является индикатором надежности. Вот что нужно учитывать, чтобы избежать криптовалютных мошеннических схем:

- Проверьте, поддерживают ли проект несколько венчурных фирм.

- В основном инвесторы уровня Tier 1, включая такие компании, как Accel Partners, Sequoia Capital и другие.

- Проект должен четко показать использование средств инвесторов, включая ясность по поводу перспектив и даже темпа сжигания средств.

Заметка: Инвестиционный период – это продолжительность устойчивости проекта благодаря полученному финансированию. Скорость сжигания, с другой стороны, – это время или темп, с которым капитал расходуется. Зеленые флаги в криптовалюте четко упоминают эти элементы при публикации проекта.

Один заметный пример популярного криптовалютного проекта, поддержанного венчурными фирмами уровня Tier 1, – это MakerDAO, возглавляемый такими компаниями, как Andreessen Horowitz, Paradigm и другими.

BeInCrypto связался с Саи Пурной, ангельским инвестором, чтобы поделиться своими мыслями относительно инвестирования в криптовалютные проекты и избегания мошенников. Вот что Пурна сказал нам:

Чтобы выявить мошенников, я оцениваю вовлеченность сообщества и готовность продукта; отсутствие этих факторов – красный флаг. Завышенные заявления, заметное изменение скромности основателя после получения финансирования, зависимость от запуска токенов для быстрого сбора средств, расточительные расходы и упор на платный маркетинг в ущерб содержанию – все это признаки опасности. Я ценю прямые разговоры с основателями и мнения из моей сети инвесторов, чтобы оценить доверие и долгосрочное видение.”

Сай Пурна, Ангельский Инвестор: BIC”

Выбросы, на которые стоит обратить внимание: В некоторых случаях целесообразно также глубже изучить историю венчурной фирмы. То, что произошло с Alameda Research (сестринской фирмой FTX), привело к одному из крупнейших криптовалютных банкротств. Это произошло несмотря на то, что Alameda инвестировала в несколько проектов, включая Circle, которая известна стабильной криптовалюте USDC.

Оценка минимально жизнеспособного продукта: Ключ к подтверждению достоверности проекта

Этот параметр критичен для проектов, которые обладают очень специфическими возможностями. Например, Uniswap – популярная децентрализованная биржа с токеном UNI, который демонстрирует приемлемую производительность. Для таких проектов оценка MVP крайне важна. Но на какие подпараметры вы фокусируетесь при проверке MVP? Вот те, которые мы выбрали:

Функциональность

Как инвестор, вам всегда следует сосредоточиваться на основных функциональных характеристиках MVP. Идея заключается в отслеживании функций через документацию и оценке того, предоставляется ли более 75% заявленных инструментов. Кроме того, важно также соответствие продукта рынку.

MVP также должен включать или соответствовать следующим требованиям, чтобы проект квалифицировался для зеленого флага:

- Ежемесячные обновления MVP

- Четко составленное руководство пользователя

- Наличие уникальных функций по сравнению с конкурентами

Uniswap внедряет концепцию “Сосредоточенной ликвидности”, которая позволяет поставщикам ликвидности предоставлять капитал в определенных ценовых диапазонах. Несмотря на то, что Uniswap – это DEX с конкурентами, такими как Sushiswap и другими на горизонте, Uniswap стремится представить уникальные возможности с последней версией V3, делая свой продукт выдающимся.

Пользовательский интерфейс

Отсутствие безупречного пользовательского интерфейса – одна из причин, почему принятие веб3 не прошло так быстро, как многие надеялись. Хорошие криптовалютные и блокчейн-проекты имеют первоклассные пользовательские интерфейсы, часто обладающие следующими характеристиками:

- Очень интуитивный пользовательский интерфейс с множеством положительных отзывов пользователей

- Четкий процесс получения обратной связи от пользователей о функциях и инструментах

- Широкий спектр доступных функций

- Логический поток интерфейса

- Простые способы получения помощи и поддержки для пользователей

Масштабируемость

Криптовалютные проекты должны развиваться, чтобы соответствовать разнообразным потребностям пользователей. Именно это требуется для масштабируемости. В большинстве случаев масштабируемые технологии включают в себя роллапы, шардинг и другие – что-то, что Ethereum внедрит в рамках своей дорожной карты Ethereum 2.0.

Надежный проект не ограничивается масштабируемостью. Дорожная карта проекта должна включать в себя сроки внедрения этих технологий масштабирования.

Помимо упомянутых подпараметров, инвесторы могут обратить внимание на дополнительные элементы, включая, но не ограничиваясь:

- Внедренные стандарты безопасности в рамках MVP

- Общественное обсуждение о MVP

- Взаимодействие

- Утилита токена внутри самого продукта

- Прошлые нарушения безопасности, если они были

- Регуляторные вызовы, связанные с продуктом, если таковые имеются

- Четкие метрики производительности, включая активных пользователей, затраты и время простоя, если таковые имеются.

Топовые проекты, такие как Aave, имеют метрики, такие как проценты по кредитам и TVL, которые доступны пользователям через платформы типа DeFi Pulse и DeFiLlama. Таким образом, инвесторы могут принимать обоснованные решения.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей