Ликвидный Стейкинг: что это и как на этом заработать

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

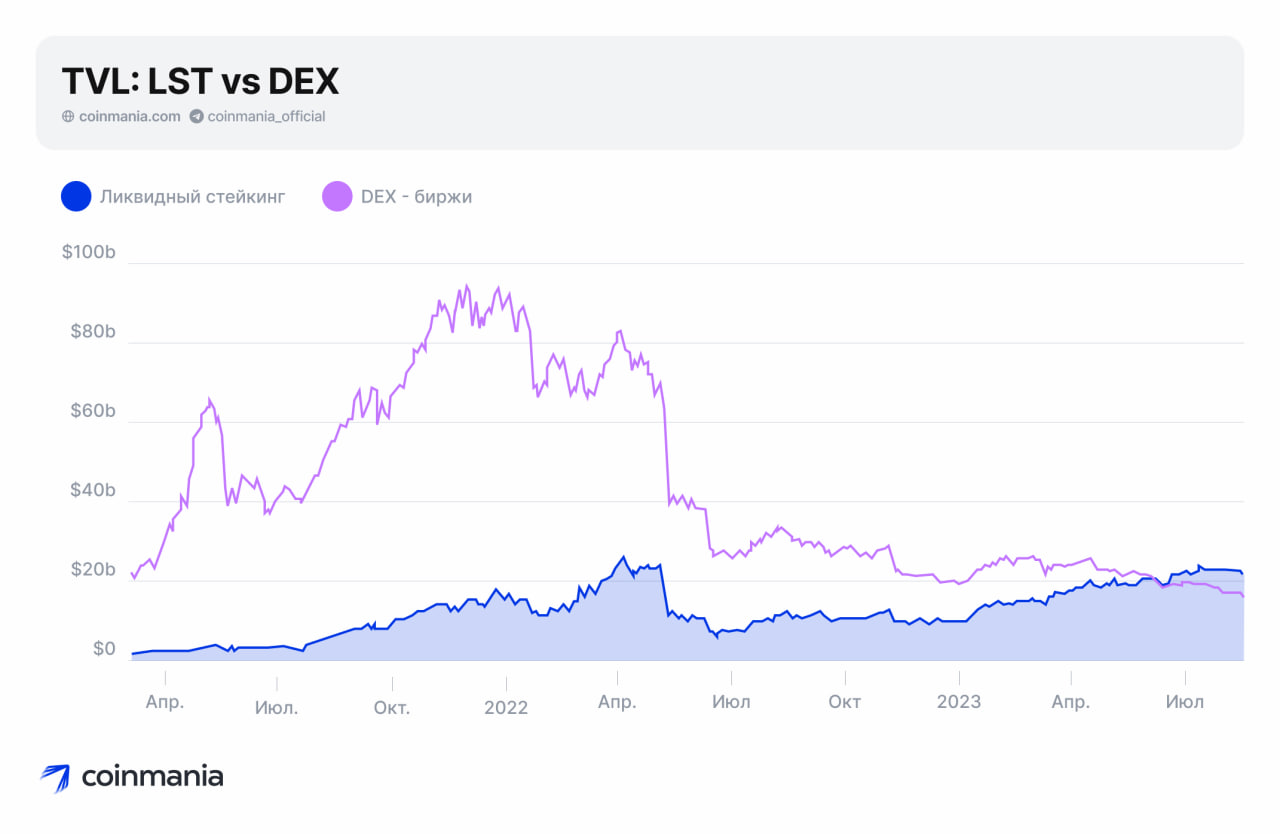

Ликвидный стейкинг (LST) обгоняет децентрализованные биржи DEX по объему заблокированных средств на платформах (TVL) и становится более востребованным инструментом для заработка на медвежьем рынке.

Источник: www.coinmania.com

Давайте разберемся как работает LST:

-Ликвидный стейкинг позволяет размещать токены в стейкинг и одновременно использовать их в экосистеме DeFi;

-Взамен платформа выдает токенизированные версии внесенного актива с эквивалентной стоимостью;

-Благодаря ликвидному стейкингу пользователь получает доход от стейкинга, при этом не теряя возможность управлять своим капиталом;

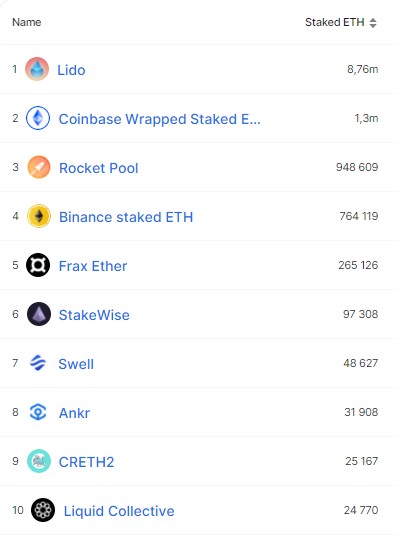

Самая популярная платформа ликвидного стейкинга LIDO, с TVL = $14 млрд.

Вы можете отправить ETH в стейкинг Ethereum 2.0 и получить взамен токены stETH, которые можно использовать других DeFi-приложениях (Aave, Maker, Compound и т.д.) Вознаграждения в стейкинге начисляются ежедневно. Чтобы получить обратно ваш заложенный ETH нужно сжечь (погасить) токен stETH

Другие LST-протоколы работают по схожему с LIDO принципу с той лишь разницей, что залогом могут выступать другие монеты, например Solana, Near, DOT, Fantom и др.

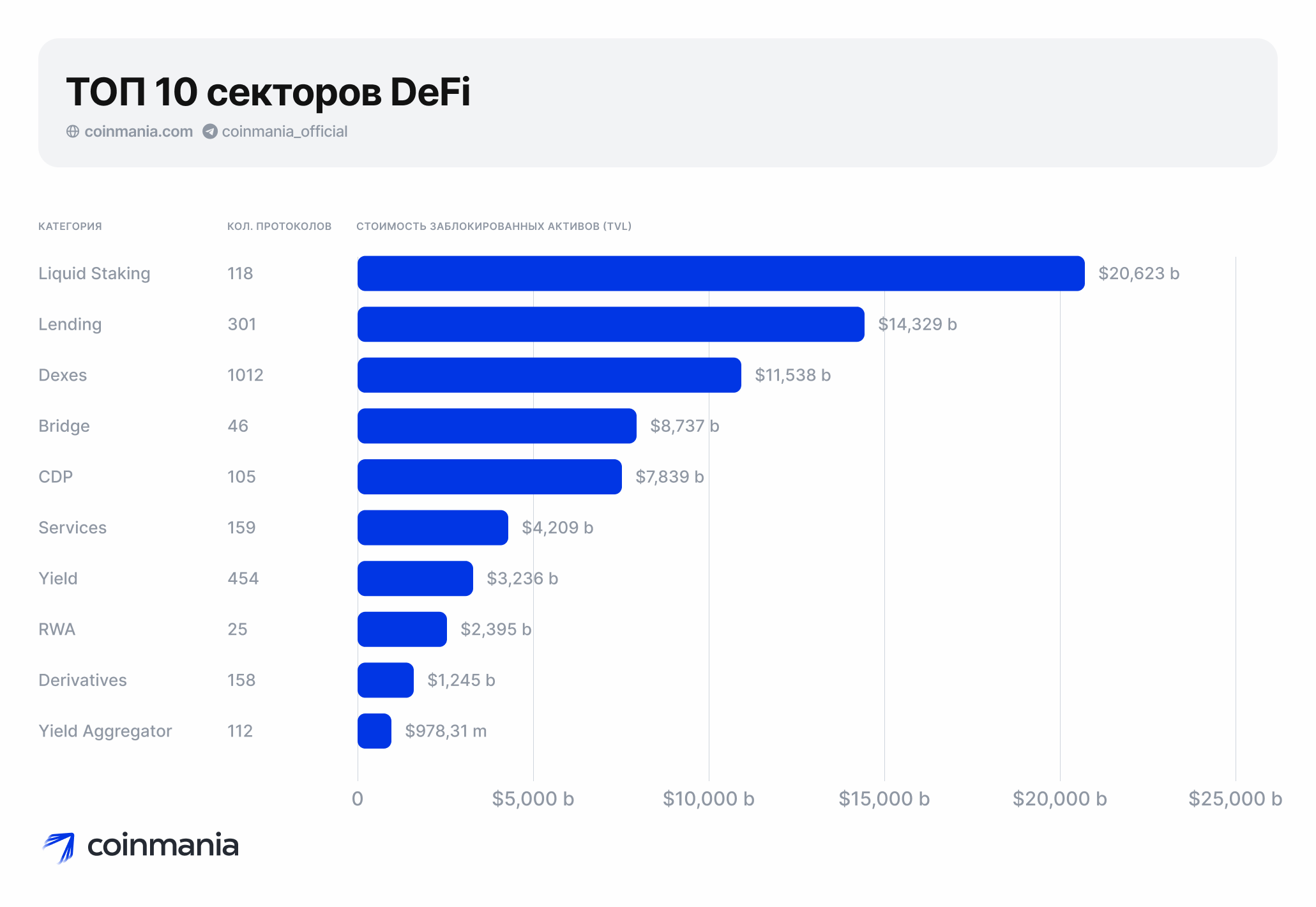

Сектор ликвидного стейкинга в DeFi

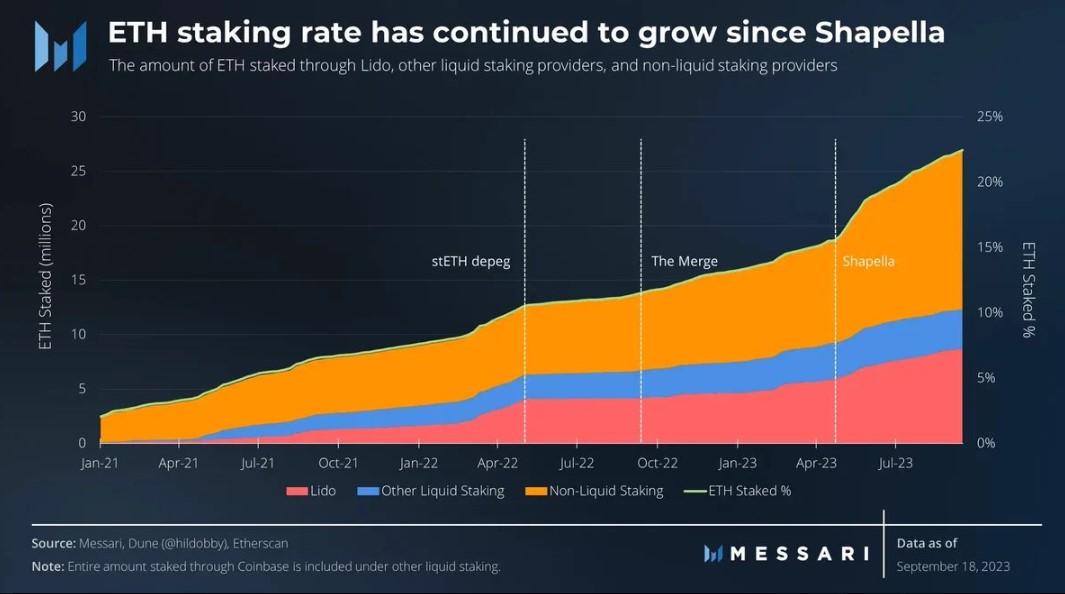

Ликвидный стейкинг стал горячей темой DeFi в 2023 году как новый и инновационный способ получения вознаграждений за стейкинг при сохранении ликвидности ваших активов. Сегодня это самый популярный сектор децентрализованных финансов (DeFi)

Основная причина, по которой люди выбирают ликвидный стейкинг, заключается в том, что он позволяет им использовать свои токены во время стейкинга.

▫️Разница между обычным и ликвидным стейкингом:

Традиционный стейкинг:

-Блокировка средств на определенный срок

-Отсутствие доступа к активам во время блокировки

Ликвидный стейкинг:

-Доступ к ликвидности за счет производного токена

Прибыльные проекты прошедшие проверку редакции сайта

Самое большое преимущество ликвидного стейкинга заключается в том, что он позволяет инвесторам реагировать на внезапные движения на рынке.

Помимо предоставления мгновенной ликвидности, ликвидный стейкинг также защищает пользователей от определенных рисков, связанных со стейкингом.

Инвесторы, которые ставят свои токены в обычный стейкинг, часто передают контроль за своими токенами валидатору. Однако если валидатор сталкивается с долгим перерывом в работе и не может правильно подтверждать транзакции, то застейканные токены могут быть урезаны. Это может привести к серьезным убыткам для пользователей.

Однако, в ливквидном стейкинге (Liquid Staking) вы делегируете свои токены поставщикам ликвидности и тем самым снижаете риск потери средств.

Ликвидные пулы обычно распределяют ваши застейканные токены между разными узлами, что означает, что потенциальные убытки, связанные с урезанием (слэшем) токенов, распределяются между участниками пула.

Кроме того, использование ликвидных токенов упрощает процесс возврата ваших застейканных токенов. На некоторых блокчейнах существует обязательный период ожидания для вывода средств, например, инвесторы на Polkadot должны ждать 28 дней, чтобы вернуть свои токены. Однако, если вы используете ликвидные токены, вы можете быстро обменять их на оригинальные токены на рынке с небольшой скидкой.

Ведущие LST-протоколы: Lido, Rocket Poll, Eihen Layer, Frax, Cosmos и др.

Инвесторы, рассматривающие ликвидный стейкинг, должны начать с известных и крупных протоколов для снижения рисков. Например, блокчейн Cardano автоматически поддерживает ликвидный стейкинг, в то время как другие, такие как Polkadot и Solana, используют сторонние платформы проектов для этой цели.

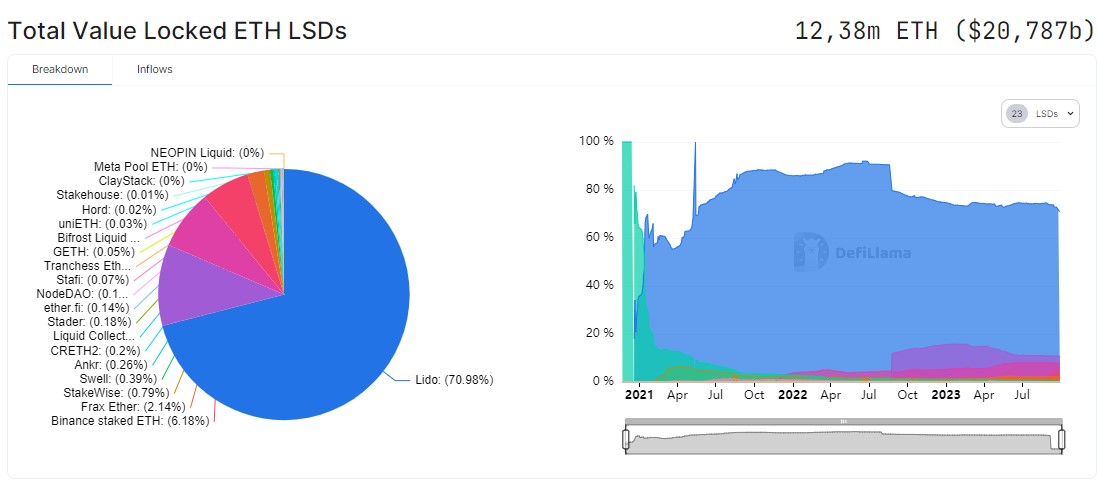

Блокчейн Ethereum имеет самую высокую стоимость застейканных ликвидных токенов, и на нем есть несколько крупных поставщиков ликвидного стейкинга, таких как Lido Finance, Rocketpool, Frax Finance, Cream, Stakehound, Ankr Staking и Stakewise.

Рассмотрим несколько ключевых протоколов ликвидного стейкинга:

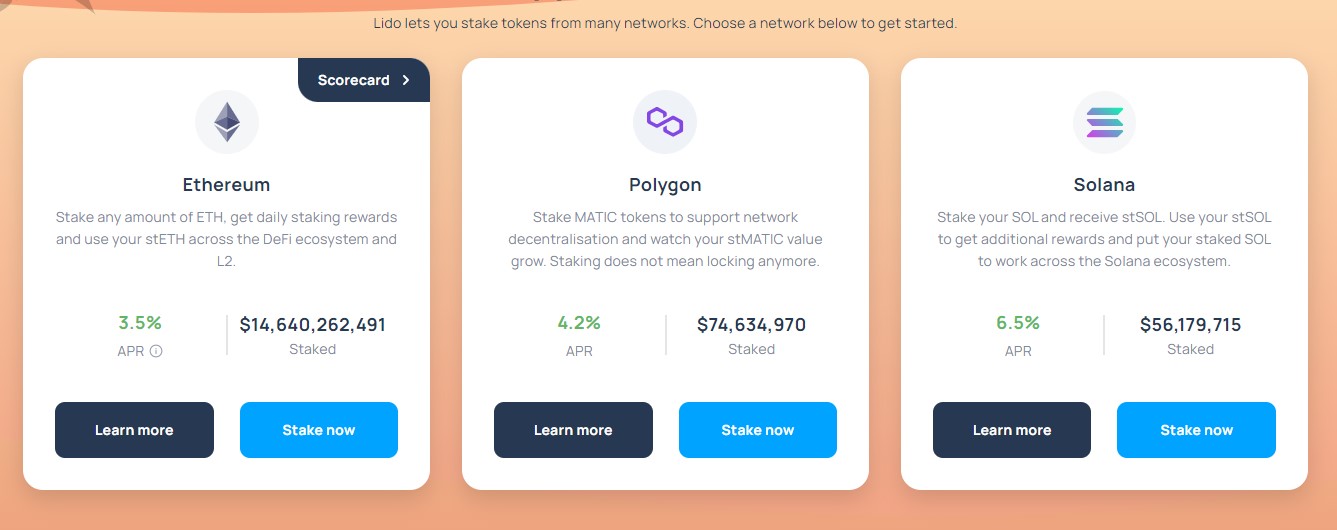

Lido Finance (LDO) — cамый крупный протокол ликвидного стейкинга по общей заблокированной стоимости (TVL=$14.6млрд). На данный момент он поддерживает блокчейны Ethereum, Solana и Polygon.

После размещения нативных токенов данных сетей в стейкинге платформа выдает пользователю производный актив stETH, stSOL или stMATIC.

Lido DAO использует свой токен LDO и привлекает тысячи пользователей. Более 150 тысяч пользователей стейкают токены через Lido для получения дохода. Например, за стейкинг ETH в сети Polygon вы получите 4.2% в год.

Если вы отправляете в стейкинг ETH, то взамен вы получите stETH, его уже можно использовать для получения в экосистеме DeFi. Стоить помнить, что большая часть стейкинговой мощности Lido централизована и Lido взимает 10% комиссии, которая делится между LIDO DAO и операторами узла.

За что критикуют LIDO

Высокие уровни стейкинга, сконцентрированные в одном провайдере ликвидного стейкинга (Lido), могут иметь потенциально негативные последствия для децентрализации и экономической безопасности Ethereum. Однако существуют решения, целью которых является:

-Ограничение темпа роста застейканных ETH на Lido.

-Введение финансовых стимулов для децентрализации через EigenLayer.

Эти усилия могут потенциально выгодно сказаться на конкурентах Lido, таких как Rocket Pool или Frax

Rocket Pool (RPL)- самый децентрализованный протокол для стейкинга Ethereum. Люди могут участвовать внеся всего 0,01 ETH и получить токен rETH. Для того, чтобы стать оператором узла (нода) не нужно специального разрешения, достаточно иметь 16 ETH. Став оператором узла, вы получаете стандартную прибыль за стейкинг плюс прибыль часть прибыли всего пула RPL.

Rocket Pool сравнивают с Lido, но у них разные подходы. Rocket Pool предлагает два вида стейкинга: токенизированный стейкинг с низким входным порогом и стейкинг узла. Rocket Pool взимает комиссию от 5% до 25% от наград за стейкинг и передает ее операторам узлов.

Источник: https://bitnation.co/frax-finance-is-set-to-debut-liquid-staking-protocol-in-2-weeks/

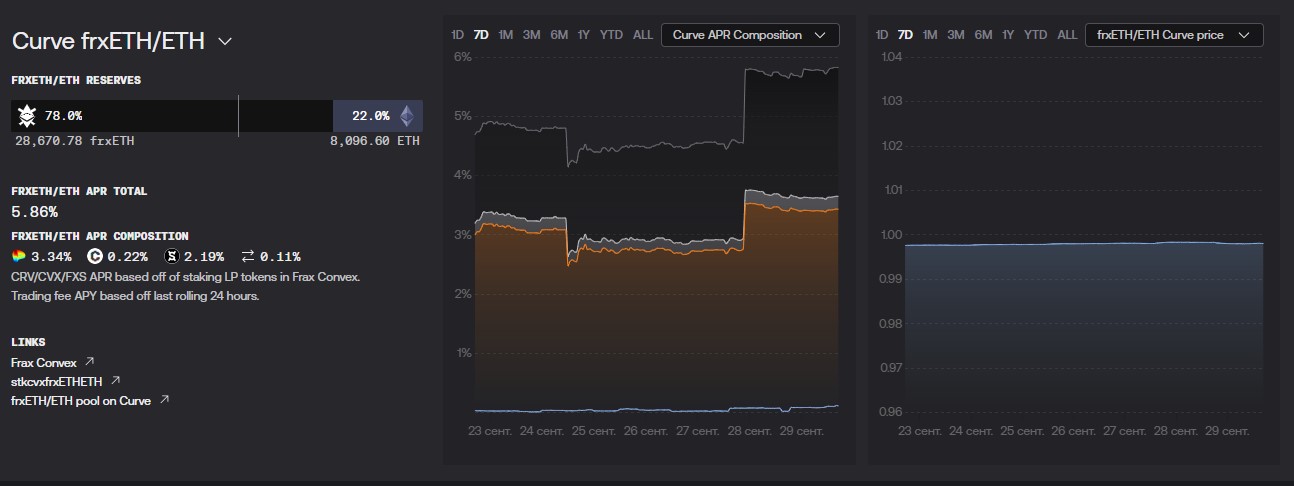

Frax Finance (FSX) – протокол ликвидного стейкинга для ETH. Пользователи стейкают ETH и получают frxETH, стейблкоин, связанный с ETH, c возможностью получить до 10% в год. Платформа взимает 10% комиссии, из которой 20% идет в страховой фонд, а 80% – держателям veFXS.

Эмитент стейблкоинов Frax Finance вступил в индустрию ликвидного стейкинга Ether с уникальной двухтокеновой моделью, которая позволяет пользователям получать доходность выше средней от стейкинга.

Cистема ликивдного стйкинга Frax Ether меет три компоненты – Frax Ether (frxETH), стейкнутый frax Ether (sfrxETH) и Frax ETH Minter:

frxETH действует как стейблкоин

sfrxETH – это версия frxETH, которая накапливает доход от стейкинга.

Frax ETH Minter (frxETHMinter) позволяет обменивать ETH на frxETH, приводя ETH в экосистему Frax, создавая новые узлы-валидаторыи выпуская новые frxETH в количестве, равном отправленной сумме ETH.

Пользователи могут внести ETH в контракт Frax ETH Minter и получить эквивалентное количество frxETH. Токены frxETH могут быть использованы для предоставления ликвидности на децентрализованной бирже Curve. Однако, чтобы получить вознаграждения за стейкинг эфира, пользователи должны обменять frxETH на токены sfrxETH.

Доход от стейкинга sfrxETH в настоящее время составляет 5,85% годовых, что выше, чем у конкурентов Lido и RocketPool. Это происходит потому, что часть держателей frxETH не стейкают свои токены, а вместо этого вносят их в пул Curve, который предлагает более выгодную доходность.

Заключение

Ликвидный стейкинг позволяет пользователям получать доход от стейкинга без необходимости замораживать свои активы. Это открывает новые возможности для инвесторов, которые хотят получить доступ к доходу от стейкинга, но при этом сохранить возможность использовать свои активы.

Несколько примеров использования токенов ликвидного стейкинга в экосистеме DeFi:

Держатели токенов ликвидного стейкинга могут блокировать свои токены LSD на DeFi- платформах, предоставляя ликвидность пулами и децентрализованным биржам за вознаграждение. Это открывает дополнительную возможность заработка для участников ликвидного стейкинга, позволяя получать комиссии за предоставление ликвидности (LP).

Ещё одно преимущество -это использваоние токенов ликвидног остейкинга в качестве залога для получения криптовалютных займов. Заемные средства могут быть вложены в активы с высокой доходностью, увеличивая таким образом прибыль. Этот метод подходит опытным DeF – инвесторам.

Токены ликвидного стейкинга позволяют агрегаторам доходности, таким как Yearn или Harvest, автоматически реализовывать дополнительные стратегии получения дохода.

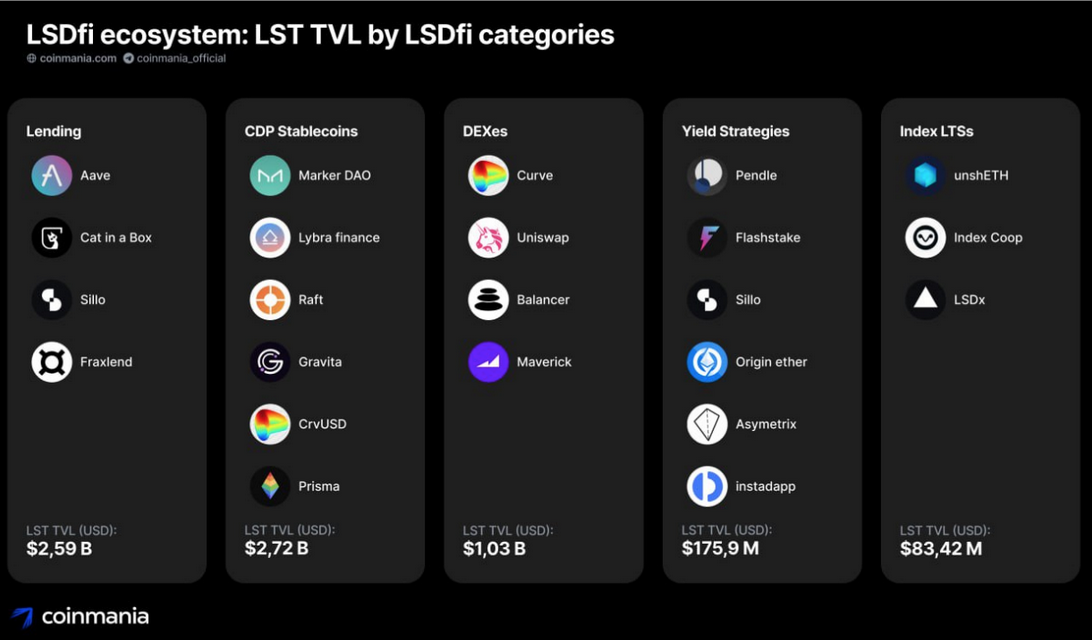

На сегодняшний день вокруг токенов ликвидного стейкинга сложилась целая экосистема DeFi-платформ и протоколов под общим название LSDfi (децентрализованные финансы для токенов ликвидного стейкинга), позволяющая увеличить доход держателей LSD – токенов. Но это тема отдельного обзора.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей