Что такое пулы ликвидности и как на них заработать?

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

В мире криптовалют и блокчейн-технологий существует огромное разнообразие возможностей для заработка и инвестирования. Одной из самых актуальных и перспективных направлений WEB3 экономики является DeFi – децентрализованная финансы, которые ставятся задачей позволить участникам осуществлять финансовые операции без посредников.

Однако, механизмы, лежащие в основе функционирования DeFi сервисов довольно сложны для понимания и радикально отличаются от традиционных финансов. Например, как как децентрализованная крипто биржа (DEX) может набрать достаточную для работы ликвидность, если она отказывается от инструментов, характерных для централизованных финансовых институтов? Для этой цели в децентрализованных финансах используются пулы ликвидности. В нашей сегодняшней статье мы будем разбираться в том, что такое пулы ликвидности и какие существуют способы заработать с их помощью.

Чем являются пулы ликвидности?

Ликвидность является важнейшим аспектом торговли и означает, насколько легко актив можно купить или продать по стабильной цене. В мире криптовалют ликвидность необходима трейдерам для быстрого и эффективного совершения сделок. Ликвидная биржа — это биржа с большим объемом торгов и низкой волатильностью, что упрощает трейдерам покупку и продажу активов.

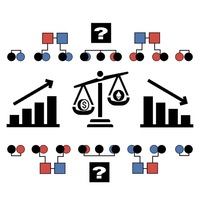

Одним из ключевых инструментов DeFi являются пулы ликвидности, которые представляют собой смарт-контракты, объединяющие средства нескольких участников для обеспечения ликвидности торговли на децентрализованных биржах. В смарт-контракте блокируются токены, которые используются для увеличения ликвидности на бирже, а также предоставляют инвесторам получить доход от размещения токенов в пулах ликвидности.

Автоматизированный маркет-мейкер

Пул ликвидности – можно также описать как автоматизированный маркет-мейкер (Automated Market Making – AMM), целью которого является обеспечение ликвидности для предотвращения значительных колебаний цен на активы.

Прибыльные проекты прошедшие проверку редакции сайта

Например, протокол AMM Uniswap использует формулу x * y = k, где x – количество одного токена в пуле ликвидности, а y – количество другого токена. Фиксированная константа k гарантирует, что общая ликвидность пула остается неизменной.

Другие AMM могут использовать различные формулы для конкретных сценариев использования. Однако их общая особенность заключается в том, что они определяют цены алгоритмически. В отличие от традиционных маркет-мейкеров, которые работают с крупными игроками и используют сложные стратегии, автоматизированные маркет-мейкеры децентрализуют этот процесс и позволяют любому пользователю создавать рынок на блокчейне.

Автоматизированные маркет-мейкеры схожи с книгами заказов традиционных бирж, так как они также работают с торговыми парами, например ETH/BTC. Однако, в отличие от традиционных бирж, вам не нужно иметь контрагента на другой стороне, чтобы совершить сделку. Вместо этого вы взаимодействуете со смарт-контрактом, который создает рынок для вас.

Как заработать с помощью пулов ликвидности?

С помощью пулов ликвидности можно п пассивный доход. Пулы ликвидности — это наборы криптовалют или токенов, полученных с помощью краудсорсинга, которые используются для облегчения торговли на децентрализованных биржах (DEX). Пользователей которые предоставляют свои средства для пулов ликвидности которых часто называют поставщиками ликвидности. Поставщики вносят свой вклад в пулы ликвидности, получая вознаграждение взамен. Рассмотрим типовые способы заработка с помощью пулов ликвидности:

Майнинг ликвидности

Майнинг ликвидности – это процесс, при котором пользователи предоставляют свои средства в качестве ликвидности для децентрализованных финансовых протоколов на блокчейне. Поставщики ликвидности получают вознаграждение, позволяя децентрализованному торговому сервису работать с некоторыми из его криптовалют.

Yield Faming

Yield Faming это процесс, при котором поставщики ликвидности получают токены-награды за предоставление ликвидности в пулы. В этом случае пользователи получают дополнительные токены, которые могут быть использованы для дальнейшей торговли или продажи. Yield Faming и майнинг ликвидности — это схожие концепции, но Yield Faming обычно включает в себя размещение токенов в пуле ликвидности для получения вознаграждений, тогда как майнинг ликвидности предполагает получение вознаграждений за предоставление ликвидности DeFi-протоколу.

Арбитраж

Риски

С заработком с помощью пулов ликвидность могут быть сопряжены специфические риски:

Ошибки в коде смарт-контракта

Как только активы добавляются в пул ликвидности, они контролируются исключительно смарт-контрактом, без центрального органа или хранителя. Если произойдет ошибка или какая-то уязвимость, монеты могут быть потеряны навсегда. Некоторые недобросовестные разработчики специально оставляют эксплойты в коде смарт-контракта, чтобы позже изъять оттуда средства под видом “технической ошибки”.

Волатильность рынка.

Этот риск характерен для крипто рынка в целом. Поставщики ликвидности подвержены волатильности рынка, что может привести к убыткам, если стоимость заблокированных в смарт-контракте пула токенов снизится.

Непостоянная потеря (Impermanent Loss)

Это происходит, когда цена одного токена в пуле значительно меняется по сравнению с другим токеном, в результате чего поставщики ликвидности теряют ценность по сравнению с держанием токенов самостоятельно.

Мошенники

Пул ликвидности может оказаться поддельным и в один прекрасный момент мошенники просто заберут оттуда средства на свои крипто-кошельки.

Подводя итог

Пулы ликвидности играют важную роль в развитии децентрализованных финансов. Они обеспечивают ликвидность рынка, уменьшают волатильность цен, предоставляют пассивный доход для участников и способствуют росту экосистемы. Без пулов ликвидности, DEX стало бы значительно сложнее и менее привлекательным для трейдеров.

В заключение, пулы ликвидности — это весьма популярный способ заработка в мире DeFi. Однако важно тщательно исследовать вопрос и понять связанные с этим риски, прежде чем инвестировать в пулы ликвидности. Разобраться во всех нюансах крипторынка вам поможет энциклопедия coinmania.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей