Что такое автоматизированный маркет-мейкер (AMM)?

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

За последние несколько лет в децентрализованном крипто-пространстве появилось множество инновационных финансовых инструментов. Однако только некоторые из них настолько инновационны, как автоматизированный маркет-мейкер (AMM). AMM обеспечивает доверительные сделки и торговлю на децентрализованных биржах (DEX), сосредотачиваясь на демократизации финансов.

Как технология, автоматизированный маркет-мейкер включает в себя смарт-контракты, обеспечивая, чтобы сделки осуществлялись кодом, а не людьми. Проще говоря, он создает гармонию в пространстве DeFi, где обнаружение цен, сделки, транзакции, обмен токенами и другие компоненты движутся в унисон друг с другом. Работая на основе технологии блокчейн и подходящий для финансовых криптовалютных рынков, у AMM есть несколько компонентов, работающих за кулисами.

В последующих разделах мы рассмотрим все предпосылки AMM, изучим его разнообразные компоненты, упростим модус операнди и даже рассмотрим практические применения в реальном мире.

История AMM

Долго до появления AMM или даже DEX торговля на традиционных рынках осуществлялась с помощью системы ордеров. Вы можете рассматривать ордер-бук как дневник, который записывает интерес покупателей и продавцов к определенному активу.

Эти старые рыночные организаторы обеспечивали ликвидность на традиционных рынках, извлекая прибыль из разницы между ценой спроса и предложения. Для тех, кто не в теме, разница в ценах обозначает разницу между тем, что продает продавец, и тем, что покупает покупатель. Эти рыночные организаторы покупают дешево и продают дорого, предлагая активы как для покупателей, так и для продавцов, получая небольшую прибыль.

В то время как традиционные рыночные организаторы все еще полезны на других высокобета-активах, таких как акции, они не работают так хорошо на криптовалютных рынках. Криптовалютные рынки чрезвычайно волатильны, и ликвидность часто является проблемой, особенно для более редких пар токенов.

Возникновение AMM

AMM официально появился в 2017 году с Bancor. Однако Uniswap сделал AMM популярным, появившись в 2018 году. Построенный на Ethereum, Uniswap работает на основе смарт-контрактов и автоматизирует процесс создания рынка. С 2018 года в пространстве AMM произошло многое, особенно в отношении обеспечения ликвидности, открытия цен и управления рисками, такими как временные потери.

После UniSwap появились несколько AMM-DEX, таких как PancakeSwap и SushiSwap. Новые и улучшенные модели автоматизированных рынков, такие как вероятностные AMM, AMM с постоянным продуктом и другие, вышли на первый план, открывая новые возможности для пространства DeFi. И в 2023 году даже решения второго уровня, такие как Polygon, начали внедрять AMM в форме UniSwap V3 с акцентом на снижение комиссий за торговлю криптовалютами.

Понимание автоматизированных рыночных организаторов: концепция

Простой способ взглянуть на AMM — это рассматривать его как специализированный протокол DEX. Управляющий протоколом является математический алгоритм, определяющий цену каждого актива и регулирующий его движение в пространстве DeFi.

Вы можете представить автоматизированного рыночного организатора как двигатель, который обеспечивает работу DEX на виду. Давайте немного лучше разберемся в этом с традиционным способом определения вещей.

Что такое автоматизированный маркет-мейкер (AMM)?

Автоматизированный маркет-мейкер не зависит от ордеров на покупку и продажу, как традиционные биржи с учетом стакана ордеров. Вместо этого он оперирует с пулами ликвидности. Набор таких пулов составляет автоматизированный маркет-мейкер, при этом каждый пул заполнен широким спектром токенов для облегчения торговли. Количество токенов в определенном пуле определяет цену сделки.

Вот простой пример, чтобы лучше понять это:

Представьте себе рынок рыбы, где цены на рыбу колеблются в зависимости от спроса и предложения. Если на рынок поступает большее количество определенной рыбы, предложение увеличивается, что приводит к снижению цен. Если предложение становится недостаточным, цена резко растет. Автоматизированные рыночные организаторы работают аналогично, принцип ценообразования в них зависит от механизмов спроса и предложения

В отличие от традиционных стаканов ордеров, где покупку и продажу обрабатывают люди, AMM поддерживает автоматизированную торговлю с ликвидными провайдерами, пользователями DeFi и другими участниками, связанными с умными контрактами.

Как работает AMM?

Вот еще один пример, чтобы понять, как работает автоматизированный маркет-мейкер организатор:

Представьте, что есть автоматизированная мойка машин, где вы выбираете услугу мойки, оплачиваете ее прямо в аппарат и сидите, пока мойка берет на себя работу. Что касается автоматизированного рыночного организатора, оплата в аппарат аналогична депонированию токена на DEX или отдельный пул ликвидности.

Услуги, предоставленные мойкой машин, аналогичны обмениваемым токенам, которые конкретный пул ликвидности соответствующего AMM возвращает за депозиты.

Поскольку поставщики ликвидности управляют пулами ликвидности, предлагая определенные количества токенов, одна из функций автоматизированного рыночного организатора, поддерживаемого смарт-контрактом, состоит в стимулировании их, предоставляя поставщику часть торговых сборов за криптовалюту. Следует отметить, что каждый пул ликвидности или даже DEX работает как криптовалютная торговая платформа, и пользователям необходимо платить торговые сборы за доступ к услугам. Часть этих торговых сборов направляется поставщикам ликвидности. Какая часть идет куда, решается смарт-контрактами AMM.

Роль газовых сборов

Еще один компонент включается, когда дело доходит до осуществления транзакций, связанных с AMM. Речь идет о газовых сборах, которые скорее напоминают топливо, которое пользователи должны заплатить за использование блокчейн-технологии, связанной с определенной экосистемой. Следует отметить, что газовый сбор не является прямой функцией смарт-контракта AMM и определяется самим блокчейном.

Подводя итог, вот деятельности, которые типичный автоматизированный маркет-мейкер обрабатывает в рамках протокола DeFi от начала до конца:

- Облегчение обмена токенов, используя торговые пары

- Помощь в определении ценности путем торговли спросом и предложением

- Распределение криптовалютных торговых сборов поставщикам ликвидности

- Управление предоставлением ликвидности в различных пулах

- Управление временными потерями путем установки определенных условий в смарт-контрактах

- Создание условий для фарминга доходности

- Взаимодействие с другими протоколами

Как видно, автоматизированные маркет-мейкеры отвечают за гораздо больше, чем просто обработка сделок и обменов.

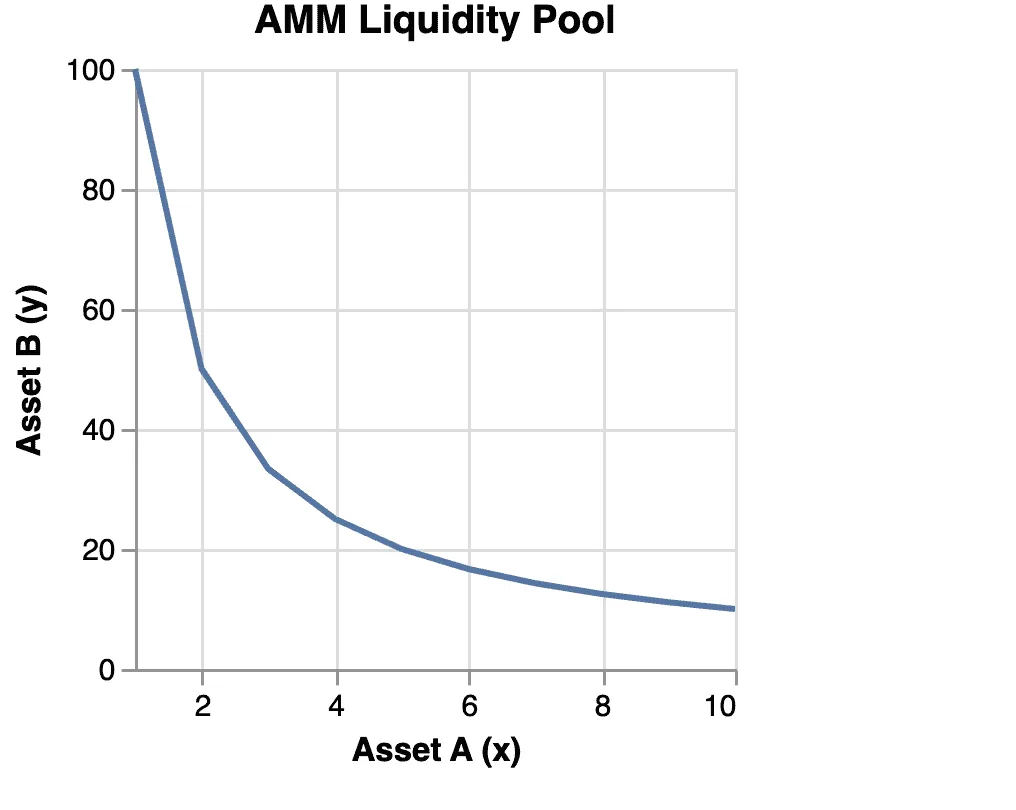

Математика за AMM

Прибыльные проекты прошедшие проверку редакции сайта

Стандартная формула для AMM остается следующей:

x * y = k

Где,

x представляет собой количество актива A, y представляет собой количество актива B, а K – это постоянная, определенная AMM.

Изображение: https://beincrypto.com/learn/amm-explained/

Как и в любом пуле ликвидности, участвуют два токена (A и B); мы рассматриваем обмен токенами как обмен торговых пар.

Следует отметить, что значение K должно оставаться постоянным. Если количество токена X изменяется внутри пула, количество токена Y также должно измениться в определенном соотношении, чтобы гарантировать постоянство K. Давайте рассмотрим пример DAI/WBTC.

Знали ли вы? Математическая основа работы AMM восходит к 1996 году. Профессор Отмар М. Лейнер предложил модель для рыночного организатора в своей докторской диссертации на тему “Прогнозирование и хеджирование на валютном рынке”.

Предположим, что в пуле DAI/WBTC есть 10 000 DAI и 10 WBTC, что составляет константу 10 000 x 10 = 100 000.

Теперь, если кто-то снимает 1 WBTC из пула, изменяя значение Y, значение X также изменится в соответствии с соотношением k/y. Следовательно, новое количество DAI, которое должно быть в пуле, составляет 100 000/9 = 1 111,11.

Таким образом, трейдер, который хочет снять 1 WBTC, должен внести 1 111,11 токенов DAI в пул. Еще один способ взглянуть на это — это приравнять цену 1 WBTC (специфическую для пула) к 1 111,11 токенам DAI. Вот как работает AMM, особенно в отношении предоставления ликвидности и обмена токенов.

Обратите внимание, что хотя x * y = k является стандартной формулой, у различных AMM могут быть разные версии для обоснования здоровья пула. Например, Balance использует взвешенный подход с формулой k = (баланс 1 / вес 1) * (баланс 2 / вес 2)…… * (баланс n / вес n).

Curve Finance использует формулу D = A * S + S^N / N^N, где D — это константа, S — сумма всех резервов, A — специальный коэффициент, предназначенный для усиления, а N — количество активов, специфичных для пула.

Даже такие проекты, как Uniswap V3 и Bancor, имеют конкретные математические расчеты, лежащие в основе их алгоритмов.

Каковы различные типы AMM?

Автоматизированные маркет-мейкеры могут различаться в зависимости от используемых ими алгоритмов и целей, которые они служат. Вот различные типы, о которых стоит знать:

Виртуальные AMM

Это автоматизированные маркет-мейкеры без каких-либо реальных активов в пулах. Вместо этого существует математическая модель, управляющая ценами. Эти маркет-мейкеры могут быть сложными. Примером может служить Perpetual Protocol, где торгуют исходами событий.

Еще один способ рассмотрения виртуальных AMM – это рассмотрение их с загруженными виртуальными балансами для снижения влияния крупных сделок. Примером такого является Bancor’s V2, где используются виртуальные балансы.

Пробабилистические AMM

Эти AMM используют вероятностные математические формулы для управления ценой сделок. Это маркет-мейкеры, управляемые смарт-контрактами, где используются сложные математические модели. Эти AMM могут служить ориентиром для других AMM, которым требуется помощь с собственными формулами. Примером такого является Tokemak.

AMM с постоянным продуктом

Это наиболее распространенная форма AMM, обычно представленная формулой x * y = k. В этих AMM, если цена одного актива повышается из-за снижения его предложения, цена другого актива должна снижаться для поддержания баланса. Примером AMM с постоянным продуктом является Uniswap.

Недавно Uniswap запустил протокол UniswapX – лучший способ торговли на AMM, предлагающий улучшенную ликвидность, отсутствие сбоев транзакций и даже бесплатное переключение газа. Это призвано поднять концепцию AMM с постоянным продуктом на новый уровень.

Гибридные AMM

Гибридные автоматизированные рыночные создатели способны изменять свой принцип работы в зависимости от ситуации. Они могут работать как AMM с постоянным продуктом для стандартных сделок, но когда цена актива становится слишком волатильной, увеличивая риски ликвидации, они могут превращаться в AMM с вероятностными формулами. Примером гибридного AMM является Balancer.

AMM с взвешенной средней ценой

Принцип работы этих AMM зависит от специальной формулы, в которой цена актива представлена количеством обоих активов в пуле, а не только одного актива. Одним из примеров является Curve Finance, платформа, используемая для торговли стейблкоинами.

Пользовательские AMM средней цены

В этих автоматизированных рыночных мейкерах действует специальная формула средней цены, которая управляет ценой активов. Таким образом, можно настроить цену активов для соответствия конкретным требованиям AMM. Примером пользовательского AMM средней цены является Notional.

Динамические AMM

Эти автоматизированные рыночные мейкеры, по своему названию, изменяют параметры экосистемы в ответ на рыночные условия. Примером таких является 1inch.

NFT AMM

Это специализированные рыночные мейкеры, предназначенные для упрощения сделок с NFT. Эти AMM призваны вводить ликвидность в прежде неликвидное пространство NFT. Примером такого NFT AMM является NFTX.

AMM для кредитования

Эти AMM в своей основе предназначены для облегчения процесса кредитования и заимствования. Пользователи поставляют или вносят активы в пулы, получая проценты в процессе. С другой стороны, заемщики могут получать займы под определенные процентные ставки. Примерами AMM для кредитования являются Aave и Compound.

AMM для страхования

Сутью AMM для страхования является совместное обеспечение активов, чтобы защитить тех, которым они принадлежат. Nexus Mutual является одним из примеров таких AMM.

AMM для опционов

Как следует из названия, эти AMM позволяют торговать опционами, где для торговли используется не сам актив, а его дериватив. Один из примеров AMM для опционов – Opyn.

AMM для прогнозирования

Есть несколько AMM, которые позволяют вам торговать определенными сценариями или даже делать ставки на определенные результаты событий. Augur – один из таких широко популярных AMM для прогнозирования.

AMM “Ликвидность как сервис”

Эти AMM хорошо собирают ликвидность из различных протоколов DeFi. 1inch предлагает ликвидность как сервис в рамках своего предложения AMM.

Синтетические AMM

Если вы хотите торговать синтетическими активами, которые представляют реальные активы, такие как акции или даже золото, вы можете рассмотреть синтетические AMM, такие как Synthetix.

Применение в DeFi

Если вы планируете изучить AMM дальше, вот несколько приложений, специфических для DeFi, о которых стоит помнить:

Фарминг доходности

Здесь поставщики ликвидности вносят определенные активы в пулы, зарабатывая доход и комиссии в процессе. Существует несколько платформ для фарминга доходности, включая такие как Compound и SushiSwap.

Предоставление ликвидности

Этот аспект, или, скорее, сценарий использования автоматизированных рыночных создателей, лежит в основе пулов ликвидности. Поставщики ликвидности предоставляют ликвидность, которую они используют для генерации более высоких доходов через фарминг доходности. Если вы сосредоточены исключительно на предоставлении ликвидности как сценарии использования, платформы, такие как Cure Finance и Uniswap, – это те, на которые стоит обратить внимание.

Создание стимула для торговой комиссии

Еще одно применение автоматизированных рыночных создателей – использование платформы для стимулирования поставщиков ликвидности. Протокол рыночного создателя действует как стандартный торговый интерфейс, при этом каждая транзакция несет определенную торговую комиссию. В автоматизированных рыночных создателях встроена схема разделения торговой комиссии с поставщиками ликвидности, что поддерживает их заинтересованность и мотивацию.

Арбитражные торги

Автоматизированные рыночные создатели также позволяют вам заниматься арбитражными торгами, поскольку цена актива в пуле ликвидности AMM может отличаться от рыночной из-за стремления соблюдать постоянное значение k. Например, если вы планируете купить ETH, торгующийся по цене $1,900 на большинстве бирж, в рамках AMM вам придется учитывать баланс ETH/USDT перед принятием решения.

Примечание: Это учитывается при работе с пулом ETH/USDT.

Теперь, если предложение ETH в пуле выше из-за того, что люди покупают много USDT за ETH, цена ETH может быть ниже, чем $1,900 на рынке. Это различие в цене создает возможность для арбитражных торгов.

Управление убытками

Неустойчивая потеря – это уникальная проблема, которая беспокоит большинство автоматизированных рыночных создателей.

Это касается случаев, когда цена активов, предоставленных поставщиками ликвидности, движется в другом направлении, подвергая их риску ликвидации. Несмотря на то что это источник неустойчивых потерь, автоматизированные рыночные создатели также предлагают решения для этой проблемы. Эти решения могут представлять собой, например, вероятностные AMM с использованием специализированных математических алгоритмов.

AMM-ы, такие как Balancer, имеют весовые решения, которые снижают чувствительность к цене и врожденную волатильность активов. Затем у нас есть Curve Finance, где пулы в основном занимаются стейблкоинами, которые предполагается имеют стабильные значения.

Автоматизированный трейдинг

AMM-ы устраняют необходимость в традиционных рыночных мейкерах и ордерных книгах, обеспечивая P2P, автоматизированные сделки. Проблемы размера ордера и посредников не возникают, так как умные контракты управляют всей ситуацией торговли.

Оракулы цен

Некоторые AMM-ы, такие как Uniswap, служат в качестве децентрализованных оракулов цен, позволяя другим протоколам DeFi получать доступ к информации о ценах в реальном времени.

Торговля межцепочечным обменом

Несколько популярных межцепочечных рыночных создателей, таких как Synapse Protocol, THORChain, Ren Protocol и другие, позволяют пользователям обменивать токены между цепями. Эта функциональность делает AMM-ы подходящими в качестве межцепочечных мостов.

Создание активов

AMM-ы также подходят для создания активов, при условии, что вы сможете найти подходящий. Такие как Synthetix могут помочь создать синтетические активы, имитируя реальные.

Каковы преимущества AMM-ов?

Вот краткий список преимуществ, согласно нашему обсуждению, который отражает истинную суть автоматизированных рыночных создателей:

- Они не требуют разрешения

- Нет сложностей, связанных с ордерной книгой

- Они позволяют поставщикам ликвидности зарабатывать вознаграждения

- Высокая прозрачность

- Высокая эффективность цены, поскольку они обеспечивают правильное обнаружение цены благодаря постоянным математическим уравнениям

- Интероперабельность, поскольку AMM-ы могут позволить вам взаимодействовать между цепями

Риски AMM-ов

Несмотря на огромный потенциал, автоматизированные рыночные создатели имеют свою долю рисков и проблем, включая:

- Неустойчивые потери

- Уязвимости безопасности связанные с умными контрактами

- Высокие комиссии за газ

- Регуляторные риски

- Риски низкой ликвидности

- Риски волатильности

Перспективы для AMM

Автоматизированные рыночные создатели революционизируют DeFi. На первый взгляд они внедряют ликвидность в экосистему DeFi, облегчая пользователям покупку и продажу криптовалюты. Тем не менее, функционал AMM превосходит этот один случай использования. Как видно из нашего обсуждения, правильный AMM может помочь в арбитражной торговле, фарминге доходности и многом другом.

Тем не менее, потенциал AMM остается недооцененным. Со временем мы можем увидеть, как эксперты DeFi используют AMM и связанные технологии для создания и торговли новыми финансовыми активами, делая пространство мелких токенов более ликвидным и представляя более инновационные DEX. И AMM для NFT и виртуальные AMM с специализированными умными контрактами уже делают себя ощутимыми. В целом, AMM без проблем входят в сферы кредитования, страхования, реальных активов и других. Будет интересно посмотреть, как далеко и глубоко они проникают.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей