Биткоин – ETF: как это изменит мир криптовалют

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

Многие из тех, кто интересуется криптовалютами, по-прежнему считают покупку биткоина на криптобирже сложным и непрозрачным процессом. Технические аспекты владения биткоином, такие как криптокошельки, адреса биткоина и приватные ключи, могут быть запутанными для новичков и отпугнуть некоторых инвесторов.

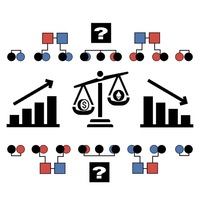

Биткоин-ETF (или биржевой инвестиционный фонд) – это способ инвестировать в биткоин, используя традиционные биржевые инструменты. Биткоин-ETF отслеживают текущую цену биткоина и ведут себя согласно колебаниям цены биткоина. Они торгуются на традиционных биржах, таких как NASDAQ или NYSE. Биткоин-ETF работает примерно так же, как любой другой ETF. Инвесторы покупают акции ETF через брокера и могут торговать ими так же, как акциями Apple или Tesla.

Все это усилило интерес к биткоин-ETF. В США крупные финансовые институты, такие как Blackrock, Fidelity и Invesco, подали заявки в Комиссию по ценным бумагам и биржам (SEC) США на запуск ETF.

Поступление заявок на создание ETF на базе физических биткоинов от институциональных гигантов является важным моментом для принятия биткоина также как это было с запуском ETF на золото в 2002 году.

На сентябрь 2023 года Комиссия по ценным бумагам и биржам (SEC) до сих пор не одобрила биржевой биткоин-ETF. С другой стороны, многолетняя борьба Grayscale за запуск биткоин-ETF, наконец, подошла к концу. 29 августа 2023 года Апелляционный Суд США по округу Колумбия встал на сторону Grayscale в споре с Комиссией по ценным бумагам и биржам США (SEC)в стремлении криптовалютной компании запустить биткоин-ETF. Цена биткоина значительно выросла после этой новости.

Биткоин-ETF предлагают ряд преимуществ по сравнению с другими способами инвестирования в биткоин:

- Удобство: Биткоин-ETF торгуются на традиционных биржевых площадках, что делает их легкодоступными для инвесторов.

- Прозрачность: Биткоин-ETF должны раскрывать свою структуру и инвестиционные цели, что делает их более прозрачные чем другие способы инвестирования в Биткоин

- Регулирование: Биткоин-ETF регулируются государством, что обеспечивает защиту инвесторов.

Просто говоря, ETF – это чрезвычайно привлекательное предложение для многих обычных людей, а также для опытных инвесторов.мПредоставляя пассивным инвесторам возможность получить доступ к биткоину через инструменты, знакомые традиционным инвесторам, и при этом не требуя от них понимания, как хранить биткоины, ETF откроет важный момент для принятия криптовалюты.

Почему все ждут запуск Биткоин-ETF

Биткоин и криптовалюты до сих пор являются рискованным активом для многих розничных инвесторов из-за неясных правил регулирования, требований к хранению и налоговых обязательств.

Кроме этого, владение биткоином требует от инвесторов понимания сложных процессов взаимодействия с криптовалютными биржами. Это может быть затруднительным для людей, незнакомых с этой сферой. Владельцы биткоина несут ответственность за его безопасность. Это означает, что они должны самостоятельно хранить свои приватные ключи, которые необходимы для доступа к биткоинам. Если приватные ключи будут потеряны или украдены, владелец потеряет свои биткоины.

Биткоин-ETF могут упростить и удешевить инвестиции в биткоин для институциональных инвесторов.

Прибыльные проекты прошедшие проверку редакции сайта

Биткоин-ETF могут решить эту проблему, предоставив институциональным инвесторам доступ к биткоину через традиционные биржевые площадки.

Поэтому так много хедж-фондов и других инвестиционных фирм подали заявки на биткоин-ETF в Комиссию по ценным бумагам и биржам США (SEC). Среди них такие гиганты финансовой индустрии США как Fidelity, VanEck, Valkyrie, Invesco Galaxy, WisdomTree и Blackrock. Все эти компании нацелены на создание спотовых ETF.

Решение по Биткоин- ETF должно быть принято не ранее середины октября 2023г. Заявления на создание спот-биткойн-ETF неоднократно отклонялись SEC от разных эмитентов.Однако, недавний поток заявлений вслед за подачей заявки от почти безупречной BlackRock на создание iShares Bitcoin Trust, делает одобрение очень вероятным.

Виды Биткоин – ETF

Биткойн-ETF существуют в разных формах. Два наиболее распространенных типа – это физически обеспеченные или спот-ETF и фьючерсные ETF.

-Спот-ETF на биткойн владеют физическими биткоинами напрямую. Это означает, что на каждую акцию ETF приходится соответствующее количество биткоинов, Это позволяет инвесторам косвенно владеть частью базовых активов.

-Фьючерсные ETF на биткойн не владеют биткоинами. Вместо этого они представляют собой фьючерсные контракты, ценность которых зависит от цены биткойна, позволяя инвесторам получить экспозицию к биткоину без непосредственного владения цифровой валютой. Поскольку ETF хранит фьючерсные контракты, а не физические биткоины, инвесторы могут легко покупать и продавать акции на традиционных биржах.

-Биткойн-майнинговые ETF позволяют инвесторам получить экспозицию к прибыли компаний по майнингу биткоинов, не покупая акции каждой компании отдельно. Стоимость ETF будет изменяться в зависимости от финансовых показателей компании- майнера. Основная идея такого ETF заключается в том, чтобы позволить инвесторам извлекать выгоду из роста индустрии майнинга биткоинов, ускоряя при этом инвестиции в этот сектор.

-ETF на короткие позиции по биткоину пытаются извлечь прибыль из падения стоимости биткойна. ETF на короткие позиции по биткоину использует различные финансовые инструменты (например, деривативы и фьючерсные контракты) для создания эффекта короткой позиции по биткоину, обеспечивая инвесторам прибыль в случае снижения цены биткойна.

-ETF на длинные позиции по биткоину являются противоположностью ETF на короткие позиции по биткоину. Эти ETF пытаются извлечь прибыль из увеличения стоимости биткоина.

По сути, все спот-ETF на биткойн можно считать ETF на долгосрочные длинные позиции по биткоину, хотя специально созданный ETF на длинные позиции по биткоину также может торговать деривативами или фьючерсными контрактами.

Как работает Биткоин- ETF

Однако есть и некоторые ключевые различия между Bitcoin ETF и другими ETF.

Во-первых, традиционные ETF выплачивают дивиденды, в то время как биткоин-ETF не делает этого. Это связано с тем, что биткоин – это децентрализованная криптовалюта, и у него нет акционеров, которые могли бы получать дивиденды.

Во-вторых, комиссии биткоин-ETF обычно выше, чем комиссии традиционных ETF. Это связано с тем, что биткоин-ETF необходимо оплачивать расходы на хранение и управление биткоинами.

Игра на Повышение: Что Принесет Биткоин-ETF на Рынок Криптовалют

Несмотря на то, что настоящая магия биткоина заключается в самостоятельном управлении этим активом благодаря децентрализации, одобрение биткоин-ETF (если он, в конечном итоге, будет одобрен), станет отличной новостью, так как это откроет двери для новой волны инвесторов, которым ранее был недоступен ограниченный мир криптовалют. Аналитики ожидают, что рынок ETF на биткоин достигнет 10% от капитализации биткоина за два или три года.

Источник: https://twitter.com/JSeyff/status/

В случае одобрения ETF на криптовалюту получат поддержку благодаря мощной маркетинговой кампании от крупнейших мировых управляющих активами и продаж со стороны розничных брокеров и финансовых консультантов, что приведет к росту спроса на Биткоин.

Новый капитал, необходимый для поддержания нового цикла роста криптовалют, будет поступать из новых запасов фиатных валют, стейблкоинов, токенизированных традиционных активов и других инвестиционных фондов.

Если на рынке появится несколько ETF на биткоин, то успех одного из них будет зависеть от нескольких факторов, в том числе от бренда, глубины рынка капитала и объема институциональных инвестиций.

Многие инвесторы не хотят быть первыми, кто вложит деньги в биткоин, опасаясь, что это негативно повлияет на их репутацию. Если бы BlackRock выпустил ETF на биткоин, это показало бы, что крупная и уважаемая компания верит в криптовалюты. Это, в свою очередь, помогло бы уменьшить негативную репутацию, связанную с криптовалютами, и могло бы привести к гораздо большему притоку капитала.

Например, если BlackRock, Valkyrie и Bitwise запустят свои ETF в один и тот же день, то, скорее всего, BlackRock будет иметь преимущество, так как у нее есть сильные отношения с институциональными инвесторами.

Однако ожидается, что рынок будет наводнен ETF на биткоин, что может привести к снижению потенциального объема активов для каждого фонда.

В этом случае биржа, которая будет размещать самый успешный ETF, получит больше выгоды, чем эмитент этого фонда. Это связано с тем, что биржи получают оплату за объем, а не за активы.

Таким образом, даже если ETF будет запущен с небольшим объемом активов, он, скорее всего, будет одним из самых активно торгуемых ETF всех времен.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей