Алгоритмические стейблкоины

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

Алгоритмические стейблкоины: Что они из себя представляют и как они пытаются удерживать свой фиксированный курс?

Алгоритмические стейблкоины привлекают все больше внимания, особенно после событий, связанных с крахом Terra-Luna в мае 2022 года, который привел к утрате более $40 миллиардов инвестиционного капитала всего за несколько дней.

Прибыльные проекты прошедшие проверку редакции сайта

Определение алгоритмических стейблкоинов

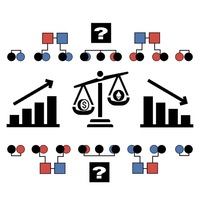

Алгоритмические стейблкоины представляют собой вид цифровой валюты, который использует компьютерные алгоритмы и смарт-контракты для стабилизации своей стоимости. Обычно они привязаны к другому активу, такому как доллар США. В отличие от централизованных стейблкоинов, таких как Tether, которые поддерживаются физическими активами, или децентрализованных стейблкоинов, таких как DAI от MakerDAO, которые обеспечены избытком криптовалюты, алгоритмические стейблкоины часто работают с недостаточной коллатерализацией. То есть, они не зависят от резерва активов для поддержания своей стоимости.

Эти стейблкоины используют систему токенов “балансера” или “акций” для поглощения рыночной волатильности и удержания своей привязки. Например, в блокчейне Terra алгоритмический стейблкоин TerraUSD взаимодействует с токеном управления Luna, чтобы обеспечивать стабильность своей стоимости. Когда стоимость TerraUSD превышает $1, держатели Luna могут извлекать прибыль, обменивая свои Luna на TerraUSD. Наоборот, при снижении стоимости TerraUSD трейдеры могут выигрывать, обменивая его на Luna, тем самым сокращая предложение и повышая цену.

Типы алгоритмических стейблкоинов

- Алгоритмическиестейблкоиныс “ребейсингом” изменяют предложение токеноввзависимостиотихцены со временем. Примеромявляетсяпротокол Ampleforth.

- Алгоритмическиестейблкоиныс “сеньоражем” включаютдвеформыкриптовалют — стейблкоин и акции сеньоража. Примерами являются Basis Cash иLuna/UST.

- “Доли” алгоритмических стейблкоинов объединяют в себе черты полностью алгоритмических и обеспеченных стейблкоинов для снижения рисков коллатерализации. Примером является Frax.

Торговые риски и преимущества

Алгоритмические стейблкоины предоставляют уникальные возможности и риски. Они функционируют на основе аудитируемого кода без регулирования, что делает их децентрализованными. Однако их стабильность сильно зависит от спроса на рынке. В периоды низкого спроса система может столкнуться с неудачей. Кроме того, они требуют активного участия инвесторов для арбитража и стабилизации цен.

Важно отметить, что архитектура этих стейблкоинов имеет встроенные слабости. Они уязвимы к риску открепления и требуют постоянного спроса для устойчивой работы. В периоды кризиса их стабильность может сильно пострадать, вызывая значительные колебания цен.

Регулирование алгоритмических стейблкоинов

На данный момент алгоритмические стейблкоины функционируют в нерегулируемом пространстве. Это обеспечивает большую гибкость и инновации, но также создает риски для инвесторов. Регулирование пока отсутствует, что вызывает обеспокоенность после случая открепления TerraUSD и призывов к более строгому контролю.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей