Рестейкинг: Новые кубики DeFi-лего для повторного стейкинга ETH

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

Обновления Ethereum, такие как The Merge и Shanghai, привели к увеличению активности стейкинга ETH на сети. Одним из основных факторов, способствующих этому росту, было появление провайдеров ликвидного стейкинга, о которых я подробно рассказывал в предыдущей статье.

👉🏻 Здесь вы можете узнать о том, что такое ликвидный стейкинг

Однако, после обновлений, общая годовая доходность от стейкинга Ethereum снизилась с 7,3% до 5,5%.

С учетом падения доходности Ethereum на фоне роста доходности в традиционной финансовой сфере, DeFi-платформы предложили интересную опцию использования ETH через повторный стейкинг токенов ликвидного стейкинга или – рестейкинг

Это стало доступно на Ethereum с началом лета, благодаря платформе Eigen Layer, которая смогла привлечь $50 млн. инвестиций в марте этого года.

Источник: https://x.com/Pepe_memcoins/status/1659174947418152960?s=20

Пока все выглядит немного запутанно, но давайте разбираться вместе и все станет понятно!

Что такое Restaking: ключевые моменты, которые следует знать

Рестейкинг (restaking) – это функция блокчейна, которая позволяет пользователям повторно стейкать свой ETH на разных протоколах и сетях.

Это метод увеличения прибыли от стейкинга, когда вы “замораживаете” свои криптовалютные активы на нескольких различных платформах одновременно, таких как оракулы, мосты, слои доступности данных и т.д., называемых активно валидируемыми сервисами (AVS)

Обычно, когда вы делаете стейкинг с ETH, вы делаете это только на одной платформе, например, на Ethereum или у провайдера ликвидного сетйкинга, например Lido. Это означает, что ваша прибыль зависит только от этой платформы.

Рестейкинг позволяет вам расширить свои возможности, перемещая свои ETH на другие DeFi- платформы и получать доход одновременно от нескольких платформ.

Допустим, вы стейкаете ETH протоколах ликвидного стейкинга, например Lido и в то же время размещаете их на платформе, которая предоставляет информацию для Ethereum (оракулы), например Chainlink.

Таким образом, вы получаете прибыль от стейкинга сразу с двух разных платформ.

Рестейкинг полезен для инвесторов, которые желают разнообразить и увеличить свою прибыль от стейкинга. Также он помогает инвесторам получить доступ к новым платформам и сервисам.

Главной платформой и ключевым элементом инфраструктуры повторного стейкинга/рестейкинга является платформа Eigen Layer.

EigenLayer действует как мост, позволяя вам “рестейкать” уже стейкнутый ETH на различных протоколах – AVS. Вы можете рестакать ETH напрямую или использовать токены ликвидного стейкинга, такие как stETH, rETH или cbETH.

Проблема Eigen Layer

Общая заблокированная стоимость — это метрика, отслеживающая, сколько криптовалюты заблокировано в смарт-контрактах протокола DeFi, на Eigen Layer составляет около $200 млн., согласно данным DeFiLlama.

Источник: https://defillama.com/protocol/eigenlayer?usdInflows=true

Несмотря на популярность Eigen Layer, модель рестейкеинга на этой платформе имеет ряд недостатков, например:

- Выбор оператора узла: Рестейкеры должны выбрать оператора узла, который соответствует их профилю риска, что требует определенной квалификации и знаний об инфраструктуре блокчейнов

- Высокие комиссии за газ: Комиссии за газ могут снизить доходность.

Но ключевая проблема заключается в ограничении ликвидности: когда ваши активы (ETH или токены ликвидного стейкинга LST) заблокированы на Eigen Layer они становится неликвидным, пока не будет разблокированы.

Вы не можете обменивать ими, использовать как залог или в других операциях в мире DeFi.

Токены с Рестейкингом (LRT-токены) приходят на помощь, решая эту проблему. Они разблокируют ваши токены и предоставляют вам возможность увеличить свой доход. Вместо того, чтобы хранить LST только на Eigen Layer, вы можете выбрать вариант внести их через протокол Ликвидного Рестейкинга, речь о которых пойдет ниже.

Токены Рестейкинга (LRT): функции и назначение

Для решения проблем дальнейшего использования токенов ликвидного стейкинга LST в экосистеме DeFi появились токены LRT (Токены Ликвидного Рестейкинга. Для простоты обозначим их как Токены Рестейкинга или

LRT-токены.

LRT-токены, действуют как синтетические токены поверх токенов, которые уже находятся в рестейкинге на Eigen Layer. Эта функция обеспечивает одновременный доступ как к рестейкингу, так и к децентрализованным финансам.

Основные преимущества LRT:

Прибыльные проекты прошедшие проверку редакции сайта

-Вы можете увеличить доходы за счет добавления маржи.

-Вы можете диверсифицировать риски, делегируя активы нескольким разным операторам (На Eigenlayer, вы можете делегировать ваши активы только одному оператору)

Прибыль – главное преимущество

LRT-токены позволяют увеличить вашу доходность на ETH. Благодаря повторному стейкингу через LRT-токены, можно получать доход от стейкинга Ethereum (~5%) + вознаграждения за рестейкинг от Eigen Layer (~10%) + эмиссии токенов и айрдропы протоколов ликвидного рестейкинга(~10% и более)

Трудно представить себе пассивный заработок в размере 25% на ETH до начала бычьего рынка.

Что ожидать пользователю

Eigen Layer и LRT-токены находятся на ранней стадии своего развития.

Больше интереса появится с появлением новых AVS в пулах Eigen Layer.

Новые AVS захотят привлекать больше пользователей, предлагая им более высокие вознаграждения.

Вместо того, чтобы предлагать свои собственные токены, новые AVS могут приобретать токены LRT и использовать их для голосования по эмиссии токенов. Это позволит новым AVS увеличить свои вознаграждения и привлечь больше пользователей.

Источник: https://news.bitcoin.com/30-of-todays-staked-ethereum-is-tied-to-lidos-liquid-staking-8-eth-2-0-pools-command-8-1-billion-in-value/

Новые LRT-протоколы повторного стейкинга

Stader Labs

Website: https://www.staderlabs.com

Testnet staking: https://lrt-testnet.staderlabs.com/

Платформа одной из первых запустила rsETH, который является синтетическим активов поверх LST-токенов, принимаемыми на EigenLayer.

С помощью rsETH пользователи смогут “рестейкать” (повторно использовать) токены ликвидного стейкинга: ETH (cbETH) от Coinbase, staked ETH (stETH) от Lido и rETH от Rocket Pool.

💬 По словам сооснователя Stader Labs, Дхирадж Борра его платформа представляет возможность использования LST – активов.

Как это работает:

1) Вы размещаете токены ликвидного стейкинга, напр. stETH, cbETH, rETH, которые принимаются на EigenLayer, в качестве обеспечения

2) Взамен вы получаете rsETH

3) Контракты rsETH от Stader распределяют депонированные токены среди разных операторов узлов, которые работают с DAO LRT.

4) Далее вы сможете использовать rsETH на различных DeFi платформах

В настоящее время rsETH работает в тестовой сети. Для более подробного объяснения вы можете посмотреть статью в блоге протокола.

Stader уже имеет токен SD, который торгуется на биржах.

Источник: www.tradingview.com

InceptionLST

Website: https://www.inceptionlst.com/

Testnet: https://testnet.inceptionlst.com/restaking

Платформа InceptionLST представляет собой инновационный проект, который сфокусирован на ликвидном рестейкинге и развитии сектора децентрализованных финансов (DeFi).

InceptionLST предлагает пользователям депонировать stETH, rETH или cbETH, и в обмен на это получать LRT-токен inETH², который можно использовать в децентрализованных финансовых приложениях (DeFi)

Astrid Finance

Website: https://astrid.finance/

Testnet staking: https://testnet.astrid.finance/

Astrid Finance – это ликвидный пул рестейкинга на Ethereum, работающий на платформе Eigen Layer.

Пользователи депонируют LST-токены (stETH или rETH) в пул рестейкинга и взамен получают Astrid Liquid Restaked Tokens (LRTs) – rstETH или rrETH.

Затем эти объединенные токены рестейкаются на Eigen Layer и делегируются нескольким операторам, выбранным голосованием Astrid DAO. Заработанные награды накапливаются (реинвестируются на Eigen Layer) и распределяются через пересчет баланса.

И Astrid, и InceptionLST пока не имеют собственных токенов, поэтому стейкинг токенов на этих платформах может быть выгодным, особенно с учетом возможных эйрдропов (airdrops)

👉🏻 Здесь вы можете узнать о том кто такие охотники за эйрдропами, как и сколько они зарабатывают.

Риски рестейкинга: угрозы для Ethereum

Функция рестейкинга предоставляет ценную возможность для инвесторов. Однако она не лишена рисков и может привести к увеличению уязвимости Ethereum. О чем заявил Виталик Бутерин в своей статье: “Не перегружайте консенсус Ethereum.”

Источник: https://x.com/VitalikButerin/status/1660356821779988480?s=20

Где среди прочих рисков от рестейкига он выдел инфраструктурный риск, подразумевая, что повторный стейкинг может создать сложные сценарии, которые могут привести к системным сбоям в блокчейне Ethereum.

Пожалуй, мой ответ на это будет: “Не указывай мне – что мне делать!” 🤣😁😂

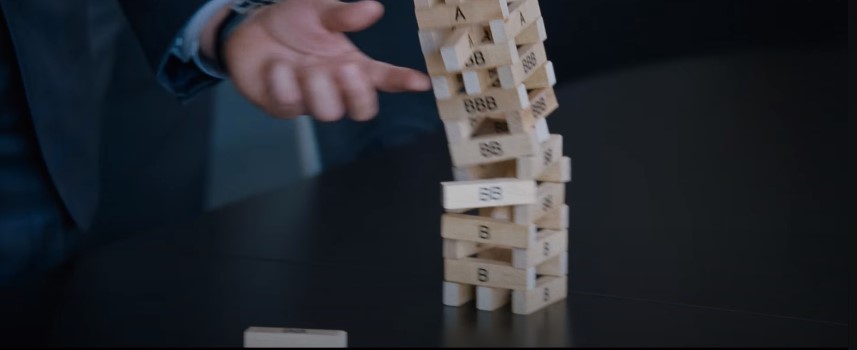

Но если задуматься, то существует реальный финансовый риск

В сущности, рестейкинг накладывает финансовое плечо на плечо при создании синтетических активов, что делает систему более уязвимой перед рыночной волатильностью базового актива.

Источник: https://www.youtube.com/watch?v=rHrLh71l_AM&t=70s

Если базовый актив Ethereum резко потеряет в цене или будет урезан из-за злонамеренной атаки или ошибки протокола, – это может привести к каскаду ликвидаций и потери капитала.

В любом случае, мы вступаем в новую эпоху DeFi, которая будет полна как возможностей, так и рисков. Будьте внимательны и обязательно проводите всесторонний анализ протокола рестейкинга перед инвестированием.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей