Паттерн сходящийся треугольник в трейдинге: полный гид

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

В техническом анализе сходящийся треугольник — это распространенная графическая фигура, которая обозначает период консолидации цены актива. Она формируется путем отображения двух сходящихся линий тренда, создавая фигуру, напоминающую треугольник. Модели треугольников крайне важны для трейдеров любого уровня, поскольку они формируют представление о предстоящих изменениях цен и прорывах.

Определение и особенности сходящегося треугольника

Треугольные паттерны формируются в результате нерешительности рынка и баланса между давлением покупки и продажи. В течение этого периода консолидации цена колеблется в пределах сходящихся линий тренда, образуя ряд более высоких минимумов и более низких максимумов. Схождение линий тренда представляет собой снижение волатильности по мере сужения ценового диапазона. Трейдеры внимательно следят за моделями треугольников, поскольку они часто предшествуют значительным прорывам цен, что приводит к существенным движениям в любом направлении.

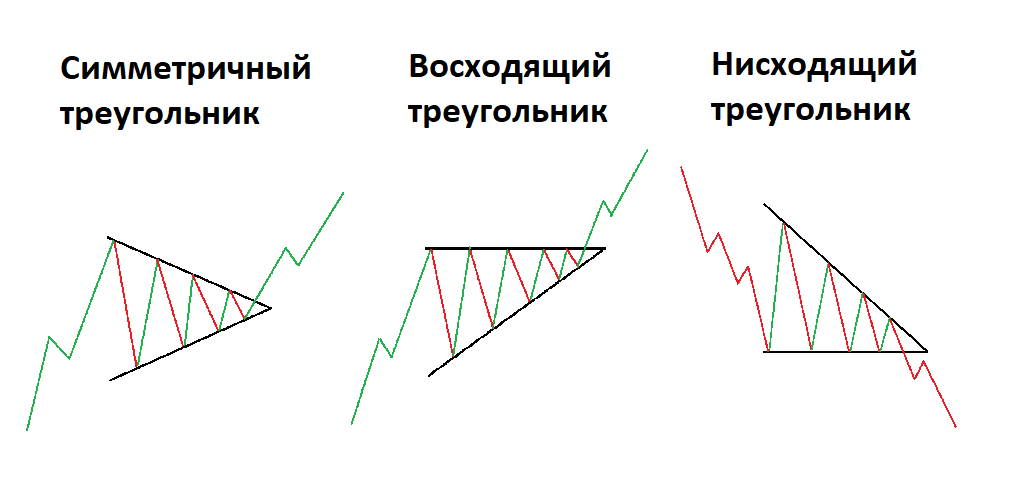

Разновидности треугольников

Прибыльные проекты прошедшие проверку редакции сайта

- восходящий треугольник — бычий паттерн, который обычно формируется во время восходящего тренда. Он характеризуется плоской верхней линией и восходящей нижней линией тренда. Плоская линия сопротивления отражает то, что покупатели готовы к более высоким ценам, в то время как восходящая линия поддержки демонстрирует растущее давление покупателей. Трейдеры часто ожидают бычий прорыв, сигнализирующий о потенциальном продолжении восходящего тренда;

- нисходящий треугольник — в отличие от предыдущего, является медвежьей моделью, которая обычно возникает во время нисходящего тренда. Он характеризуется плоской линией поддержки и нисходящей линией сопротивления. Линия поддержки сообщает, что продавцы готовы принять снижение цены, в то время как нисходящая линия сопротивления указывает на устойчивое давление продаж. Трейдеры часто ожидают медвежьего пробоя, сигнализирующего о потенциальном продолжении нисходящего тренда.

Механизм формирования паттерна сходящийся или симметричного треугольника

Симметричный треугольник, также известный как модель спирали, является нейтральной моделью, которая может формироваться как во время восходящих, так и нисходящих трендов. Он характеризуется двумя сходящимися линиями тренда с похожим наклоном, причем ни одна из линий не является заметно круче другой. Эта модель указывает на нерешительность на рынке, где покупатели и продавцы оказывают относительно равное давление. Трейдеры обычно ожидают прорыва в любом направлении, что приведет к значительному движению цены. Симметричные треугольники используются для обнаружения лучших точек входа и выхода, поскольку прорыв часто сопровождается сильным импульсом и повышенной волатильности.

Хоть симметричный треугольник не так часто формируется, он может экономить время трейдера, определяя потенциальные точки разворота, значительные прорывы и вероятное повышение или понижение цен на торговых графиках. Трейдерам важно знать, как определять симметричные треугольники на рынках, поскольку эти формирования могут быть прибыльными при правильной интерпретации.

На четырехчасовом графике USD/CAD ниже мы видим нисходящий тренд, поскольку продавцы толкают рынок вниз. После недавнего максимума колебания рынок начинает формировать более низкие максимумы, в то время как на другой стороне рынка мы наблюдаем более высокие минимумы. Следовательно, эта фаза консолидации нисходящего тренда формируется в паттерн симметричный треугольник.

Фаза консолидации отмечена множественным маркированием двух линий тренда с обеих сторон, поскольку покупатели и продавцы пытаются сломать треугольник. Наконец, продавцы способны подтолкнуть ценовое действие ниже треугольника, поскольку две сходящиеся линии почти соприкоснулись. В этом примере симметричный треугольник действует как модель продолжения, которая просто помогает расширить нисходящий тренд еще ниже.

Торговые стратегии для сходящегося треугольника

После определения симметричного треугольника на графике, стоит ожидать прорыва, либо падения. Есть два варианта входа в сделку: вы можете войти в рынок, как только свеча на графике с высоким таймфреймом (не менее 4H) закроется выше или ниже треугольника, либо можно дождаться, пока ценовое действие прорвет треугольник, а затем вернуться, чтобы повторно протестировать пробитую линию тренда. Этот вариант дает лучший вход, так как возможен при повторном тестировании. С другой стороны, есть ограничения, поскольку повторное тестирование не гарантировано. Преимущество первого варианта в том, что вы не можете упустить сделку, так как вход осуществляется, как только свеча закрывается выше или ниже линии тренда. Однако закрытие возможно далеко от линии тренда, соответственно окно тейк-профита сужается, а количество пунктов, которыми вы рискуете, увеличилось.

Кейсы и примеры успешного применения

На примере пары USD-CAD мы видим, что ценовое действие вернулось выше, чтобы повторно протестировать линию поддержки тренда после пробоя. По итогу, выбрать можно любой из вариантов входа. Чтобы быть уверенными, что у нас есть возможность извлечь выгоду из пробоя, мы решили войти в рынок, как только свеча H4 закроется ниже линии поддержки треугольника (черной линии). Стоп-лосс размещается внутри тела треугольника, так как любой возврат внутрь делает паттерн недействительным. Разумно разместить стоп-лосс над линией сопротивления тренда, когда прорыв происходит вблизи конца клина, т. е. когда расстояние между двумя линиями тренда очень короткое. Вертикальная синяя линия измеряет расстояние между двумя линиями тренда в начале треугольника. Скопировав и вставив ее с начала движения, вы определите уровень тейк-профита. Пробой продолжился ниже, а самая низкая точка нисходящего тренда почти коснулась тейк-профита. Это пример, показывающий, что всегда следует оставлять рынку пространство для маневра в контексте тейк-профита и стоп-лосса. В конечном итоге мы забронировали около 250 пунктов, рискнув 100 пунктами, соотношение риска к прибыли 1:2,5.

Итоги и рекомендации

Поскольку все графические модели могут быть подвержены ложным сигналам и аннулированию из-за волатильности рынка. Стопы следует устанавливать, как можно ближе от точек входа для управления рисками. Ни одна из стратегий не способна гарантировать прибыль, не стоит забывать об этом. Постоянное обучение и практика – наилучший способ повышения прибыли.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей