Новый взгляд на финансы: Путь Ценных Бумаг на блокчейне вместе с Maker DAO

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

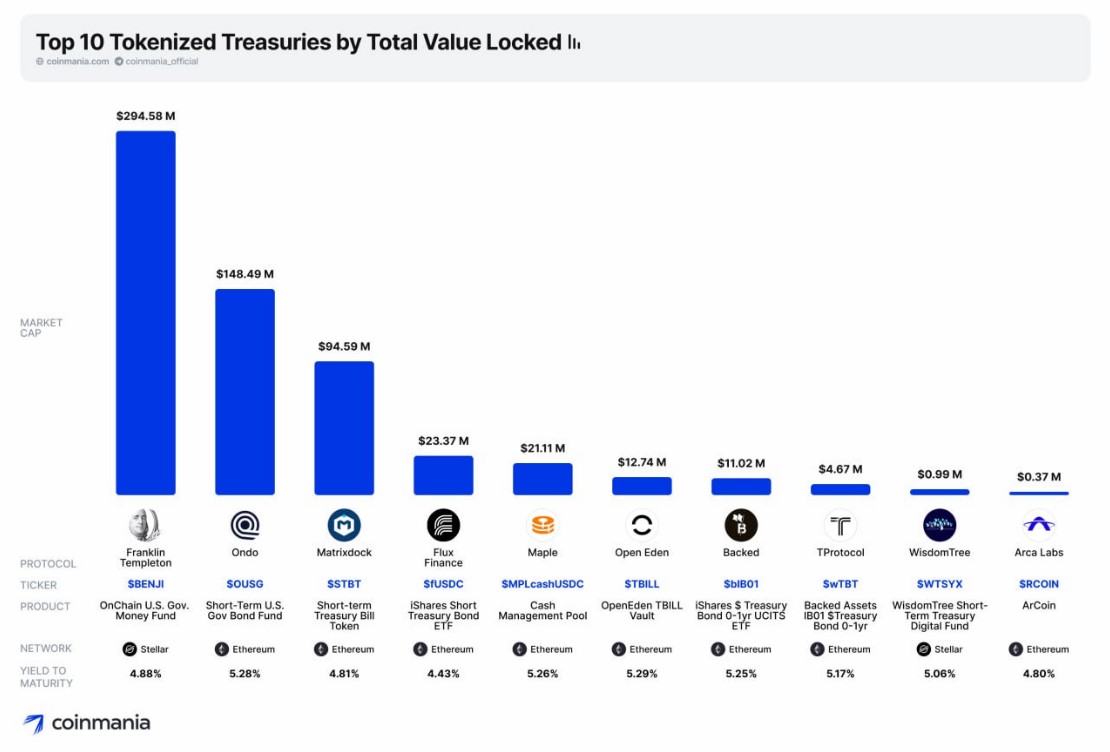

Инвесторы на традиционных финансовых рынках все чаще рассматривают возможности инвестирования в сектор DeFi. Однако правовая неопределенность вокруг инвестирования в цифровые активы оставляет их в нерешительности. В 2023 году наиболее доступным и привлекательным вариантом являются токенизированные казначейские облигации США, которые представляют собой цифровые аналоги традиционных облигаций на блокчейне.

В этой статье мы рассмотрим токенизированные финансовые активы (RWA) и поймем, как они способствуют повышению ликвидности криптовалютного рынка и стимулируют более широкое принятие криптовалют на примере Maker DAO

Токенизация проникает на Wall Street

В своем ежегодном письме акционерам Ларри Финк, глава BlackRock, описал токенизацию и RWA как “мощную технологию, способную изменить финансовую индустрию”. Финк подчеркнул, что токенизация сможет изменить традиционные активы, снизить затраты и обеспечить доступ к финансовым рынкам для большего числа людей.

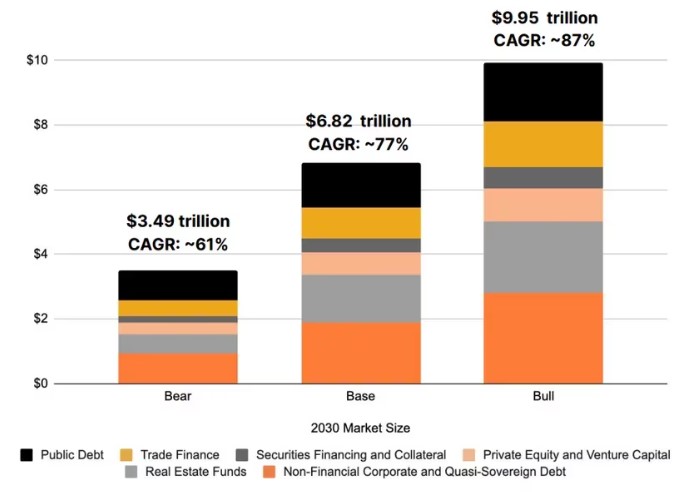

Источник: https://www.coindesk.com/markets/2023/10/17/tokenized-rwas-could-grow-to-a-10t-market-by-2030-as-crypto-converges-to-tradfi-report/

Компания Citigroup Inc. прогнозирует, что к 2030 году объем токенизированных ценных бумаг и фондов достигнет $5 трлн. Это включает такие активы, как корпоративные долги, кредиты, недвижимость, частный и венчурный капитал.

Токенизация долгое время не могла набрать обороты: первые DeFi -протоколы RWA, такие как RealT и Centrifuge, создали цифровые активы, обеспеченные недвижимостью. Однако они не смогли привлечь крупных инвесторов, поскольку традиционные финансовые институты (TradeFi) опасаются регуляторных рисков, а крипто-участники не доверяют оффчейн- инфраструктуре и низкой доходности этих продуктов.

Однако, с появление платформ токенизации ценных бумаг на блокчейне у RWA появился шанс на массовое принятие.

Источник: https://t.me/coinmaniaanalytics/170

Американские казначейские обязательства (US Treasuries) могут стать ключевым фактором для этого, поскольку они являются одним из самых ликвидных и надежных классов активов в мире, которые можно перевести на блокчейн.

По данным Bloomberg: объем торгов токенизироваными казначейскими облигациями на платформе Onyx Digital Assets банка JPMorgan достиг $2 млрд, Goldman Sachs также стремится запустить токенизацию ценных бумаг.

MakerDAO – лидер в токенизации облигаций

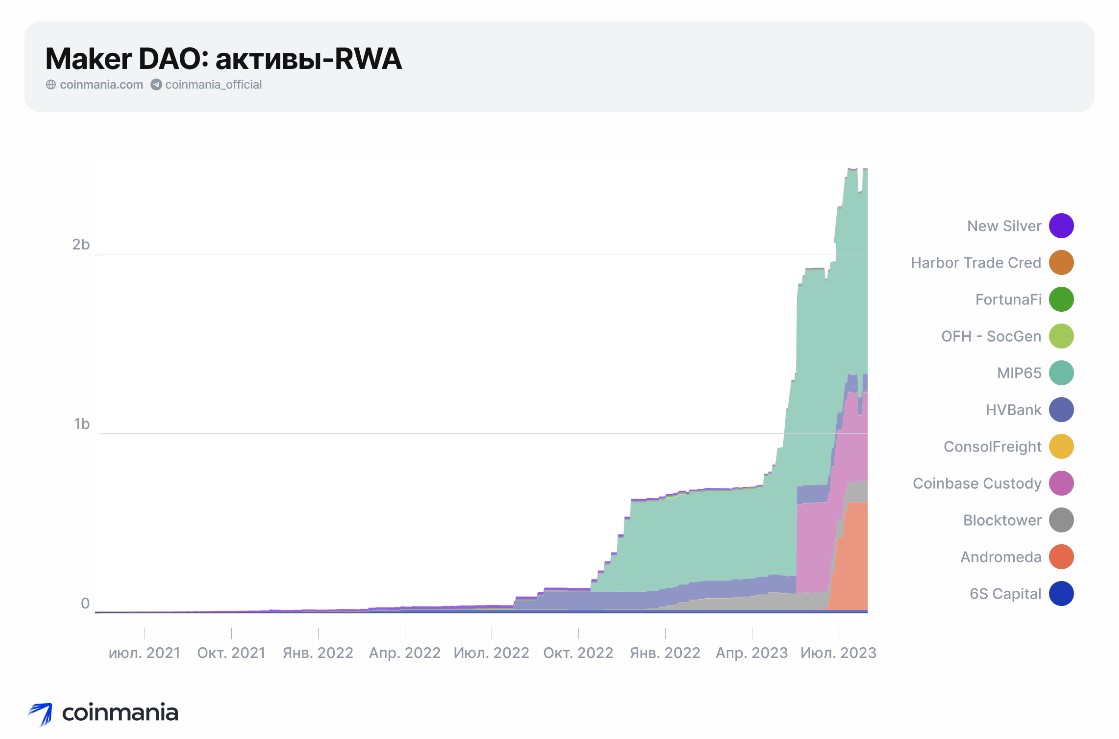

MakerDAO одним из первых DeFi протоколов начал инвестировать в гособлигации США (Treasures). Maker накопил $2.5 млрд. в реальных финансовых активах (RWA), что составляет 54% его портфеля. Ожидается, что Treasures генерируют годовую доходность около 4% в 2023.

Давайте на примере MakerDAO разберемся, что такое токенизация казначейских облигаций США и почему она может стать катализатором следующей волны принятия RWA.

Обеспечение DAI

Прибыльные проекты прошедшие проверку редакции сайта

Чтобы преодолеть эти недостатки, Maker решил стать кредитором правительства Соединенных Штатов. Казначейские облигации США являются одними из самых надежных и ликвидных активов в мире. Они также легко масштабируются на блокчейне, что делает их идеальным выбором для обеспечения DAI.

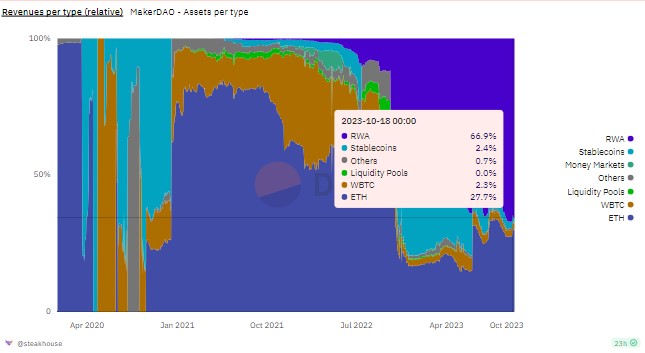

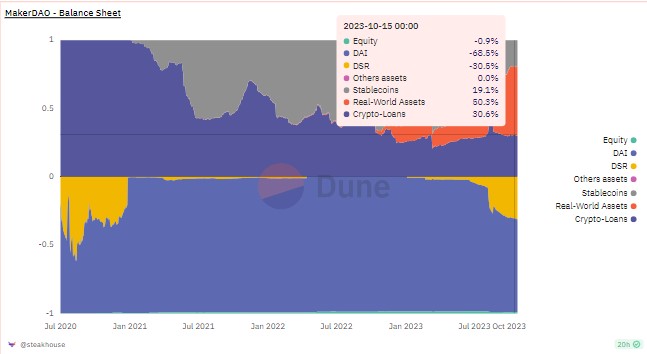

Источник: https://dune.com/steakhouse/makerdao

Сначала появился пул Monetalis Clydesdale, который функционирует как хранилище для средств и приносит доход, инвестируя в ликвидные биржевые фонды (ETF) в США. ETF представляют собой инвестиционные продукты, которые отслеживают производительность индексов или корзины активов на фондовом рынке.

Затем последовали BlockTower Andromeda, аналогичный инвестиционный инструмент, и пул Coinbase Custody, который стал инвестировать в казначейские облигации США.

Источник: https://t.me/coinmania_official

Все эти пулы позволяют Maker DAO использовать бездействующие стейблкоины, направляя их в RWA и управлять ликвидностью, также как управляющий активами на традиционных финансовых рынках, масштабирует свои позиции по мере увеличения и уменьшения резервов.

В октябре 2022 года лишь небольшая часть DAI была обеспечена реальными активами (RWA). Однако за 10 месяцев с момента запуска Monetalis Clydesdale структура баланса Maker кардинально изменилась.

Источник: https://dune.com/steakhouse/makerdao

В настоящее время RWA составляют более 50% всех резервов DAI. Это означает, что MakerDAO теперь имеет доступ к значительно большему объему ликвидных и надежных активов.

Это изменение является важным шагом для MakerDAO. Оно позволяет платформе получать дополнительный доход, диверсифицировать свой инвестиционный портфель и масштабировать свои операции.

В частности, RWA позволяют MakerDAO получать доход от роста стоимости активов или от выплат процентов. Наконец, RWA обеспечивают MakerDAO ликвидность, что позволяет платформе легко увеличивать или уменьшать свои инвестиции по мере необходимости.

Благодаря огромному поступлению доходов от RWA в 2023 году, Maker смог предоставить выгоды держателям MKR и DAI, возобновив сжигание MKR и увеличив ставку по сбережениям в DAI (DSR) до 8%

Любой держатель DAI мог внести депозит в модуль DSR, чтобы получать часть дохода, который Maker получает от своих операций с гособлигациями.

Источник: www.tradingview.com

Спрос на MKR, созданный сжиганием, сыграл свою роль, и с июня токен MRK продемонстрировал впечатляющий рост на 160%

Почему токенизированные облигации

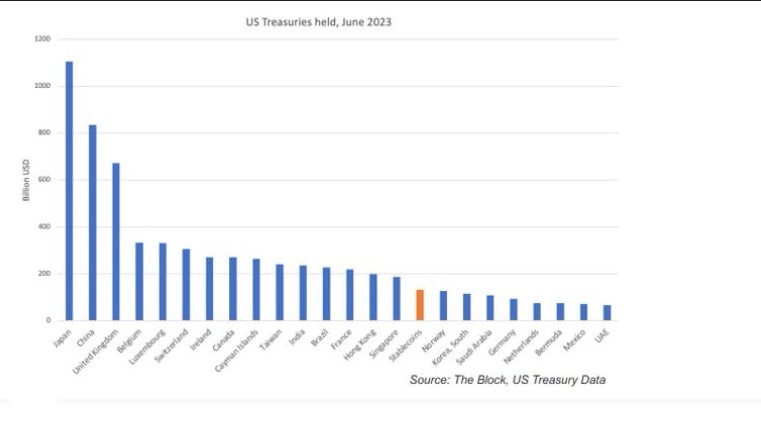

Казначейские облигации США – это надежный залог в традиционной финансовой системе, который обеспечивают высокий уровень безопасности и доходности.

Стейблкоины, такие как USDT, также могут использоваться в качестве залога в DeFi. Однако они не так надежны, как казначейские облигации США. Это связано с тем, что они не обеспечены реальными активами и могут потерять свою стоимость.

Источник: https://t.me/coinmania_official/4859

Эта тенденция сделала эмитентов стейблкоинов 16-ым крупнейшим держателем американских казначейских облигаций – по мере роста сектора RWA и развития токенизации эти показатели могут вырасти.

Будущее RWA: Великое переселение активов

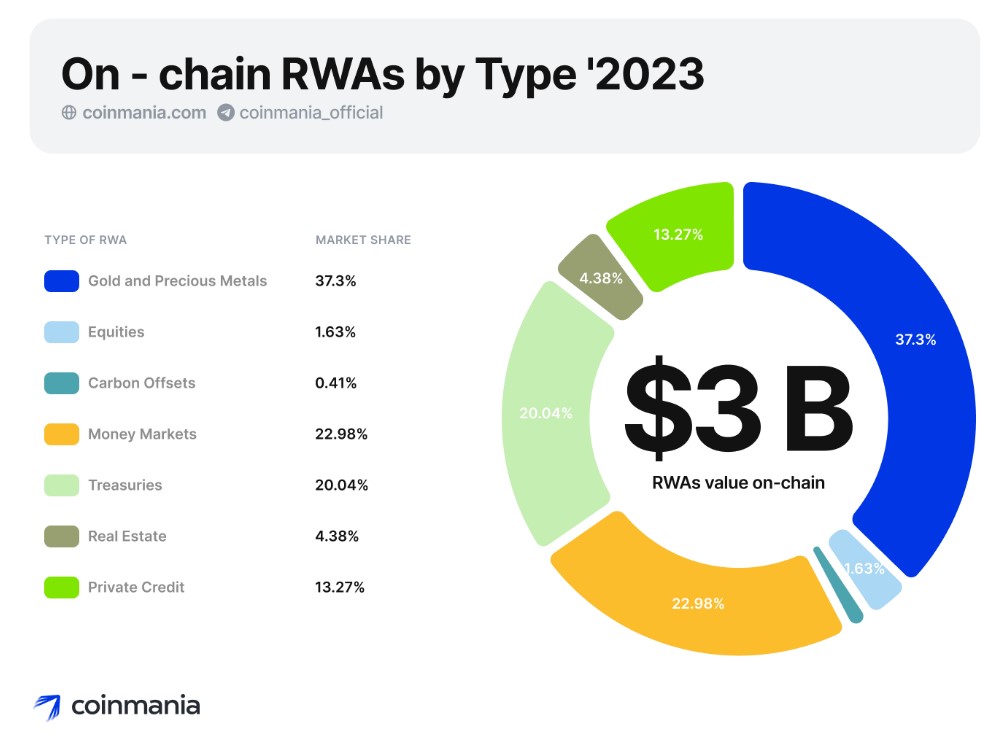

Токенизация RWA – процесс преобразования реальных активов (ценные бумаги, недвижимость, предметы искусства) в токены на основе блокчейна.

Казначейские облигации США могут спровоцировать массовое внедрение токенизации и перевод других активов реального мира на блокчейн. Эти активы легко превратятся в разнообразные финансовые продукты, удовлетворяя потребность рынка в пассивном доходе.

Рис.8: Основные типы RWA в 2023 г. представлены в инфографике:

Давайте посмотрим на конкретные примеры токенизации активов:

🔹Siemens выпустила свой первый цифровой облигационный займ на сумму €60 млн. на блокчейне Polygon.

🔹Goldman Sachs объявил о запуске своей цифровой платформы активов (DAP), построенной на приватном блокчейне Canton от Digital Asset.

🔹В феврале 2023 правительство Гонконга объявило о выпуске первой токенизированной зеленой облигации на сумму $100 млн. через протокол токенизации GS DAP от Goldman Sachs.

🔹В январе 2023 года ABN Amro объявил о выпуске облигации на сумму 450 000 евро на публичном блокчейне Stellar, а город Лугано выпустил блокчейн-облигацию на сумму 100 млн швейцарских франков на платформе SDX

🔹Swarm Markets предлагает акции и облигации, совместимые с DeFi, на блокчейне Polygon, включая акции Apple и Tesla, а также токенизированные облигации правительства США.

🔹В 2020 году система управления MakerDAO проголосовала за допуск токенизированных активов реального мира (RWAs) в хранилище (Vault). Сегодня эти активы оцениваются более чем в $680 млн и приносят MakerDAO годовой доход в размере $23 млн.

🔹Руководители WisdomTree, управляющей активами на $76 млрд., акцентируют внимание на токенизации облигаций, акций и товаров через блокчейн-фонды. Руководители компании VanEck прогнозируют токенизацию внебиржевых активов стоиомстью $25 млрд. в 2023 году.

Поскольку токенизация на блокчейне становится все более доступной, а государства создают правовые рамки и цифровые формы расчетов (CBDC), в обозримом будущем большинство активов будет представлено на регулируемых блокчейн-платформах.

Появится больше платформ (мостов), предлагающих интеграцию реальных активов (RWA) и цифровых финансовых активов (ЦФА) с экосистемой децентрализованных финансовых услуг (DeFi), а токенизированные продукты выйдут на традиционные рынки.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей