Curve Finance: Что нужно знать о ликвидации позиций Егорова и токене CRV

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей

За последние полгода DeFi- протокол Curve Finance уже дважды столкнулся с серьезными трудностями.

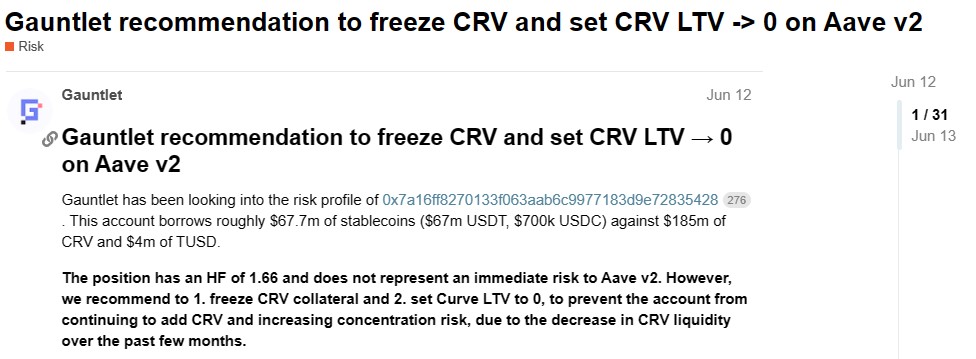

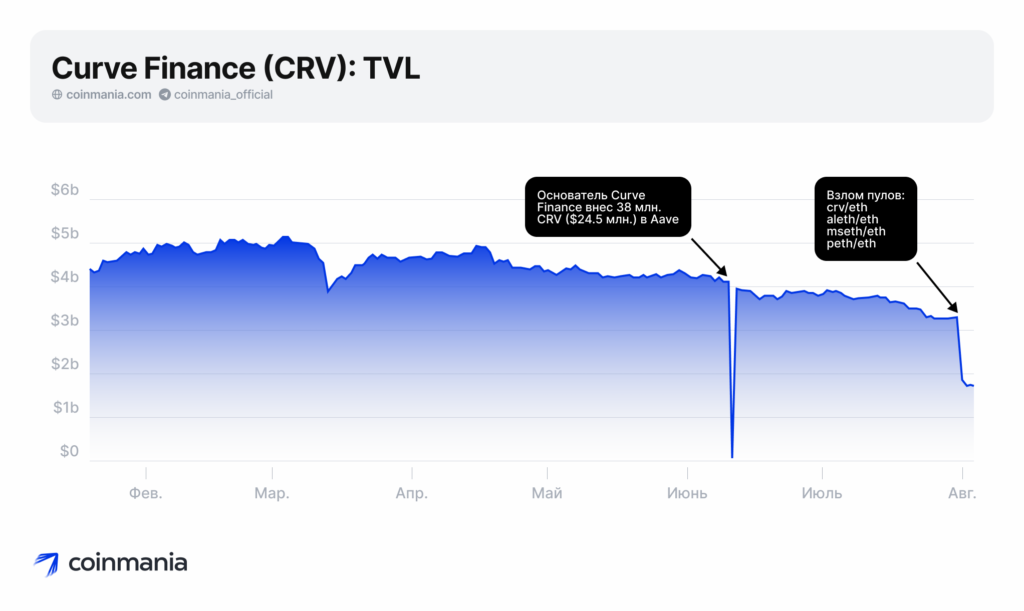

В первом случае, Михаил Егоров, основатель протокола Curve Finance, решил занять USDT на платформе AAVE, используя токены CRV в качестве залога. Это привело к падению цены токена до годового минимума, а общая стоимость заблокированных средств (TVL) также уменьшилась, однако быстро восстановилась.

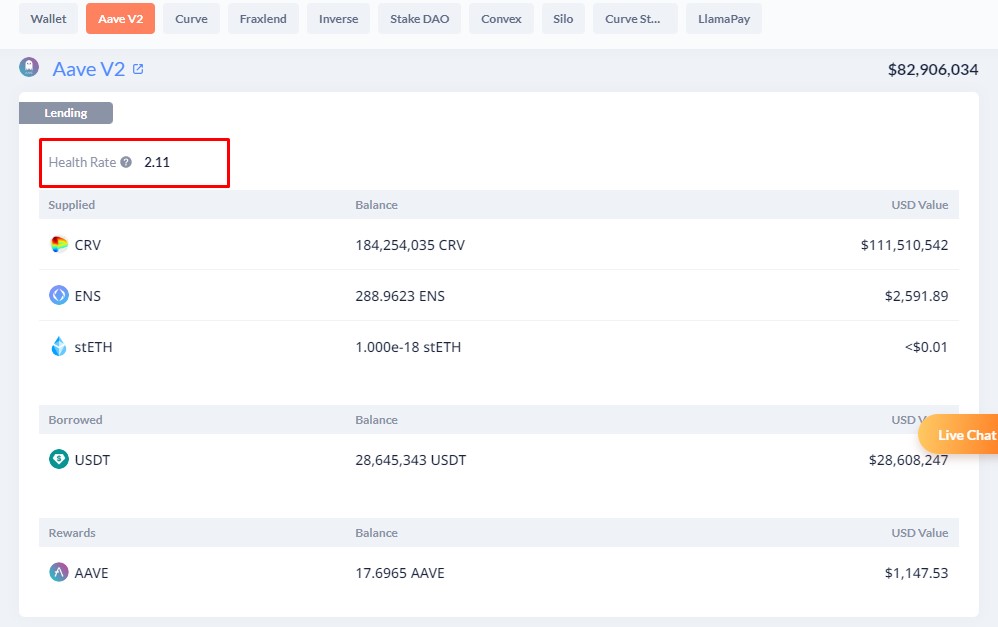

Второе испытание настигло Михаила Егорова после масштабной хакерской атаки, которая загнала основателя Curve Finance в капкан ликвидации, угрожая его собственным средствам. Егоров сумел отвести угрозу немедленной ликвидации, частично укрепив важный показатель “Коэффициент здоровья” (Health Rate). Однако потенциал обвала цены остается актуальным, усиливаясь вследствие ухудшения фундаментальных показателей платформы.

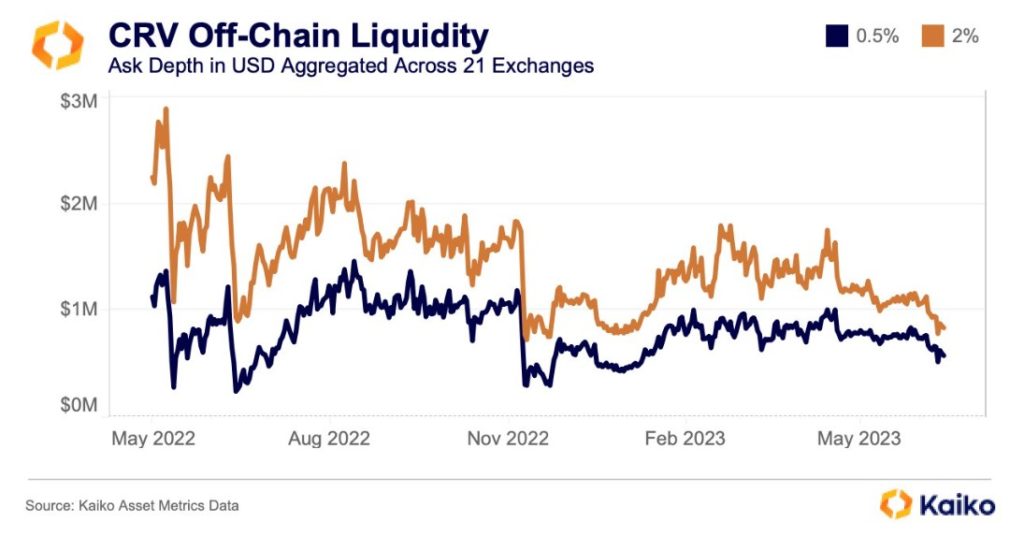

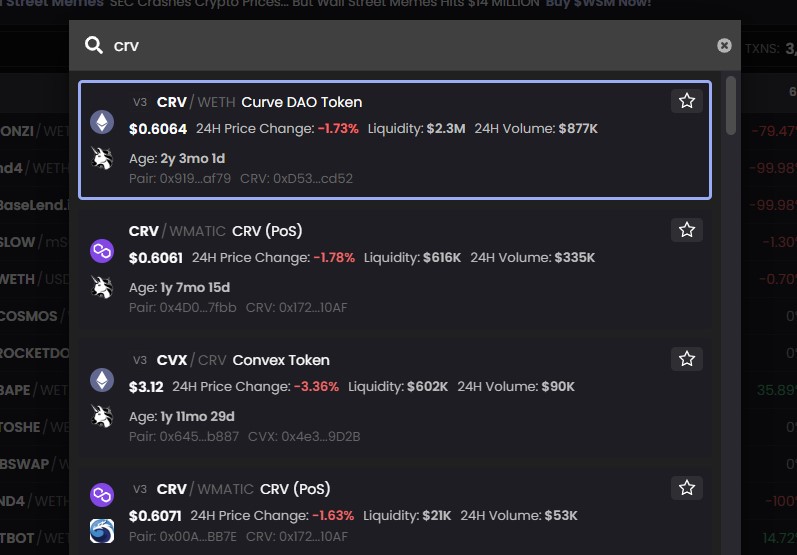

В нашей статье мы более подробно рассматриваем положение, в котором находится основатель Curve. Мы также проанализируем изменение цены токена CRV. Этот аспект становится ключевым из-за наличия средств, находящихся под контролем хакеров, которые могут влиять на поведение цены в условиях низкой ликвидности рынка и драматическим образом изменить ситуацию для Михаила Егорова.

Токен CRV: От Цифрового Актива к Реальным Деньгам

Основатель Curve Finance Михаил Егоров в полной мере воспользовался тем фактом, что токен CRV принимается в качестве залога на различных протоколах DeFi. В общей сложности он заложил 460 миллионов CRV, чтобы взять 110 миллионов долларов в стейбкоинах. Однако 460 миллионов CRV составляют 47% от общего предложения, что создает системный риск, сравнимый по масштабам с крахом Terra Luna или FTX.

А что, собственно, могло побудить Егорова пойти на столь рисковый шаг?

Есть предположение, что это было желание сделать cash- out, то есть конвертировать часть токенов в твердую валюту. Например, чтобы сделать большие покупки как эта:

Основатель Curve Finance, который владеет более $100 млн. в токенах CRV, сталкивался с проблемой обвала рынка, если бы он продал даже небольшую их часть. Однако решить проблему с выводом средств, можно было внеся токены в качестве залога на платформах кредитования и взяв под них стабильные монеты. Что он и сделал.

Рисковые кредиты Егорова

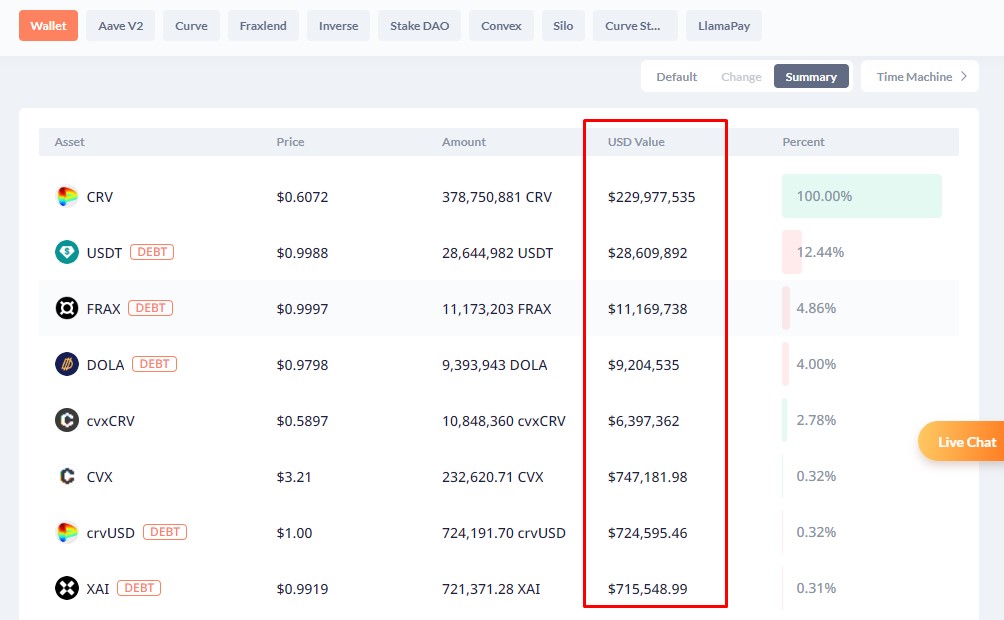

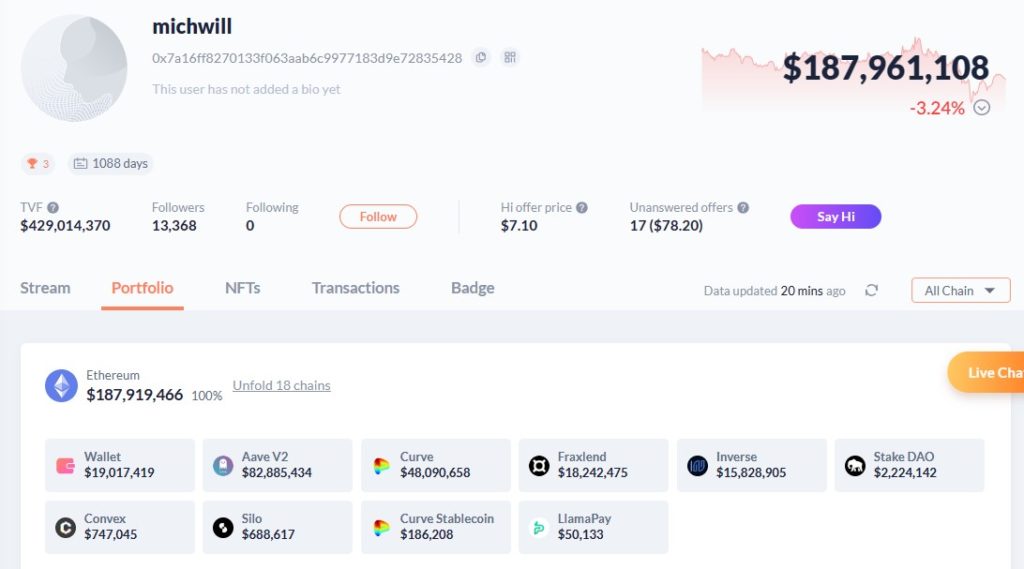

Текущий баланс кошелька М. Егорова составляет: $187,961,108

Пулы Curve:

Займы Егорова распределены по пулу AAVE V2 где текущий займ составляет 28,645,343 USDT

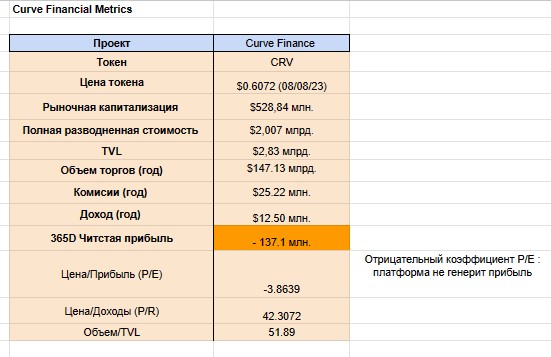

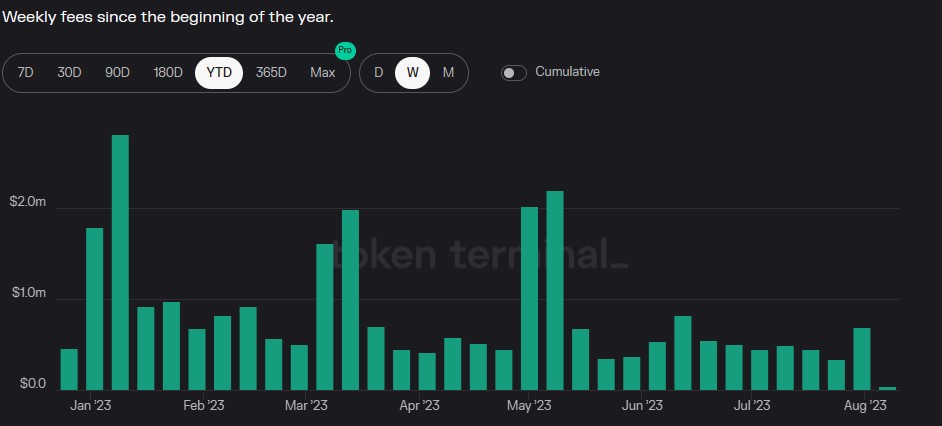

- Комисии (fees) стремятся к двухлетним минимумам

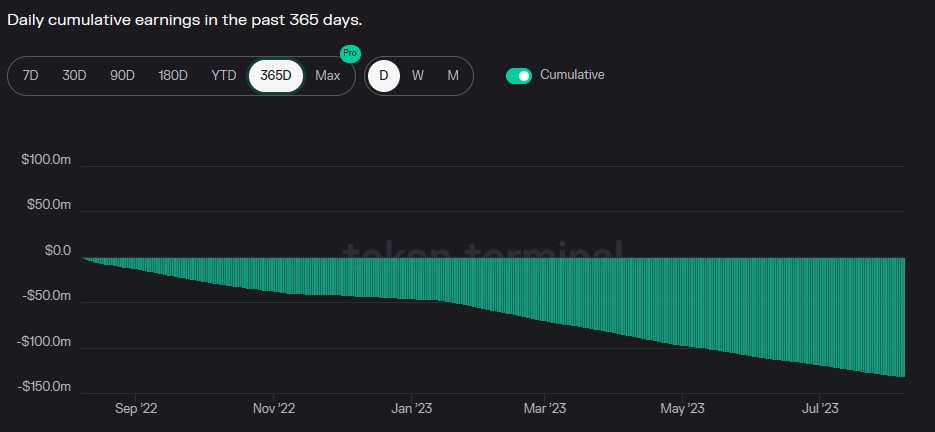

- Чистая прибыль отрицательная. Curve теряет деньги, что приводит к снижению цены токена .

Итак, несмотря на то, что Егоров избежал ликвидации в первый раз после займа на платформе AAVE и сумел отодвинуть цену ликвидации своих позиций, проблема не решена. Хакер до сих пор имеет возможность потопить нашего “героя”, даже с учетом того, что вернул часть похищенных средств.

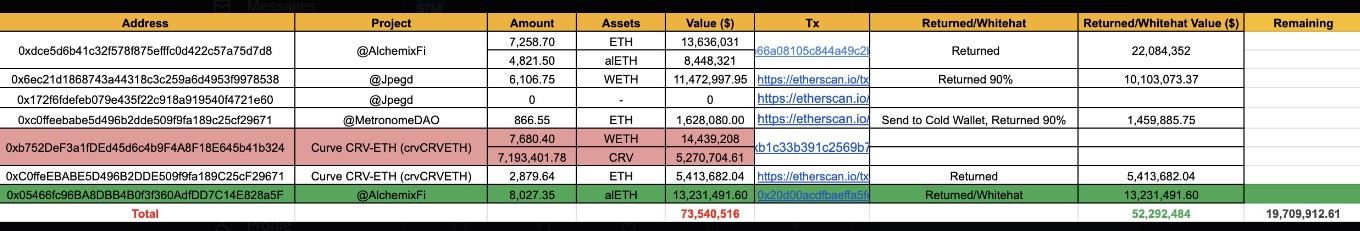

Общая сумма украденных средств в результате атаки на Curve составила около $73,5 млн. На данный момент хакер вернул около 73% из них (~$52,3 млн).

Оставшиеся $19,7 млн криптовалют до сих пор не были возвращены

Согласно нашему анализу и рассчетам, этой суммы как раз хватит на то, чтобы довести цену токена CRV до уровня ликвидации позиций Егорова.

В транзакции по возврату средств хакер оставил такое послание: “Я возвращаю вам деньги не потому, что вы можете меня найти, а потому что я не хочу разрушать ваш проект” Он добавил: “Может быть, это много денег для многих людей, но не для меня. Я умнее всех вас”.

Возможно, это так, и он не планирует разрушать проект Егорова, однако он однозначно показал всем, как уязвимым может стать мир децентрализованных финансов (DeFi) из-за амбиций и желаний его главных игроков.

ТОП-3 трейдеры

Лучшие трейдеры на основании оценок пользователей